(原标题:为什么实盘总不如量化模型?)

一般来说,量化回测模型多多少少有点过度拟合,所以实盘后不如模型是很正常的事情。我记得曾经有位专家就说过,实盘的收益率如果只有回测的一半,都已经是很正常的事情。但如果是模型确定后以后的收益率呢?那肯定没有过度拟合的问题了,但实盘依然跑不过模型,这是怎么一回事呢?

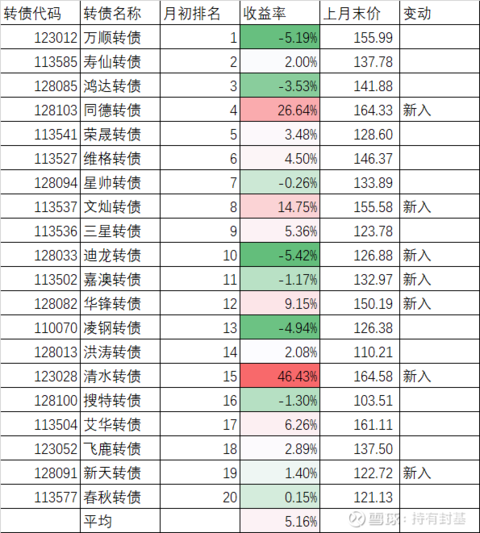

因为我的实盘里虽然重仓了可转债,但毕竟有其他的股票和基金,这里我们用雪球上的组合来替代(网页链接), 量化模型的因子从7月初确定后一直没有变化,我们拿最近的10月份作为对照,10月份量化模型的收益率是5.16%,雪球组合是3.78%,同期可转债等权指数的涨幅只有0.61%,和可转债正股相关度最大的国证2000才涨了0.10%,即使最好的宽基指数上证50也只有涨了3.79%,雪球组合相当不错,但和量化模型相比少了1.38%,11个交易日相差还是不少的。

我们来看看10月份量化模型里持有哪些可转债呢?10月份的20只可转债里,一共有同德、文灿、迪龙、嘉澳、华锋、清水、新天等7只可转债调入,10月份平均涨幅高达13.11%,而调出的广汽、国贸、台华、岱勒、今天、奥瑞、高澜等7只可转债,在10月份虽然平均上证了2.14%,但和调入的7只可转债相比,相差了10.97%,说明换仓是非常成功的。

量化模型中10月份涨幅超过10%的清水、同德、文灿3只可转债,分别上涨了46.43%、26.64%、14.75%,涨幅非常惊人,偏偏我的实盘和雪球组合中没有换入,最主要的原因是9月份组合里的今天、国贸等可转债因为公布了强赎,导致大幅度下跌,不仅仅跌去溢价,而且正股可能是恐惧可转债大量转股导致下跌,同时再次带动可转债下跌。

因为有了这个深刻教训,所以当时在轮动的时候看到价格高的有恐惧心理,把原来阈值170元的调低到150元,偏偏9月底收盘的时候,这3只会给10月份带来巨额收益的可转债,清水是164.58元、同德是164.33元、文灿是155.58元。

深刻的教训是因为最近发生的事情是印象最深刻的,往往最容易影响最近的操作。量化模型经过了近4年的大量数据的优化,不能保证每次都最优,但大概率能保证长期最优,就拿170元阈值月轮动一次来说。如果轮动太频繁,可转债很容易刚刚超过170元就被卖出,但如果长期不动,也很容易坐电梯。170元月轮动一次不能保证每次都是最佳,但长期来说确实还是不错的。

通过复盘更加坚定了对这个可转债多因子策略的信心。