(原标题:港股已跌至2014年水平,见底了吗?)

——看好港股投什么?

每隔一段时间,就会有人提出看好港股(包括我 ),原因是低估值,后来这些人都被埋了....

),原因是低估值,后来这些人都被埋了....

打开港股近10年的走势,可以看到,恒生指数已经跌到了2014年8月的位置.....

回顾近几年,主要有这么几轮下跌:

2018年:A股去杠杆熊市、香港游行、中美贸易战

2019年:电信、华为、中芯国际等科技公司被美国打压

2020年:国内疫情、海外疫情、银行让利

2021年:春节后核心资产下跌、政策影响互联网、创新药和教育等行业、恒大爆雷

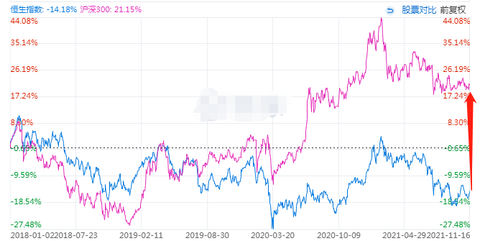

港股就像扶不起的阿斗,A股和美股的下跌,他都有份;反弹却一概不参与。下图为恒生指数对比沪深300,明明都是中国企业,股价表现却判若两人。

然而,万物皆周期,树不可能涨到天上,港股也不可能一直跌。那么,港股见底了吗,还有哪些下跌风险?会反弹吗?有哪些投资机会?

1、AH溢价指数

代表了在AH两地同时上市的公司股价差异,在2020年10月和2021年9月,AH溢价指数两次达到150之后,很快就掉下来了,说明150应该是一个峰值了。

下图为近10年AH溢价指数走势

目前(2021-11-17)为141.7,代表这些公司股价在A股比在港股贵了41.7%,相比之前已经有所收敛。

另外,港股9月回购金额和回购公司均为2010年以来第三高,也呈现了一定的底部特征。

2、估值

·目前代表大盘股的恒生指数,PE为10.9,处于近10年的中线位置,估值合理。

如果考虑到曾经恒生指数权重以金融和周期股为主,现在纳入了很多新经济公司(如腾讯、阿里、美团、小米、药明生物)。新经济的估值比传统行业更高,因此恒指当前的估值应该是偏低的。

·代表作中小盘的香港中小指数,估值也是偏低的

横向对比,在全球市场也是估值偏低的

不过估值低不代表就会马上涨,可能还会更低,左侧布局太早是很郁闷的事情...需要利空出尽或者有利好,可能才会反转。

3、政策出清了吗?

今年年初,在A股核心资产下跌的时候,港股有一波汹涌的反弹。很多人以为是反转了。

没想到后来在政策打压教育股,互联网反垄断,集采政策的影响下,外资认为中国投资环境不好,纷纷撤离。港股又急转直下。

再后来又发生了恒大爆雷,外资们又很恐慌,他们以为会发生类似2008年的系统性金融风险,纷纷“落荒而逃”。

·为什么外资这么敏感?一是外资不太了解中国,认知不够自然会拿不住;二是外资一直把港股当成一个边缘市场,可配可不配的那种,出了问题立刻就会砍掉港股的仓位。

所以,想要外资回来的话,就得看到政策是否出清了?

(1)互联网政策似乎还没有完全出清,从去年11月蚂蚁金服暂停上市至今已经一个月了,陆续还是能看到针对互联网企业的监管,不仅是外资,许多内资也还在观望。不过至少最严厉的那一段已经过了。

(2)教育行业肯定是出清了,该倒闭的倒闭,好未来、新东方也都转型了。反而还有一些成人教育的股票,例如新高教、中教集团等被错杀。

(3)地产行业应该也出清了,在房产税出台后,地产小幅下跌后反而持续上涨,说明利空出尽是利好。

(4)医药行业,11月9日开始了为其3天的医药谈判,从结果来看,应该是好于预期的。沪港深创新药指数从11月9日以来,已经反弹了10%+。

综上,目前受打压的几个行业,基本上都政策出清或快要出清。疫情也在慢慢恢复,之前的缺电缺煤的利空也在慢慢好转,金融行业也开始渐渐受到机构增持。

总体来说,后续港股应该会边际好转。

4、有什么利好吗?

(1)宏观经济

短期还谈不上有什么利好消息。下半年以来,经济下行,出现了滞涨现象,缺能力、缺集装箱,原材料上涨,需求却不强。

不过长期来看,疫情正在好转,中美关系也在好转,明年应该会越来越好。

(2)香港市场

港交所近年来一直在加大IPO力度,过去12年有11年是前三名,7年是第一名。

2021年上半年发行46只新股,IPO募资额为260亿美元,在全球五大证券交易所中排名第三。

近年来上市的新股中,以新经济公司居多,许多是中概股回归,这些新经济会大幅提升港股投资价值。

目前新经济公司已经占比6成,虽然股指暂时还没有改观,相信慢慢会量变到质变,成为A股的重要补充。

有同学可能会问,我们投资中国的企业,为什么要那么关注外资?股票的价格难道不是由股票的价值决定的吗?

港股一直以来都是外资为主的市场,而且机构化较高。说白了,外资机构掌握了港股的定价权。

截至2020年6月30日,机构持股占比51.8%,机构投资者交易额占比达到83.7%。

内地资金累计净流入超过1.3万亿港元,持股比例只占4.0%,成交占比14%左右;外资机构占比42%左右。

在这样一个外资说了算的市场,如果外资不看好的话,内资即使看好也难以撼动股价。

所以经常我们会看见,港股跟跌美股,不跟跌A股的情况。或者就A股的股票暴涨暴跌,而港股同样的公司股价则相对波澜不惊。

下图为今年来中证能源(黑线)对比恒生能源(红线)

外资既不熟悉中国公司,也不重视港股市场。我们当然不希望外资掌握定价权。于是,总是有人喊出“南下夺取港股定价权”的口号....

港股市场很大,截止2021-10,共有2200家上市公司,数量相当于A股的48.2%;市值37万亿,相当于A股的42.2%。

全面夺取,额...还是比较漫长的.....但是值得欣慰的是,我们已经部分夺取了港股定价权。

港股按照结构,分为传统行业(金融、地产、制造业、资源、公共事业等)和新经济(医药、可选消费、科技、新能源)。

·传统行业的公司,大部分既在A股上市,同时也在港股上市,比如建设银行、万科、中国电信、中国石油等。

这些股票的参与者主要是外资,内资参与较少。外资觉得这些股票比A股更便宜,而且交易更方便(不需要通过港股通或者QFII)。

内资不参与的原因,除了掌握不了定价权,还有:

①参与不太方便,需要50万门槛,并且通过港股通;

②流动性不够,不满足内资机构的要求;

③A股有打新收益。

·新经济的公司,大部分是只在港股上市,或者同时在港股和美股上市。比如腾讯、小米、安踏、思摩尔、华住、康希诺、银河娱乐、舜宇光学等。

其中很多都是A股没有的公司或行业,比如生物医药、物业、教育、互联网、博彩、电子烟、奶茶等。

这些公司一是有成长性,可以增加收益来源;二是与A股相关性低,可以降低组合波动。因此,南下资金比较喜欢买这些公司,因此逐渐掌握了这部分股票的定价权。

下图为2018年以来,港股通新经济指数对比沪深300以及恒生指数。

可以看到,港股通新经济的走势反而更贴近沪深300(红线),而不贴近恒生指数(蓝线),这就是因为背后参与者都是以内资为主。

·为什么要从2018年以来对比呢?因为2018年开始,绝大部分新基金都可以通过港股通配置港股了(一般是50%仓位)。掌握港股通新经济定价权的,主要就是大陆的基金。

根据中金公司数据,截至2020年底,1095只可投资港股的大陆基金,持有3447亿元的港股总市值,占这些基金总规模的15.8%,占港股通持股市值的16.4%(2019年6.6%),其中53.9%的比例投向了新经济。

上面内容写完,其实方向已经比较明显了:

(1)长期应该逐渐提高港股持仓比例。长期来看,内资一定会夺取港股定价权,或许要十几年。但是港股相对A股的长期折价,一定会慢慢收敛,带来一定的投资机会。

(2)近几年应优先考虑港股通的300多只股票。这些股票是有内资参与的,流动性更好,内资话语权更强。

(3)优先考虑新经济板块。一是这些股票是港股有A股没有的,更受关注;二是成长性很好,代表了中国经济发展方向;三是还在不断扩容,会有量变到质变。

·标的方面:

如果你只看好互联网,可以考虑投恒生科技指数、恒生互联网、中证沪港深互联网。这些属于行业指数,需要对互联网有很深的理解,投资难度更大。

如果看好整个新经济板块,可以考虑投恒生港股通新经济指数,这个指数属于宽基类、成长风格指数,行业更均衡,波动性更小。

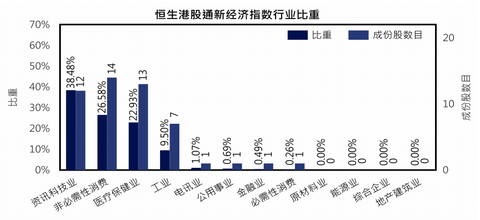

恒生港股通新经济指数(代码:HSSCNE),由恒生指数公司编制,2018年1月8日发布。跟踪指数的基金是:嘉实港股通新经济指数基金(A:501311、C:006614)

我在先前的文章中介绍过这个指数(关联阅读:一个很重要却被忽视的港股指数),我觉得这个指数有点像A股的创业板+科创板,属于成长风格指数,目前PE-ttm为33,PB为4.62。

下图为港股通新经济的前十持仓

下图为港股通新经济的行业结构分布,以可选消费、医药、信息技术为主。

相比上次介绍后,这个指数又有了进化,持股更加集中,剔除了中国移动、中国电信等电讯业,剔除了教育行业,投资价值进一步提升了。

如果觉得文章有用,希望大家“点赞、评论、转发”三连支持我,谢谢大家!

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。

关联阅读:一个很重要却被忽视的港股指数

@蛋卷基金 @今日话题 @雪球达人秀

#雪球星计划公募达人# #投资理财#

$新经济港股通LOF(SH501311)$ $恒生科技ETF(SZ159740)$