(原标题:四大金刚之封基篇)

在我长达15年的投资中,主要持有股票的只有2018到2020这3年,其他12年都主要持有了四个小众品种——封基、债券、分级A、可转债,我戏称之为我的四大金刚。到今天分级A是彻底没了,债券只有一点点Q债高达500万的门槛也不是小散进得去的。今年的大年肯定是可转债,但丰年不忘灾年,虽然目前的封基的数量比可转债数量少了一个数量级,按照集思录的统计,封基数量73只,可转债数量375只。封基今天交易额1.39亿,可转债交易额484亿,也至少少了两个数量级。但作为一个备份,我还是放了一点点资金一直在关注着。

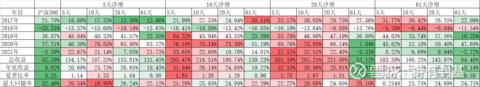

最近借用果仁网重新做了一次回测。测试条件如下:时间为2016年最后一个交易日收盘到2021年12月16日,平均持有10个封基,按照5天、10天、20天、61天(对应一周、半个月、一个月、一个季度)的净值增长,分别也是5、10、20、61天轮动一次,交易成本单向千一,封基没有印花税,千一应该能覆盖一般的冲击成本了。

一眼往上去,5天净增和61天净增绿多红少,红色区域基本集中在10天和20天的净增中,虽然5天轮动一次比10天稍好一些,但毕竟封基的成交额还是小,资金量一大就不行,个人还是觉得用20天净增,10天轮动一次,也就是用一个月的净增排序,半个月轮动一次为佳。

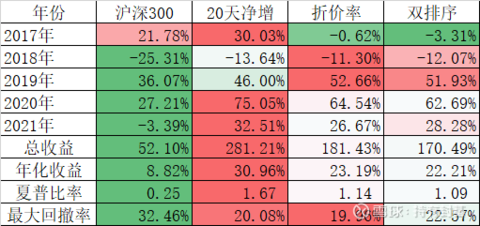

上表的净值因子就是用20天净值10天轮动一次的结果,另外还有一个有效因子就是折价率,同样10天轮动一次,5年累计是181.43%,比按照20天净增轮动稍差,最后做了一个20天净增和折价率双排序的回测,始料未及的是结果比单因子排序都差,而且夏普比例最低,回撤还最大,没有做回测肯定会认为最差也是介于这两者之间。与其这样,还不如把资金一半对一半了。

我过去还用过修正的年化折价率排序,即=(折价率-1.5%)/剩余年,但这个回测在果仁上我想了半天没做出来,我过去用excel手工大概算了一下,记得比折价率因子稍微好一点。

折价率,包括修正年化折价率因子虽然回测不不如20天净增,但这是一个硬逻辑,因为不管未来基金净值和市价怎么变化,到期两者就会会师的。而追20天净增是一个追涨杀跌的软逻辑,如果将来就是在一个月后风格变化一次,那这个打脸会很疼的。没什么好坏之分,认清其中的逻辑,按照自己的偏好选择就是了。

我对比了一下,5年来20天净增策略收益率281.21%,可以排名在同期的5617只混合基金的56名,战胜了99%的混合基金,折价率策略的收益率181.43%,排名375名,可以战胜93.32%的混合基金。唯一的缺点就是成交量小,大资金进不去出不来。从另外一个角度来看也是市场给小散的一个福利。

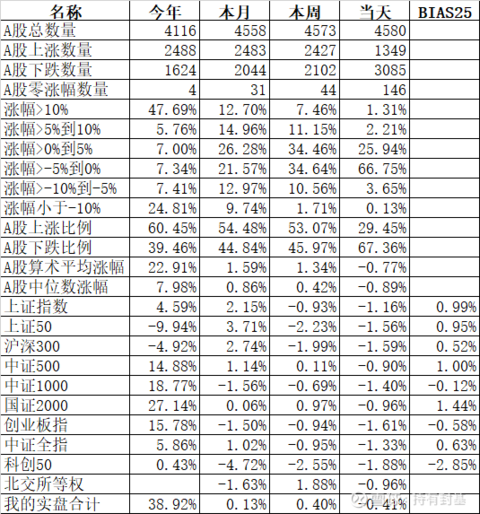

受外围影响,今天市场一路下跌,北上资金也一改源源不断流入,净卖出了65.61亿。板块上矿物制品、半导体、酿酒、文教休闲、煤炭等大部分板块下跌,只有公告交通、建筑、电力等少数板块微涨。宽基指数大部分跌幅都大于1%,只有中证500和国证2000跌幅小于1%。三分之二个股下跌。今年上证50和沪深300要翻身估计很难了。

我的账户合计今天跌了0.41%,本周还微涨了0.40%。