(原标题:基金投资者年初要做的三件事)

题图 / 飞翔

作者 / 一石二鸟

标签 / 投教

2021年已成为过去。回看2021年,A股市场震荡与结构分化是绕不开的关键词。从指数层面看,沪深300、上证50等大盘蓝筹指数表现不佳,部分基金未能获取正收益。而重仓中小盘、创业板、新能源、顺周期等股指与板块的基金表现亮眼。

图1:2021年,主要指数与基金表现比较

来源:中国基金报,仅统计公布了 2021年12月31日净值数据产品

往者不可谏,来者犹可追,基金投资中很重要的事是向前看。在年初我们要做好三件事,以便让2022年的基金投资更加从容且踏实。

一、复盘2021:总结经验教训

用复盘的方式提炼经验教训,有利于行稳致远。当我们每年少犯一点错误,比去年进步一点点,在复利效应之下,美好的未来会向我们招手。复盘2021年基金投资,可以从以下几个方面入手。

第一,从收益端分析能力与运气赚到的钱

任何投资都具有均值回归效应,短期的盈亏具有一定的随机性,既可能因为运气而赚钱也可能因为运气而亏钱。有好的运气这固然是好事,但好运并不会时刻相伴。想要更长远地做好基金投资,不能依靠运气来吃饭,更不能错把自己的好运气当做是实力。

基金投资要侧重发展,用能力赚到的钱具有可重复性,具有良好的市场环境适应性。比如,通过深入研究主动权益基金投资,形成了分析与任用基金经理的能力;比如,通过资产配置学习,形成了一套属于自己的权益与固收投资体系;比如,通过专业知识学习,掌握行业投资的分析框架与估值方法,从而形成了自己的一套专业体系。因自己冲动地看好某个基金,随手做了一笔基金投资交易赚到的钱,因缺乏底层逻辑,在未来或许很难可复制。

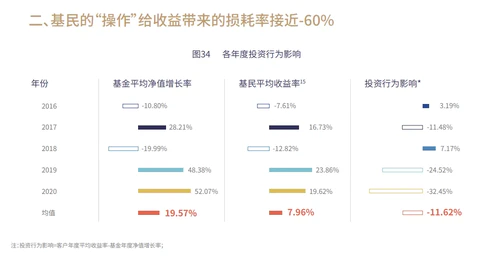

第二,从操作层面分析哪些钱是盲目的操作损失的

2021年发布的《公募权益类基金投资者盈利洞察报告》告诉我们,基金投资者很多失利都是因为自己的随手操作引起的。最为典型的是违背“低不卖,高不买”的投资原则,沉迷于短线的追涨杀跌游戏。

图2:盲目的投资操作带来巨大损耗

来源:《公募权益类基金投资者盈利洞察报告》

回顾2021年自己买入的基金和卖出的基金,看看相关的一买一卖之间,产生了怎样的投资效果。自己在失望之中卖出的基金,拿到年底又会怎样。而自己买入之前,高度看好的基金,买入之后又是怎样的表现。通过对比观察,我们可能会发现:原本失望至极想要卖出的基金,或许用更长的一点时间看并不差;因短期业绩好而被我们寄予厚望的基金,用更长的时间看,可能也没有那么好。不能从投资组合构建、用人搭配的视角来配置基金,仅凭看好与不看好的随手操作,很难长远而稳定地获取投资回报。

第三,分析自己的长处,如何在未来扬长避短

在经验教训的总结中,我们要学会发现自己的长处。没有全知全能的人,没有人能把市场的钱全部赚走。知道自己擅长什么,发挥长板效应的优势,尽量避免暴露短板,也是基金投资中很重要的事。

每一位投资者的长处不一样,有的人是耐心,有的人是守纪律,有的人是擅长分析配置,有的人是擅长交易……找到自己的长处,围绕长处打造自己的基金投资系统,未来才会更加从容自信。

二、盘点资产,优化资产配置

在信息爆炸的今天,大多是选择通过各种手机APP,把基金投资于股掌之间。集中投资的人应该是少数,喜欢探索尝试的投资者是多数。大家的资产可能分布于基金直销、第三方基金销售、银行、券商等众多的APP之中。很多人恐怕并没有搞清楚自己买了多少只基金,每个基金买了多少钱,目前盈亏状况如何。

如果没搞清楚这些,针对资产配置的优化,我们就无从下手。在清点好了自己持有的基金资产之后,我们至少要把基金分为固收类与权益类,分别计算它们的各自占比。从自己的风险承受能力出发,兼顾2022年的投资展望,然后做出资产配置的优化或再平衡操作。

如果偏股型基金的比例过大,可以调整部分仓位买入“固收+”。如果“固收+”的占比过大,可以增加偏股型基金的配置,或者耐心等待后面市场回调,抓住契机完成资产配置的布局。此外,我们还应该考虑2022年的收支情况,结合未来的现金流变化,统筹基金投资。如果预计2022年能获得的现金流很多,初始的权益仓位配置就不宜过低,否则大量的现金资产到位,权益仓位就更低了。

三、调整心态,迎接新挑战

2021年的A股市场高度分化,年初的热门行业在2021年经历了大幅调整,随着时间的推移,它们的估值水平不再高企,逐渐回归正常。反观另一部分行业,在政策、资金与市场情绪的催化之下,连续上涨形成了局部的行业牛市。

我们有必要认识到:没有任何的行业与板块能够无限上涨,涨到天上去。2022年的A股市场不管如何变化,都一定还会有贪婪与恐惧的人性考验。在贪婪和恐惧的人性考验中,面对“低不卖与高不买”的答卷,我们能交出怎样的成绩呢?

图3:近3年,沪深300指数的年度最大回撤

数据来源:Wind

虽然A股市场从2019年开启了慢牛市,但是从指数层面看,A股市场仍具有较大的波动性。以沪深300指数为例,2019至2021年的最大回撤分别约为13.5%、16%和18%。沪深300指数的最大回撤尚且如此,从单个基金和行业层面来看,局部的回撤就更大了。面对分化的市场行情,如果投资者不擅长做行业主题投资,大可选择全市场多行业进行投资配置的基金。

在波动之中,选择了低点卖出的投资者,后续大多又在悔恨之中,追高买回来了。而把握住市场机遇,坚定长期投资的人,则在一次次的市场“黄金坑”中,通过不断逢低买入,逐步积累起超额收益。从A股市场的波动规律来看,2022年大概率还会有波动。面对波动,我们要在悲观中见到机遇,不可忘记“低不卖,高不买”的宝典。

在农历新年之前,公募基金2021年四季报将会披露,四季报中会包含基金经理对2022年的市场投资展望。我们对基金投资做好以上三件事,2022年就有望更加从容踏实。基金投资,做时间的朋友即可,无需同时间赛跑,时间不会辜负每一位追梦人。祝大家2022年投资顺利!

声明:基金研究、分析和基金组合服务不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金组合的过往业绩不预示其未来表现。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。