(原标题:对2022年投资方向的再思考)

一、价值风格会有戏吗?

我们很多人都会觉得当前的经济要靠创新和科技推动,因此成长和高景气会是永远的神;价值风格想要迎来均值回归,怕是永远无望了。

其实当每一种风格走向极致的时候,均值回归一定会到来。只是我们都身处“乌合之众”的氛围里,市场情绪会走到怎样极致的地步,任谁都无法预料。

而且价值和成长并没有那么泾渭分明,也不是非此即彼的关系。

所以即使预判2022年价值风格可能略微占优,我在配置上还是以均衡配置为主,并没有减配成长风格,只是略微超配价值风格(占比20.50%):国富中小盘5%、中泰开阳5%、中泰星元4%和保险主题6.5%。

因为赌单一方向会很危险。就像刚过去的2021年,主动基金不同方向之间回报的首尾差超过150%,我们不能只想着成为那个业绩120%的胜出者,更要避免成为那个业绩-30%的倒霉蛋,均衡布局获取主动权益基金回报中位数的5.47%或者平均收益8.34%已经不错了。

二、中概和港股要不要重仓配置?

其实超跌的中概和港股也应该算得上是价值风格了(低估值嘛)。

如果这样算的话,我在这方面的配置算不少了(29.50%):可以投资港股的工银圆兴7%、华安沪港深外延增长混合7%、兴全合宜5%,中概互联5%、恒生互联网5.5%。

但这里的大部分只是“可以”投资港股,至于投不投、投多少,完全靠基金经理的研判。

我还有个计划,将可转债基金转换成投资港股的主动QDII基金。一方面是因为2021年可转债已经算得上是大年了,2022年可能再难有好的行情;另一方面将看了好久的某主动QDII基金也配置5%左右的仓位,算是了却个心愿。

为什么港股目前几乎是全球估值最低的市场,我也没有重仓配置呢?

首先是因为港股是中M角力的前沿之一,港股的“定价权”当前还没有被“争夺”过来,而主要参与港股投资的西方投资者对我们的政策和监管的信心恢复起来会有个过程,而且中间可能还会有波折。因此,2022年港股(包括中概)还会不会有大幅震荡是难以预见的。

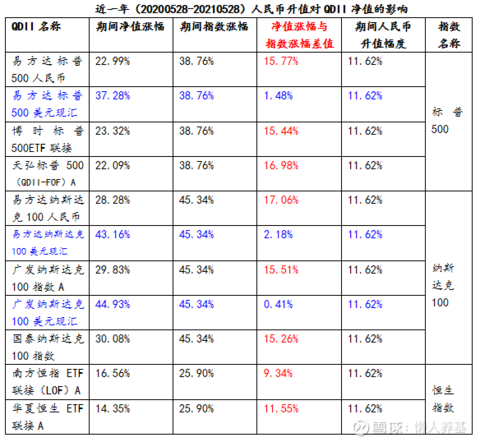

其次是因为QDII基金受汇率影响较大。担心买入之后、长期持有期间人民币大幅升值“吃掉”不菲的收益。这个问题我有一篇专门的文章《人民币升值对投资QDII基金的影响》做过详述。这里只放我当时写这篇文章的一个统计表,2020年5月28日至2021年5月28日一年间,几只以人民币计价的QDII基金收益率大幅落后于指数以及以美元计价的同一指数基金,主要原因就是人民币大幅升值。而随着我国国力的不断提升,人民币应该存在长期升值的可能或趋势。

虽然能看到机会,但显然也有诸多不确定因素。所以我也只选择适当超配,不赌单一方向:万一它不涨反跌呢?

我怕我配置多了后患得患失,影响持仓心态。

我不知道这种保守的心态2022年会给我带来什么,但我深知有时候认怂也是一种智慧。

三、基建板块能走多远?

消费、出口和投资是拉动经济的三驾马车,当经济处于下行周期时,人们的消费信心不足,出口也可能出现下滑,这时候就只有指望投资拉动经济增长了。

而在经济下行周期,民间投资同样存在信心不足和投资能力不足的问题,通过政府投资启动基础设施建设就成了非常重要的逆周期调节工具。

2020年疫情来袭,当时我们就对基建有了一定的期待。哪知道,因为我们疫情控制得好,这两年出口有了意想不到的高增长,所以基建并没有大规模启动,中证基建指数2020年1月23日是6920点左右,到2021年7月28日的最低点7487.95点,一年半多时间里仅上涨8.19%;之后到9月10日有一波凌厉的上涨,最高到9963点,一个半月不到时间最高涨幅达到33%;此后又出现快速调整,11月10日出现最低点8034点,两个月时间出现了19.36%的巨大调整。之后又震荡上行,到1月13日收盘达到8918点,也是两个月左右时间,按11月10日最低点算上涨了11%。

可以看出,从去年7月28日以后的走势,基建行情还是呈现短时间内大起大落的特征。

应该说,站在目前的时间点,基建应该会有一定的投资机会,因为启动基建拉动经济进行逆周期调节是大概率的事。

但也要注意到我们的基建投资拉动经济的边际效应在减弱,同时如果启动大规模基建又会造成地方政府债务的大量增加,债务增加将来又会面临着艰难的去杠杆问题。

高层对基建投资可能也会是边启动边看效果边调整的方式。

万一2022年出口继续向好呢,也许对基建拉动经济的需要就没有那么迫切了呢?

所以对基建行情不可寄以太高的期望。

我只在去年10月份买了一点跟踪中证基建指数的基金作为观察仓,目前有少量浮盈。暂时也没有追加投资的想法。

四、弃用债基只用不同投资风格权益基金构建投资组合风险大吗?

这个问题我在2021年年中写持仓基金中报时首次提出,之后逐步付诸实践。如果我再把目前持仓4.5%的可转债基金转换成QDII权益基金,我的全部基金持仓就几乎全部是偏股基金了。

我的基金持仓今年以来净值跌幅4.17%,相当于主动偏股基金跌幅5.63%的74%,上周这一数值是64.65%。不同投资风格的组合对平滑波动的确有一定的效果。

但我的这种全仓尝试是有一定挑战的。因为不同投资风格的组合只能应对非系统性风险,在出现较大的系统性风险时,回撤可能一样会比较剧烈。

整个2018年,我完全没有配债基,是因为当时处在主要的投资布局期,所以好像也没什么事,熬过来了。期间虽然有过心理不适,但没有出现过信心严重不足的情形。

2019年至2020年7月底,我也完全没有配债基,中间虽然也有剧烈波动,但总体处在牛市,没感觉到多大挑战。

2020年8月至2021年7月,配置有标准混合基金12%左右、二级债基20%,其余都是偏股基金,平稳过来了。

长期结构性慢牛会到来吗?2022年我将会面临多大的挑战?

我应对挑战的底气来自:

1、打算几十年如一日坚持投资;

2、从不用杠杆,每个月还会有现金流入;(逢大跌哪怕只有很少的钱买入都觉得又捡了点便宜筹码)

3、总是按买生意的理念持有基金;

4、现在仍然在投资播种期,不需要从股市要现金流,不需要卖出基金,回撤不会形成实质性亏损;

5、将近三年完全不配债基经历的波动考验。

#ETF星推官#

@雪球创作者中心 @蛋卷基金 @今日话题

$易方达中概互联50ETF联接人民币A(F006327)$ $中泰星元灵活配置混合A(F006567)$ $华夏恒生互联网科技业ETF发起式联接A(F013171)$

本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

本文由 懒人养基 首发,版权归作者所有。未经许可严禁转载。欢迎朋友们转发朋友圈。

《我当前投资中概互联主题指数基金的逻辑》

《一个简单易行的基金买入策略》

《抄底是个技术活儿》

《投资主动基金如何进行择时?》

《基金深度回测:用数据告诉你买基金赚钱的终极正确方式》

《优选二级债基,可以构建长期收益率超越沪深300的债基组合》

《从资产配置角度聊聊我投资行业主题基金的思路》

《养只金基下金蛋——“懒人养基”的投资观》

《我的主动基金分析框架》

《买指数基金,还是主动基金?真金白银投资多年后之深切感悟》

《免费的基金定投教程,一篇管够》

《有色金属主题基金投资逻辑》

《选基金为什么不要唯业绩论?》

《 美林时钟、经济周期与基金投资》

《雕虫小技之:看懂货币信用周期与股债基金配置逻辑》

《怕高都是苦命人!投资还需要估值吗?从PE估值说开去》

《雕虫小技之:看懂通货膨胀和通货紧缩》

《雕虫小技之:看懂十年期国债收益率》

《2021,我的基金如何安放》(主动基金部分)

原创不易,如果您觉得对您有用,请顺手点个赞和在看。赠人玫瑰,手留余香。