(原标题:绿电的盛世年华:为什么选择华能国际)

历史上,火力发电是被资金鄙视的一个行业,尤其是16年以来,供给侧改革,环保督察,双碳的成果让煤炭行业利润大幅改善,火电和煤炭作为跷跷板两端的行业,煤炭行业利润被跷到天上,火力发电却沉入深渊,2021年煤炭暴涨,火电企业更是不堪重负,全行业出现大面积亏损。虽然发电企业舍生取义,全力保供,但拉闸限电还是时有发生,给经营生产和民生都造成一定困扰。高层也意识到了这个问题:既要马儿跑,又要马儿不吃草是不行的。于是发改委给煤电联动、电力市场化改革打了一个大补丁,从此煤电双赢的格局有望形成。

首先要求供电企业和煤炭企业100%签订长期合同,按长协价采购煤炭,5500大卡的动力煤长协价的基准价为700元/吨,价格浮动区间为550~850元/吨。同时电力市场化价格可以在基准价基础上上浮20%,从目前2022的电力长协价的签订情况来看,各省市场电价基本上浮20%左右(2021年不但没有上浮还在基准价基础上打折了,电力企业苦逼啊,煤炭涨上天,电价还打折)。有人说煤炭价格也不便宜啊,这次的煤炭长协基本要求签订的是年度长协,月度长协的价格范围也是550-850,之前的长协价虽然是535,但实际上那只是一部分年度长协价,月度长协基本是随行就市,也就是基本是市场价,这部分比例很大,月度长协和市场煤占比大于年度长协,实际发电企业的入炉标杆煤价远超535的年度长协价。现在要求供电企业和煤炭企业签订的是长期合同,虽然煤炭基准价提高到了700,由于除进口煤外100%签订中长期合同,总的煤炭采购成本是比去年会下降的。而且市场化电价,鼓励售电公司和用户签订浮动电价,也就是电价可以随着煤炭价格上涨而上浮,计划电,市场煤的情况不复存在。这就保障了发电企业和采煤企业都有钱赚,但都不要暴利,让煤炭和电力回归公用事业属性,也让电力成为按供需市场定价的商品。(民用,农业,公益类企业电价基本稳定,不在此范围,但这部分比例不到3成),此前煤炭赚钱电力亏钱,煤炭亏钱电力赚钱的零和游戏变成大家一起happy一起浪的正和游戏,煤炭和电力行业的估值能双双提升!

(2)从公用事业股变成成长股,业绩增长,估值飞跃,戴维斯双鸡

周期股变公用事业股的逻辑还不够性感,不足以吸引我。实际上火电运营商的成长股逻辑才是吸引我的最核心原因。2030,2060的历史使命必然首先由电力企业承担,他们是耗能大户,也是未来减碳的重要成员。电力成长股表现为新能源电力装机发展规划的制定:十四五期间五大四小发电集团制定了新能源装机规划,以华能为例,从目前10GW出头的风光装机量达到55G的风光装机量,年化增长率高达40%,这不是成长股是什么? 目前13GW绿电对应的利润是50亿,那么55G对应的利润是多少? 线性外推不一定科学,但一眼定胖瘦,利润增长空间3-5倍是大概率的。新能源装机量是画大饼还是要真抓实干呢?我觉得一定是真抓实干,因为TAN -ZHONG和,TAN -DA-峰是向世界的承诺!不能儿戏,这是投资这个行业的总的指引。

为什么选择华能国际?

十四五规划虽然很美好,各大能源集团都制定了宏伟的目标,但我觉得要完成是不容易的,需要各显身手。有的需要大比例股权再融资,或者分拆上市,或者加大杠杆债券融资,介于目前电力企业的杠杆已经不小,再大的杠杆空间也没有了。那么有强力造血能力的火电企业有望拔得头筹,成为新能源装机的急先锋。十三五期间,电力企业的形象是活雷锋,为了我们的GDP做出重大贡献,电力改革的潜台词变成了降电价,可煤价一点也没有降啊,终于在2021年绷不住了,动力煤价格最高涨到了2600元/吨,发电企业觉悟再高,用尽洪荒之力保供,买下天价煤也要全力发电,仍然无法保障100%电力供应,拉债限电的报道经常见诸报道。总结一下,十三五期间发电企业利润表很难看,现金流量表却不差,十四五期间,利润表会修复,现金流量表会靓丽!

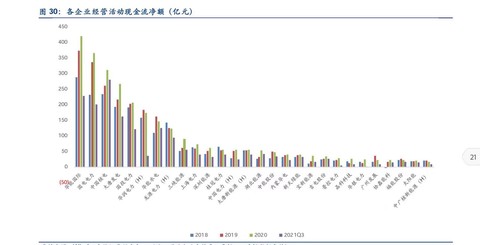

(1)经营现金流角度选择华能

那么哪些电力企业有强劲的经营现金流可以为十四五新能源装机规划保驾护航,提供弹药呢?我们看下图。

从各大能源集团制定的十四五新能源装机规划来看,动辄40-50G的装机规划,按照1G投资60亿估算,5年需要投入2500-3000亿,有些公司股价涨得很好,市值管理不错,但一年几十亿的经营现金流如何保障后续的投资规划呢?股价股权融资,分拆上市,摊薄老股东权益都是可以预见的。

而华能国际400亿的经营现金流,随着电力价格市场化改革,现金流还有优化空间,未来每年500亿+的经营现金流使其不需要股权融资也能完成新能源风光装机规划。

(2)业绩弹性选择华能

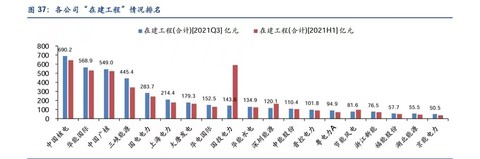

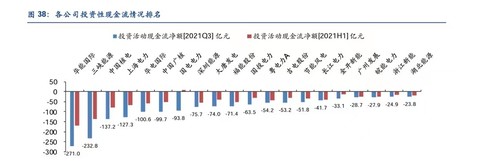

风电光伏的建设周期不长,一般是0.5-2年,因此从各企业的在建工程金额可以大概锁定未来1-2年的新能源业绩(火电新投资不大,目前的投资基本是投向新能源)。我们看下各家的在建工程情况:

截止2021H1华能国际有568亿元的在建工程,绝大部分是风电投资,部分光伏投资,小部分火电投资,在五大四小电力集团里排第二。考虑到中国核电是有重大核电项目在建,如果考虑纯新能源的在建工程金额,华能国际排第一。同时在建工程和投资现金流互相印证,华能的投资性现金流-270亿也是排名第一。

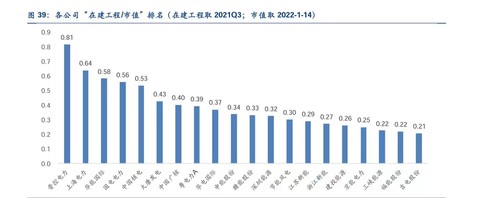

性价比选华能

用在建工程/市值来选择性价比最高的标的。

在建工程除以市值,华能国际0.58排第三,这里要注意选用的是华能A股市值,如果选用华能H的市值来计算,在建工程/华能H市值=1,排名第一,也就是说华能国际的性价比第一。一般来说,行业具有马太效应,强者恒强,行业的龙头老大应该享有估值溢价,可是华能国际不但没有溢价,还享受了侮辱性定价,目前华能H只有0.5PB,参考三峡能源的估值,同样利润规模的风光发电,三峡能源给了2000亿市值,那么市场给华能H火电的估值是负1500亿,每年经营现金流400-500亿的资产给了负1500亿估值,这一定是疯狂的。超额收益的来源来自不合理定价,我们投资就是寻找标错赔率的赌局,遇到这种情况,呵呵,那就加大投入,笑纳!

华能国际是将来火电转型新能源企业里确定性最高、性价比最高的标的,总结下,华能有三个第一:

经营现金流第一:为十四五新能源装机保驾护航,提供源源不断的弹药,不需要股权融资,不摊薄股东权益。

业绩弹性第一:火电扭亏,巨额在建工程锁定未来一两年风光发电业绩,肉眼可见的业绩大反转。

性价比第一:建在工程/市值;投资现金流/市值 排名第一,具有超级性价比。

三个第一的华能国际,你值得拥有。

风险提示:

(1)2021业绩巨亏:由于2021煤炭的暴涨,电力企业陆续发布业绩警告,华能亏损100亿也有可能。

(2)新能源装机不达预期

以上是个人总结分析,不构成投资建议,据此买卖,自负盈亏。

@重阳投资

@临海雪源

@笨笨的投资者2

@沈阳城

@一颗骑牛心

$华能国际(SH600011)$

$华能国际电力股份(00902)$

$中国电力(02380)$