(原标题:从4年多的股票基金可转债的胜率赔率看普通小散的策略)

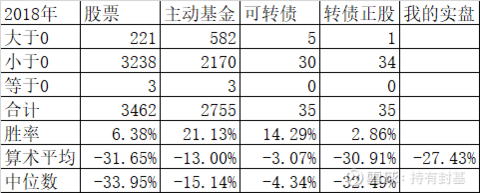

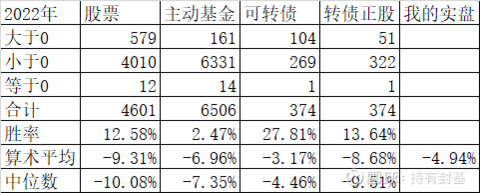

昨天从沪深300指数和标普500指数的对比我们知道沪深300指数是一个低胜率高赔率的品种。但我们实际投资的除了直接买沪深300指数基金外,更多的是买股票、基金、可转债等品种,我们从2018年开始把这些品种的胜率赔率做一个逐年的对比:

2018年是一个典型的大熊市,3462只股票,胜率只有区区的6.38%,平均下跌了31.65%,但相对来说,主动基金要好很多,胜率高达21.13%,算术平均跌幅13.00%。当然更好的是可转债,胜率虽然只有14.29%,低于主动基金,但平均下跌了3.07%,如果事后三选一,肯定选可转债了。而可转债对应的正股表现基本和全体股票差不多。我自己的实盘合计也亏损了27.43%,是历史上亏损最多的一年,当时正好从小市值策略转白马策略,片面的相信了长久持有,吃了一记闷棍。但对比股票全体,其实跌幅还小于算术平均跌幅。

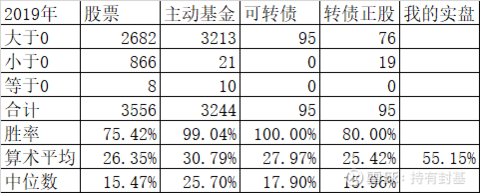

2019年大反弹,好在我满仓熬过了最困难的日子,靠主要持有茅台等大白马,实盘取得了55.15%收益率,超过了股票、主动基金、可转债的平均值。主动基金依然好于股票,可转债的胜率略高于主动基金,但平均收益率略低于基金。转债对应的正股依然不如可转债,和全体股票类似。

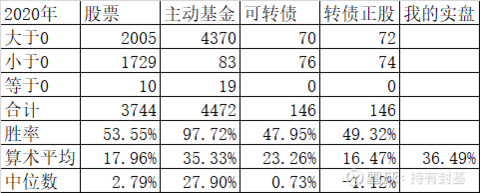

2020年的风格基本延续了上一年的风格,依然还是白马风格,但力度小了很多。白马价格推高的力度在减少,更加集中到有限的一小部分白马股上,在当年数据上的反映就是全体股票的胜率赔率都不如上一年,但主动基金的赔率还提高了。而可转债当年整体的胜率赔率都不如主动基金,但依然好于正股。

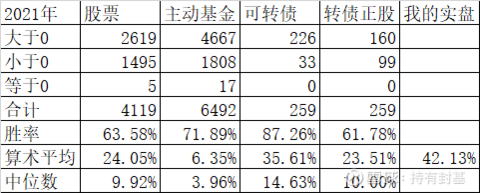

到了2021年,头部白马终于崩溃了。股票的胜率和赔率都超过了上一年,但主动基金的胜率赔率都大幅度下跌,特别是2021年全体主动基金的平均涨幅只有6.35%,和前一年的35.33%相比,大幅度下跌了28.98%。可转债的胜率赔率相比前一年也有了大幅度提高。特别是赔率,是最近4年表现最好的一年,我的实盘也因为在下半年重仓了可转债而获得了42.13%的收益率。

今天虽然只有一个月,但无论从胜率还是赔率的角度来看,表现最好的依然是可转债。主动基金的胜率只有区区的2.47%,但赔率略好于股票。

回顾历史我们可以得到的结论是:除了2020年因为小票的表现好于大票,所以股票的整体表现好于基金,其他年份不管是牛市还是熊市,主动基金的整体表现好于股票。而可转债对应正股的表现,和股票的整体表现类似,不管是熊市还是牛市,并没有体现出可转债的正股质量好于股票整体的特点。而从2018年到2022年这4年多里,不管是熊市还是牛市,不管是胜率还是赔率,可转债都比对应的正股要好的多。

但过去的毕竟是过去,盘点历史是为了今天。首先我觉得至少现在我还是觉得在我能力圈范围内,可转债依然是今年最好的品种。很多人拿今天的可转债和过去相比,不管是平均价格,平均溢价率还是其他很多指标,肯定都不算便宜了。这种比较方法是纵向比较。除了纵向比较,我更看重的是横向比较,就是在我的能力圈内的横向比较。

纵向比较是强者思维,认为涨多了必定会跌,这肯定是没错的。但不是到了历史的高点就一定会发生下跌的,否则每次历史的高点又是怎么来的呢?我曾经总结过的十六字真言:强者恒强,弱者恒弱,过强转弱,过弱转强。弱智思维是承认我们无法准确的判断现在是恒强还是过强,是恒弱还是过弱。

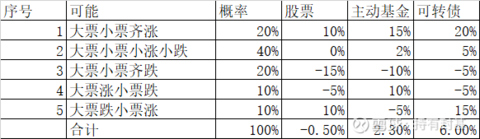

所以我们选择了一个横向比较这个相对容易比较的方法。我们假设了大票小票齐涨等5种可能,以及出现的概率,和股票、主动基金、可转债等三个品种在这种可能下的2022年的年涨幅,最终计算出股票、主动基金和可转债这三个品种的期望收益率。举例来说,可转债的期望收益率=20%*20%+40%*5%+20%*(-5%)+10%*(-5%)+10%*15%=6.00%,而股票和主动基金的期望收益率分别只有-0.50%和2.30%,最终比较下来,还是可转债这种品种的期望收益率最高。

当然,有人会说,你的概率和对应的各种品种的收益率都是你人为认定的,不具备科学性。只要原始数据有较大的偏差,得到的结果确实会南辕北辙。但这些数据也不是完全空穴来风,比如在小票下跌的时候选择的下跌5%,已经超过了2018年大熊市中可转债的平均跌幅了。有数据总比没数据要强。

我个人也认为从2018年年底开始反弹起,各种品种都反弹了一波的,最近的低估值反弹差不多是最后一类品种了。即使前面各种品种再起第二波,上涨的力度也会弱很多。可转债的正股如此,可转债也是如此。所以今年对可转债没有大的期望值,但可转债跑赢正股不是我们的能力,而是这种品种本身决定的。

可转债的今年的期望收益率依然好于其他品种,这决定了我们依然重仓可转债;可转债的平均值大于中位数,这决定了我们分散持有。我们承认自己平庸,无法预测低部顶部,这决定了我们永远满仓。今年的预期比较低,这决定了我们选择可转债尽量往低阈值低价靠拢。