(原标题:基民如何投资金融地产行业?结论令人瞠舌)

————金融地产直接投资行业龙头股,可能会好于买基金

最近,在稳增长的预期下,很多投资者开始关心三傻行业(银保地)。

银保地是否真的要迎来春天?这个本篇不做探讨,我自己也没有能力清楚判断。但是在银保地这几个行业,投资什么标的,我可以给大家一些思路。

虽然我提倡散户应该买基金,而不是买股票。但我认为投资银行、保险、券商、地产这几个行业时,由于强者恒强的原因,直接投资行业龙头股,会好于买基金,包括指数基金和主动基金。

下面逐一论证和分析

众所周知银行龙头的是招商银行。

代表性指数是中证银行,跟踪的基金也有很多,比较老牌的是天弘中证银行指数A(F001594)

银行主题代表性主动基金是工银金融地产,基金经理是鄢耀、王君正。

2016年以来(时间从2016-1-1至2022-2-21,下同),招商银行的累计收益(含分红)为233.96%,年化收益率为22.44%,同期天弘中证银行为32.42%,工银金融地产为57.67%。

说明:为什么从2016年开始对比?

①时间太久之前,可能行业格局没那么清晰,龙头不好判断;

②2016年之后,公募基金和外资占比逐渐提升,永久性的改变了A股的生态。

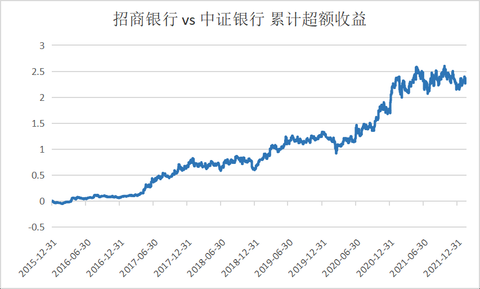

下图为招商银行相对于中证银行的累计超额收益

近7年来,招商银行相对于中证银行的月度胜率是64.4%,很高了!这意味着买银行指数不如直接买龙头股,还可以额外获得打新收益!

下图为招商银行相对于工银金融地产的累计超额收益

近7年多的月度胜率为59.5%,同样也很高,这说明或许买招商银行也好于买金融主题的主动型基金。

最近有不少人看好平安银行,论市值,它在银行股中大概只能排到第8的样子,不算龙头。

2016年以来,其相对中证银行有超额收益,但是波动很大,月度胜率为52%

2016年以来,其相对工银金融地产基本上没有超额收益,而且波动更大,月度胜率为46%。如果对这只股没有充分认知的话,持有的话会比较闹心!

另外,我们再看下工银金融地产与中证银行的对比。

工银金融地产也能稳定战胜中证银行,月度胜率为52.7%,说明目前在这个行业,主动选股还是好于被动投资。

保险行业的龙头是中国平安,绝对的老大。

保险行业的成分股并不多,代表性的指数是中证方正富邦保险主题指数。跟踪的基金是方正富邦保险主题指数(167301)

下图为中国平安行相对于保险指数的累计超额收益

虽然月度胜率也有56.8%,但是可以看到,2019年9月以来,这个策略似乎就不太好用了,累计超额收益不断下降,是不是因为中国平安的发展遇到了什么问题呢?

保险行业我觉得比银行和券商都更复杂一些,既有资管业务、又有保险业务,还有多元化的其他业务,研究难度较大。

普通的基金投资者如果对保险行业没有充分的认知,建议不要去投了,还是把钱交给全市场基金经理,让他们去做选择吧。

券商行业相对来说同质化比较严重,一般认为龙头是中信证券。

另外还有一个比较特色的龙头,包含互联网金融和财富管理概念——东方财富。

比较有代表性的指数是全指证券公司,跟踪的基金有很多,比如易方达中证全指证券公司指数(502010)

下图为中信证券相对债券指数的累计超额收益

月度胜率是59.5%,超额收益是比较稳定的。说明长期来看,或许配置券商指数基金不如直接买券商龙头。

但是券商行业真的值得长期投资吗?这是一个值得大家思考的问题。全指证券长期以来的ROE也就是6%~7%的样子,并不是一个广义的“好行业”。

即使是中信证券,其2016年以来的年化收益率也只有6.34%,和ROE水平差不多。其走势多有波动,少有上涨。

近年来,券商甚至还失去了“牛市发动机”的作用。我过去的文章多次写过劝诫大家不要轻易的选择长期投资券商行业,现在也是这个观点。

不过,券商行业有一个公司比较特殊,就是东方财富,这个公司主要的概念是财富管理,和传统券商不太一样。

2016年以来,东方财富上涨了129.84%,年化收益率为14.93%,下图为东方财富行相对于证券指数的累计超额收益

月度胜率有56.8%,也非常不错了,尤其是近几年随着越来越多人开始买基金,东方财富的超额收益表现也越来越好。

居民资产向资本市场转移的进程才刚刚开始,如果你长期看好资管行业,或许东方财富是一个更好的选择?

一般认为地产龙头是招保万金,其中是万科是民企龙头,保利是国企龙头。

跟踪地产的指数有国证地产、800地产、300地产等。

一般我建议买地产一定要买龙头。排名靠后的地产股风险较大,尤其是在现在整个行业不景气的时候,更要买龙头,所以大家选择指数的话,尽量选择龙头指数,比如300地产。

长期来看,龙头指数300地产(下图黑线)跑赢800地产(红线)跑赢国证地产(蓝线)的趋势也是比较明显的。

可惜没有300地产的指数基金,有一个基金是招商300地产等权指数,是挑选的沪深300中的地产股进行等权配置。

下图为万科A相对于300地产的累计超额收益

月度胜率为58.11%,基本上可以考虑用龙头替代指数,但是从图上来看,波动还是挺大的,要做好承受波动的准备。

下图为保利发展相对于300地产的累计超额收益

月度胜率为59.46%,胜率比万科高一些,从图上来看,稳定性也更强一点。

近年来,对于地产行业,机构普遍认为国企龙头好于民企龙头,原因主要是认为国企龙头具有政策优势、资金成本优势。

当然,万科还是比较不错的,作风一贯稳健,但是恒大、碧桂园这种民企,现在确实不太好做,普通散户一定要谨慎。

通过上面几个对比,基本上可以得出结论,在银行、保险、地产、券商这几个行业里,长期来看,买龙头个股收益可能好于买基金,还能获得打新收益。

为什么会有这种强者恒强效应?我推测可能是:

1、行业内的公司都比较同质化,排名靠后的公司很难通过差异化竞争后来居上;

2、都是资金密集型行业,龙头有资金优势,更容易转换成竞争优势;

3、行业的业态变化都不大,龙头更容易积累竞争优势,扩大市场份额;

4、牌照限制,行业鲜有新的玩家进入;

5、金融地产行业是国家支柱产业,自上而下监管严格,行业和企业自身也有较强的监管,龙头股自身不容易出现导致企业覆灭的问题,相对风险可控。

我大概就想到以上几个原因,欢迎读者帮忙补充,或者想一些反方观点。

感谢@Bruce 对本文数据的巨大贡献!

结语:本文仅仅从定量的角度探讨了金融地产行业龙头股的投资逻辑。绝对不能成为投资依据。投资需谨慎!据此操作盈亏自负。

最后,大家如果觉得文章有用,希望“点赞、评论、转发”支持一下,谢谢大家!

关联阅读:

2021年基金四季报精华观点:“稳增长”成为2022年的一致预期?

风格将更加均衡?“稳增长”利好消费和地产?

@雪球基金 @今日话题 @雪球达人秀 @雪球视频

#老司基硬核测评# #寻找热爱基金的你# #投资理财#

$工银金融地产混合(F000251)$ $天弘中证银行指数A(F001594)$ $方正富邦中证保险主题指数(F167301)$