(原标题:“好基金”的标准:从晨星基金奖评奖规则说开去)

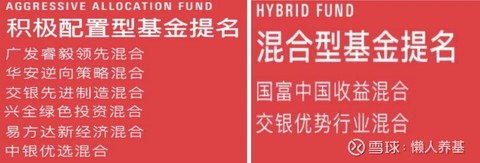

晨星中国于3月3日正式发布了2022年度基金奖提名名单,权益类8只(积极配置型基金6只、混合型基金2只),债券型6只(积极债券型、普通债券型和纯债型基金各2只)。

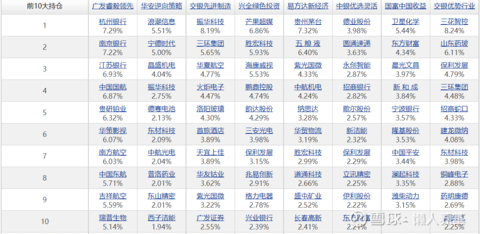

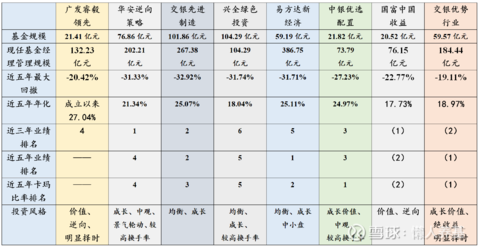

权益类8只名单详见下图。

晨星年度基金奖采用定量与定性相结合的方法评选。

1、定量评价采用如下的筛选规则:

1)当期年度总回报率排名居于同类基金(指数基金除外)的前1/4,不包括债券型基金。

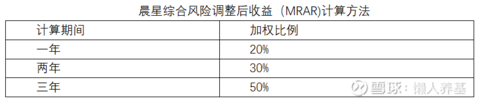

2) 和同类基金相比较高的综合晨星风险调整后收益(MRAR)。综合规则如下:

3) 至当期年底,基金经理任期不少于1年,即该年度基金经理团队没有发生变动。

4) 指数化投资部分不高于50%。晨星基金年度奖主要考察的是基金经理主动投资的能力。

5) 赋予波动幅度(标准差)和晨星风险系数(下行风险)一定的权重。

2、定性分析考察的是基金经理任职的时间、基金公司管理团队的稳定性、投资策略和流程是否与招募说明书中描述的一致、投资人服务以及合规情况等。

这些评选标准“翻译”成大白话就是:

1)业绩优秀;

2)获取业绩的性价比要高;

3)基金管理团队稳定;

4)主要考察主动管理、获取超额收益能力;

5)良好的回撤控制意识,能给予投资者良好的持有体验。

6)基金管理人言行一致,投资逻辑自洽,口碑好,“作风正派”。

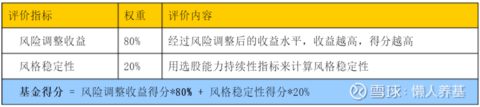

其实这与金牛奖的评奖规则大同小异。权益类基金金牛奖评价体系如下:

第一,赚钱能力占比8成,相当于晨星“白话”版的第1)、2)、4)、5)条相加;

第二,赚钱能力的可持续性占比2成。相当于晨星“白话”版第3)条和6)条。

无论晨星奖还是金牛奖,作为对基金运作的过往评价都颇具权威性,给普通投资者如何选择基金提供了专业视角,而提名和获奖基金又给我们提供了样板和范例。

所以这样的评奖对启迪我们的投资思路还是有很有意义的。

本文重点关注8只权益型基金,各基金近五年来回报情况详见下面两图。

从年度基金考察的时间长度三年看:

积极型配置基金中华安逆向和交银先进制造回报最高,中银优选灵活配置、广发睿毅领先和易方达新经济次之,兴全绿色投资垫底。

混合型基金中,国国富中国收益业绩好于交银优势。

时间拉长到五年:

则交银先进制造、易方达新经济和中银优选配置回报相近,为第一梯队;华安逆向比第一梯队稍逊,兴全绿色投资垫底。广发睿毅由于成立时间不足五年,无法比较。

而交银优势五年的业绩又好于国富中国优势。

结合五年最大回撤,以五年维度看:

在积极型配置型基金中,中银优选卡玛比率最高为0.92,易方达新经济混合、交银先进制造、华安逆向策略和兴全绿色投资卡玛比率分别为0.79、0.76、0.68、0.57。

而在混合型基金中,交银优势卡玛比率为0.99,高于国富中国收益混合的0.78。

我认为卡玛比率的实际意义是表征基金的投资难度:收益再高,如果波动过大,投资者持有体验不好、坚持不下来,高收益自然也就没有意义。

从五年期卡玛比率角度看,交银优势和中银优选最好,兴全绿色投资垫底。

都说规模是基金业绩天然的敌人,同等条件下,相对较小规模的基金管理难度更小,未来也更容易获取超额收益。

我认为既要关注所考察的基金规模本身,更要关注现任基金经理管理基金的总规模,因为通常情形下,同一基金经理管理的所有基金是一盘大棋,必须通盘考虑。

从这个角度看,8只基金中6只基金的管理人总规模都超过了100亿元,中银优选灵活配置和国富中国收益混合的管理人总规模都在70多亿元,它们的规模更有利于创造超额收益。

第一个小结论:

结合业绩和规模,中银优选和广发睿毅在积极配置型基金里明显占优;混合基金中则两只基金各有千秋。

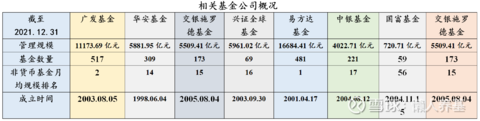

各基金所属基金公司概况如下:

8只权益基金分属于7家基金公司,交银施罗德基金一家独占两席。

除了国富基金外,其余6家基金公司都是非货币基金管理规模排名前20的头部基金公司。

大型基金公司投研实力更强,所以基金所属基金公司是选择基金一个应该重点考量的因素。

而国富基金是一家颇具知名度的小而精的基金公司,投资风格与兴证全球基金有点相似,在基金发行和基金营销方面相对比较克制。赵晓东、徐荔荣和徐成都是各种基金奖的常客,有点巧合的是,这三位基金经理的基金都在我的持仓中。

8只基金中,华安逆向、国富中国收益当前就在我的持仓中,交银优势我也曾持仓多年,只是在去年年中将它转换到大成新锐产业和价值风格的国富中小盘和中泰开阳上了。所以对这三只基金的基金经理相对要了解的多一些。

国富中国收益混合虽然是我今年初才陆续通过基金转换持有的基金,但现任国海富兰克林基金副总经理、投资总监、研究分析部总经理,集投资、研究、团队管理等多维工作经验于一身的徐荔荣,他的“三三三”原则我是老早就了然于心的。

徐荔荣总体呈现显著的逆向投资风格(价值),但构建投资组合时也注重持有人的投资体验,理想状态下组合中包含:1/3创新高的股票,即在左侧提前布局的股票被市场认可,股价处于创新高过程中;1/3创新低的股票,即基本面良好,有增长潜质,但阶段性被市场低估或错杀、股价处于低位的股票;1/3趋势并非很明显的股票。而“三三三”的配比理念并不是追求组合达到严苛的静态比例,而是组合整体保持风格上均衡的追求目标。

交银优势的何帅总体呈现成长价值风格,追求超额收益的同时又有绝对收益理念,注意提前控制回撤,属于攻防有道的优秀选手。他管理的交银优势也是8只权益基金中自2017年以来每年都保持正收益的唯一一只基金。

华安逆向其实也入选了2021年度的晨星基金奖提名,包括今年的提名,管理区间都在崔莹任上。崔莹与现在接手的万建军都是中观景气选股风格,注重市场反馈,偏右侧布局,较高的换手和一定的交易风格。从过往管理经验来看,万建军的前十持仓集中度和持仓行业集中度比崔莹高,进攻性更强的同时,回撤控制也可能不如崔莹。

广发睿毅的林英睿开始广受关注是在2021年一季度,当时市场大幅回调,他管理的几只基金业绩却非常亮眼。广为人知的过往是“云南高考状元”。他给自己的投资风格归纳为:不惧冷门,不追热点,专注价值。说到底还是一种典型的逆向投资理念,传统的逆向投资是“左侧布局且熬得住”,对耐心和毅力的考验极大。而林英睿的创新之处在于,他想给兼具高赔率、高胜率的逆向投资,再加上“高效率”这一特征,寻找赔率、胜率和效率的交集。他的团队利用数据模型,给基于基本面的逆向投资插上科学计算的翅膀。当市场面临重大转折的时候,林英睿会进行适度的主动择时,规避大的Beta下行风险。在价值型基金经理中,林英睿的这种风格是比较稀缺的,他的产品向上能提供可持续的超额收益,向下有回撤控制和管理能力。

交银先进制造的刘鹏的投资风格偏向稳健,成长为主,兼顾价值,行业配置较为均衡。刘鹏认为,自己具有定价能力的公司越多,就能够在公司现有框架的基础上搭建符合自身投资逻辑的“持续跟踪池”,从而构建出一个基金经理的“护城河”。他个人专注于制造业领域,坚持深度研究,敢于重仓“认知差”,注重控制回撤且不盲目跟随市场热点,机构投资者持仓占比接近60%,认可度非常高,也取得了骄人的业绩。

兴全绿色投资的邹欣是理工+金融双料学霸,2008年毕业后就开始从事TMT研究,近14年投研经历让其在科技、消费、传媒等领域积累了深厚的投研功底。他做投资组合的基本思路是产业研究结合量化模型,注重估值与行业景气度之间的平衡,是一名非典型的成长股选手,为了平衡组合,邹欣也会买入不少低估值股票。

邹欣擅长自下而上选股,自认自上而下的能力不足,正在努力拓展能力圈。其实,基金经理的投资框架都是需要与时俱进的,需要不断的迭代和升级。坦诚而进取的基金经理都值得尊敬和信任。

易方达新经济混合的陈皓自2007年毕业后就进入易方达,是投研经验接近15年的老将。偏重于中小盘的均衡成长投资风格,坚持“在一定安全边际下追求企业的持续成长收益”,关注成长速度和市值空间的同时,注重投资的安全性和增长的持续性。是获得晨星2022年度基金奖提名8只基金管理人中管理规模最大的一位。

中银优选灵活配置的王伟是位“新锐”,相对来讲也是晨星年度基金奖提名基金管理人中知名度最低的一位。王伟2010年工学硕士毕业后加入中银基金,担任过研究员、基金经理助理、基金经理,研究的行业从一开始的机械、汽车、军工等制造业,拓展到食品饮料等消费行业以及传媒互联网等科技领域。

王伟将自己的投资理念概括为偏成长风格的价值投资,坚持自下而上的投资思路,也非常注重通过中观的行业研究来发现线索,王伟总结出了优选成长股的“四步法”:第一步是用定量指标来判断行业增速,选出长期持续向上的行业或产业链;第二步是结合标的公司的基本面来分析成长的确定性;第三步弄清楚行业格;第四步落实到对具体公司的分析上,观察盈利、收入、估值等各项指标。在行业上注重均衡配置,中长期看好新能源和光伏等成长型制造业。

其实按我自己的理解,结合后面将要涉及的换手率等指标,我更愿意将王伟定义为中观轮动风格,主要还是自上而下的投资思路。

黑猫白猫,抓到老鼠的都是好猫。

因此基金经理不同的投资风格没有优劣之分。

只有不断进取、与时俱进、投资框架不断进化和迭代才是加分项。

1、先看前十大持仓对比

粗粗一看发现8只基金前十持仓重合度非常低。仔细统计发现,全部79只(国富中国收益只公布了9只)持仓股票中,仅有6只股票出现2次,分别是振华科技、东材科技、三环集团、紫光国微、胜宏科技和东方财富,1只股票保利发展出现3次。

这么低的持仓重合度,至少可以读出两个信息:

一是每位基金经理看好的方向各有侧重,或者这几位基金经理的能力圈大不同。如果把它们放在一起摊个“大饼”(组合),应该有一定的平滑波动的效果。

二是一定程度反映了去年底市场分歧太大,找不到主攻方向,因而也是2022年开年后市场不断下跌的重要原因。

从持仓行业集中度看,广发睿毅主要持有银行和航空,持仓集中度较高;其它基金持仓行业分布是较为分散的。

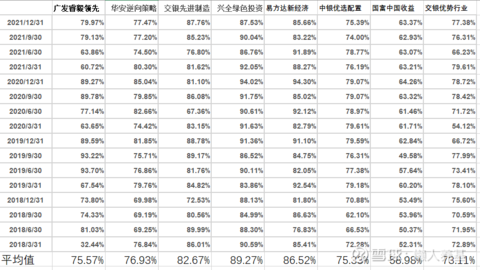

2、各基金过往股票仓位及变化

积极型配置基金中,兴全绿色、易方达新经济和交银先进制造的平均股票仓位超过80%,而华安逆向、广发睿毅和中银优选的平均股票仓位则是70%多的水平,前三只基金的股票仓位显得更有进攻性。

而混合基金中,交银优势的平均股票仓位超过70%,但国富中国收益混合则不到60%,后者在股票仓位上更为保守稳健。

而从各自仓位变化来看,广发睿毅和交银优势具有明显的加减仓择时特征:广发睿毅在2019年1季度、2020年1季度和2021年1-2季度明显减仓,并在随后的季度恢复了较高仓位;交银优势则在2019年4季度至2020年1季度、2021年二季度明显减仓,之后季度恢复了较高仓位。

其他基金则未看到明显的主动加减仓择时特征。

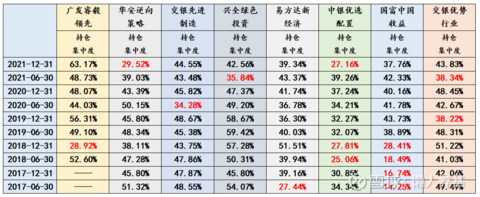

3、持仓集中度及换手率

各基金的持仓集中度大部分时间都低于50%,从持仓集中度来看总体显得较为稳健。

积极型配置型基金中,中银优选的持仓集中度最低,易方达新经济次之,其他4只基金持仓集中度差别不大。

混合型基金中,国富中国收益的持仓集中度稍低于交银优势,但差别也不大。

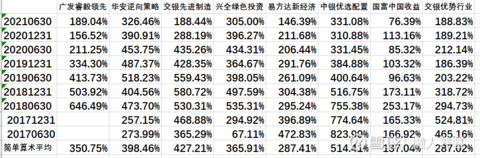

在积极型配置基金中,中银优选近五年平均换手率超过500%居首;交银先进制造和华安逆向次之,近五年平均换手率接近400%;兴全绿色投资和广发睿毅差不多,在350%左右;易方达新经济最低,不到300%。

6只积极型配置基金早期都呈现出一定的中高频交易特征,但换手率基本上都呈现逐步递减的特征,也是规模逐步增加之后的必然结果。

从近两年看,华安逆向、兴全绿色、中银优选仍然维持了超过300%的换手率,交易特征较为明显。

混合型基金中,交银优势的换手率显著高于国富中国收益。

1、分析基金经理的投资风格和持仓情况,目的还是做业绩归因,利用不同投资风格构建投资组合。

2、从传统价值投资理念出发,靠选股、低换手得来的业绩更为可靠,可持续性可能更好。

但近几年的结构性行情中,部分中高频交易、有轮动特征的基金给予了持有人更好的体验。

但随着基金规模增大,靠交易获取超额的难度增加,中高频交易风格不可持续。

3、获得提名的各基金各显神通,都获得了骄人的业绩。

主要分析结果总结如下表。

4、提名基金毕竟是已经层层筛选过的优胜者,要在里面再分出优劣是不容易的。

因为我已经持有华安逆向两年多,体验较好,新换的基金经理感觉也不弱,从内心的真实感受讲,我并不想用其他的积极配置型基金把它置换掉,因为确定性不够。

抛开这个因素,其它5只积极配置型基金,伯仲之间,也难分高下。

从基金规模更小的角度,选择中银优选和广发睿毅可能更好。

混合型基金中,国富中国收益目前持有中,交银优势曾经持有超过两年,更不容易做出选择。

5、站在当下行情一跌再跌的时间点,分批买入任何一只提名基金我认为都会是不错的选择。

如前所述,8只提名基金具有相当低的持仓重合度,用它们等权重构建一个投资组合(俗称“摊大饼”)是一个有趣又实用的想法。

#老司基硬核测评# @今日话题 @雪球创作者中心 @ETF星推官

$广发睿毅领先混合(F005233)$ $华安逆向策略混合(F040035)$ $中银优选混合(F163807)$

本文所有观点和涉及到的基金不构成投资建议,只是我自己思考和实践的一个真实记录,据此入市投资,风险自担。

本文由 懒人养基 首发,版权归作者所有。未经许可严禁转载。欢迎朋友们转发朋友圈。

《制定完整投资策略的重要性》

《我为什么主张“懒人养基”?》

《基金经理跳槽了怎么办?》

《2022,我的基金如何安放?》

《普通人如何通过基金投资实现财务自由?》

《我当前投资中概互联主题指数基金的逻辑》

《一个简单易行的基金买入策略》

《抄底是个技术活儿》

《投资主动基金如何进行择时?》

《基金深度回测:用数据告诉你买基金赚钱的终极正确方式》

《优选二级债基,可以构建长期收益率超越沪深300的债基组合》

《从资产配置角度聊聊我投资行业主题基金的思路》

《养只金基下金蛋——“懒人养基”的投资观》

《我的主动基金分析框架》

《买指数基金,还是主动基金?真金白银投资多年后之深切感悟》

《免费的基金定投教程,一篇管够》

《有色金属主题基金投资逻辑》

《选基金为什么不要唯业绩论?》

《 美林时钟、经济周期与基金投资》

《雕虫小技之:看懂货币信用周期与股债基金配置逻辑》

《怕高都是苦命人!投资还需要估值吗?从PE估值说开去》

《雕虫小技之:看懂通货膨胀和通货紧缩》

《雕虫小技之:看懂十年期国债收益率》

《2021,我的基金如何安放》(主动基金部分)

原创不易,如果您觉得对您有用,请顺手点个赞和在看。赠人玫瑰,手留余香。