(原标题:用多策略配置降低回撤)

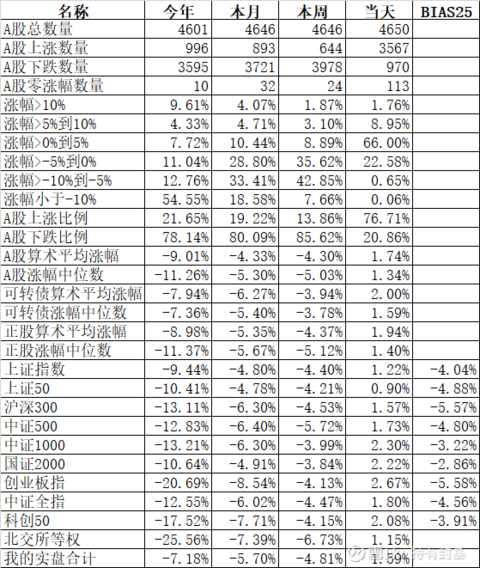

昨天外围市场大涨,今天高开是毫无疑问的,但到底是高开高走还是高开低走?早上我在雪球上做了一个调研,最终赞成高开低走的562票,赞成高开高走的377票,赞成高开低走的比例为59.55%。最终的结果很微妙。以主流的宽基指数为例,上证指数、深证成指、上证50、沪深300、中证500、创业板指、科创50等全部都是高开低走,只有中证1000和国证2000是高开高走的。整体应该还是高开低走,我自己也猜错了。

今天宽基指数中最强的创业板指涨2.67%,也是前期跌幅较大的一个指数,最弱的上证50涨0.90%。76.71%的股票上涨,20.86%的股票下跌。行业里化纤、日用化工、医药等前期跌幅较大的行业领涨,而石油、煤炭、农林牧渔等前期比较抗跌的行业下跌。昨天下午卖出化纤、日用化工、医药等行业的股票,还不算最倒霉,最倒霉的是昨天卖出这些股票后再买入石油、煤炭等,被打两面耳光的。所以我们小散尽可能少动。

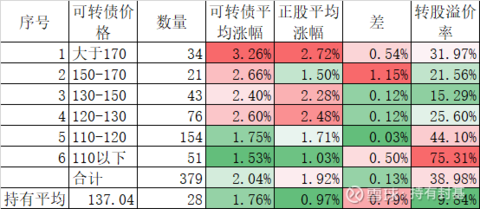

今天虽然可转债缩量到971.51亿,不过还算不错。和股票类似,今天涨的多的是昨天跌的多的高价债。

在我的可转债多因子策略中,阈值越高,肯定长期收益率越高,但问题是回撤也越大,甚至大到受不了。那么有没有两全其美的办法呢?有个办法是用相关度最小的多策略来配置。具体的说,把原来用20只可转债配置一个策略的,改成10只配置一个高收益高风险策略,另外10只配置一个低收益低风险策略。每个月轮动一次并做一次再平衡。

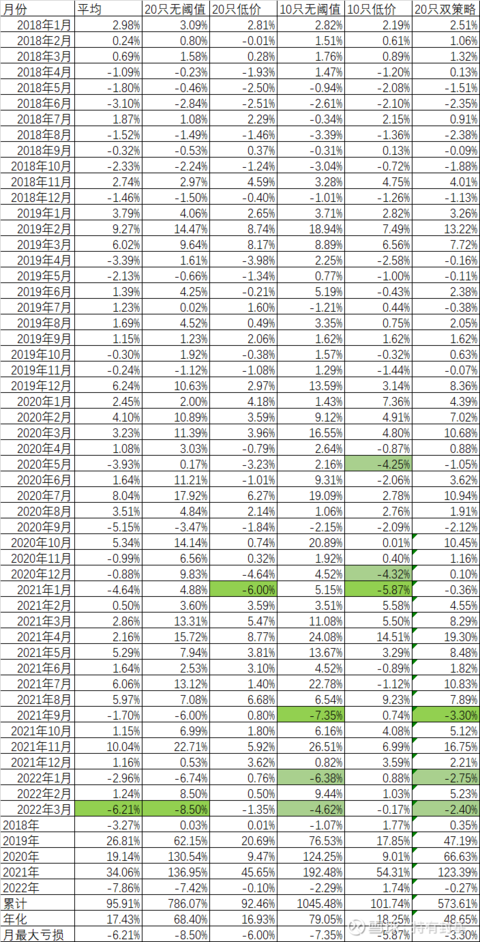

以上数据回测从2018年1月1日到2022年3月10日。平均就是持有所有可转债的结果,和集思录上的数据有差异是因为集思录相当于做日再平衡,我这里的数据相当于做月度的再平衡,也就是说集思录是每天等权一次,我是每月等权一次。差异不大。20只无阈值是我自己的多因子策略每月轮动一次,等权持有排名前20只;20只低价是等权买入价格最低的20只可转债,10只同理。20只双策略,是10只用无阈值,10只用最低价策略。

我们先看结果,10只的收益率肯定高于20只,但最大亏损月则不一定是10只最大。而低价策略不管10只还是20只,都和全体可转债的平均值差不多。但好处是因为拿着最低价格心里踏实。当然我回测没有剔除风险特别大的低价可转债,这个自己选择了。

20只双策略年化48%,大概比20只130阈值的年化收益率好一点,但最大的好处是大大降低了回撤,我们看最大亏损月,10只无阈值最大亏损时7.35%,10只低价最大亏损时5.87%,但双策略只有3.30%。

仔细分析就会找到原因了,10只无阈值的最大亏损月发生在2021年9月,亏损7.35%,但这个月的低价策略不仅没有亏损而且还盈利了0.74%,所以平均下来只亏损了3.30%,这个双策略的亏损,也是最大的一次了。在看10只低价策略最大亏损月发生在2021年1月,亏损5.87%,但这个月的10只无阈值策略不仅没有亏损反而盈利了5.15%,平均下来当月仅仅亏损了0.36%。

我们再看看10只无阈值策略亏损较大的其他两个月份,2022年1月亏损6.38%,2022年3月亏损4.62%,但这两个月10只低价分别为1.03%和-0.17%;而10只低价策略亏损较大的其他两个月份,2020年5月亏损了4.25%,2020年12月亏损了4.32%,但这两个月份10只无阈值策略分别盈利了2.16%和4.52%。

也就是说,因为多因子无阈值策略和低价策略的策略差异很大,相关度非常小,所以导致了这两个策略发生最大亏损的月份不重叠,这样大大降低的回撤。

另外我们看一下,某个策略当月特别强于另外一个策略的时候,往往下个月会反过来。比如说最近的3个月,1月份低价远远强于多因子无阈值,结果2月份就反过来了,3月份又反过去了。而我们每个月轮动一次相当于做一次高抛低吸的再平衡,这样也使得双策略优于单策略。

虽然双策略的收益率低了一点,但能大幅度降低回撤,还是值得考虑的。

其实多资产配置也是基于这样的原理,相关度不大各种资产会出现类似上面的结果,只不过资产越多,策略越多,就越复制,但基本原理是一样的。