(原标题:基金经理年化收益率的幻象和真相)

隔离里的2022年似乎比往日要过得更快一些,今天是四月最后一天,这也意味着2022年已经过去了三分之一。这一年对于权益类基金的投资者而言,毫无疑问是异常痛苦的。

年内偏股混合型基金指数的跌幅达22%,从消费到医药、从半导体到新能源,什么赛道都不灵了。哪怕明星基金经理们也是哀鸿遍野,30%以上的跌幅排行榜中名将云集,傅鹏博、杨锐文、陈金伟等等等等。这些都还是投资框架成熟的老中青三代中的佼佼者,更不消说部分极致压赛道型的基金经理,业绩就更加难堪。

在上周证监会发布的公募基金发展意见里,“扭转过度依赖“明星基金经理”的发展模式”的表达可谓是微言大义。过去两三年的公募发展的浪潮里,围绕基金经理的造神和赋魅,是行业上下在利益驱动面前走了一些弯路。

而关于主动权益基金经理长期年化收益率的讨论,在这个全市场暴跌的时刻,则更加的有意义一些。

过去两三年,市场盛行所谓景气度投资。这种基于景气度基本面的趋势投资,是从行业需求的角度甄别赛道的景气度,然后在其中遴选优质公司。背后的假设是只要行业景气上行,公司的业绩就能够持续兑现,甚至超出市场预期,股价就能持续上涨。从2018年底开始,猪周期、半导体、CRO、新能车……这样的方法论在市场中反复被验证。

与此同时,其实公募基金经理也在经历着一场更新换代,经过2015年的惊涛骇浪后,很多公募都完成了一场基金经理的迭代。一批新生代基金经理在2016年前后走上工作岗位,在2016~2018年的市场锤炼中,逐渐成熟。

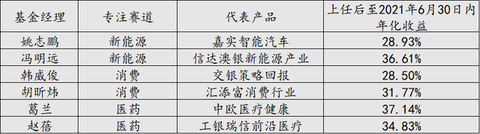

正所谓金风玉露一相逢, 年化收益挡不住。2021年前后,市场上涌现出一批,从业5年+年化收益25%+的基金经理,他们在配置上对新能源、医药等赛道上有超额收益。我截取部分知名赛道型基金经理在2021年年中的年化收益,供参考。

更有甚者,还有“聪明人”能够在不同的景气赛道中闪转腾挪,一度打出了三年四倍的神奇收益率。

在动辄年化25%的市场环境中,投资中常会出现的“这次不一样”又来了,不少做景气度投资的机构被市场追捧,并随之演绎出了一整套的投资价值观和方法论。业绩和媒体的戴维斯双击,让这批机构的故事迅速为投资者所熟稔,百亿私募在倏忽间崛起,明星公募层出不穷。

不少机构投资者在这个过程中,将自己的投资方法论包装成了一些短期难以证伪的理论,市场上也不乏追随者。

景气度投资的方法论也被市场所追捧

然而,繁华虽盛,总要经历四季。A股历史上,公募基金经理能够达到所谓“双十”(从业10年,年化收益率10%+)的基金经理寥若星辰。一边是年化25%轻轻松松,另一边是拉长看年化超过10%都步履维艰,到底什么才是基金经理年化收益率的真相呢?

中国资管行业毕竟还是图样,拥有百年资管行业历史的美国在这方面数据要全面很多。根据易方达的统计,美国第一只开放式股票基金——马萨诸塞投资信托基金(MIT),从1924年7月成立到2021年9月底的近百年间,年化收益率为9.4%。看起来不是很高,但近百年的时间玫瑰下,净值上涨了6351倍,非常惊人。

拉长周期看,如果投资于股票市场,年化收益率超过15%,就足以青史留名了。今晚开股东会的股神巴菲特,长期年化收益率差不多在20%左右;成长股投资的神彼得林奇在1977-1990 年间掌舵麦哲伦基金,年化收益率为20.8%;逆向投资大师邓普顿从1954年开始管理邓普顿成长基金到1982年退休,年化收益在15%左右……

15%足以成为优秀基金经理的门槛,那么这个收益是怎么来的呢?

投资收益由所投资的底层资产决定,当我们在投资主动权益基金的时候,我理解的底层资产其实源于两个方面:权益资产的beta收益和基金经理自身的alpha收益。

股票的长期收益率围绕内在价值波动,可以将指数的长期净资产收益率视为权益资产的beta,而沪深300的长期年化收益率就在10%~12%之间。

基金经理是人,人就会有各种各样的波动和不可测。在股票市场的波动中,我们在投资主动权益基金时,首先要解决的就是置信度问题。也就是说基金经理要让我坚定地相信你可以创造超额收益,不然市场是波动的,基金经理的投资方法论也是波动的,那让我们投资者如何去坚定持有长期投资呢?

基金经理既要讲清楚他的投资方法论,我们还需要在持仓里看到他是如何去坚定践行这种方法论的。

张坤说自己做的是从供给端思考投资,赚高roe的钱,看张坤的持仓,我们可以清晰地看到这种投资思路在被践行;姜城说自己在做慢变量行业的投资,我们从其持仓里也可以很明白地看清楚。邬传雁最近业绩不好,但他追求“无形资产”的投资策略并没有大的偏移,这就不让人那么肝颤。

一旦基金经理有了稳定的投资方法论,那么alpha必然就根植于这种方法论之上。这种alpha拉长看,其实也就是3%~5%的超额,不会特别特别的高。我也曾经迷信过某一类投资方法论会长期保持超高超额,但最后发现,时间会抹平一切。

10%~12%的beta+3%~5%的alpha,一个优秀主动权益基金经理的长期收益率就呼之欲出了,15%左右。

朱少醒、曹名长、董承非这些在A股厮杀多年的老将们,拉开长期收益率看,基本也就在15%左右,这才是主动权益基金经理年化收益率的真相。

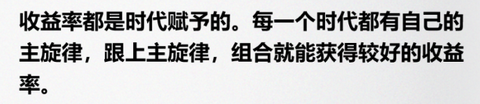

那么为什么会出现这种幻象和真相之间的错位呢?答案是时间。

同样是这几位优秀的赛道型基金经理,当我们站在当下时间节点再看他们的长期收益率,我们就会发现,原来也会向15%左右靠拢。

产业发展的兴衰自有周期,截取高德纳曲线最陡峭的那一段,当然会得到错误的结论。拉长时间,穿越一轮产业的牛熊,可能才能真正看到基金经理到底有没有在其中创造alpha。否则盲目追捧很多连行业etf都没跑赢的赛道型基金经理,一旦产业周期有变化,最后必然会出现无法接受大幅回撤的结果。

三到五年还并不足以看待基金经理的长期年化收益率,风物长宜放眼量,目光放的长远一点。

最后话说回来,既然长期的中枢是在15%左右,对于一时踩中市场风格,年化收益拉的过高的基金经理,其实是要降低长期收益预期的。而对于那些投资方法论正确且稳定,但是多年没能跟上市场的主动权益基金经理,反而应该高看一眼。

这大约是主动权益基金投资里的均值回归吧。