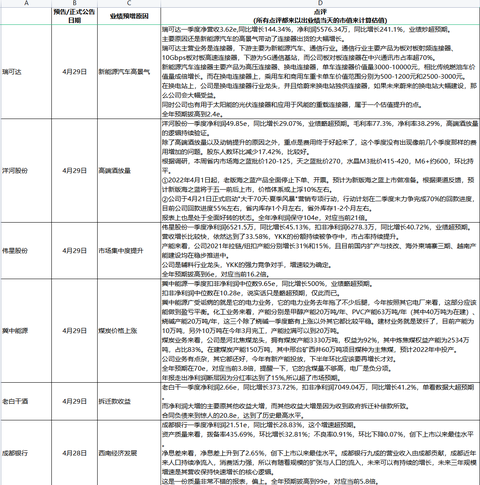

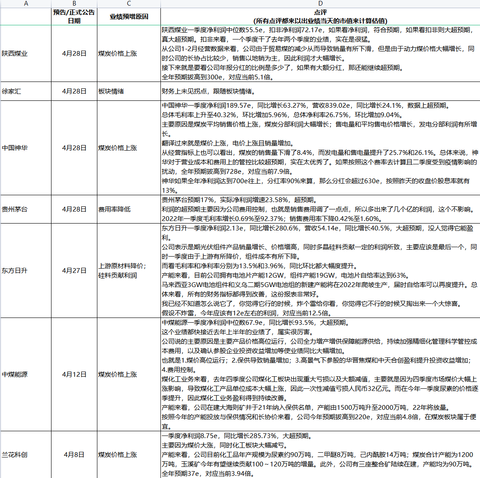

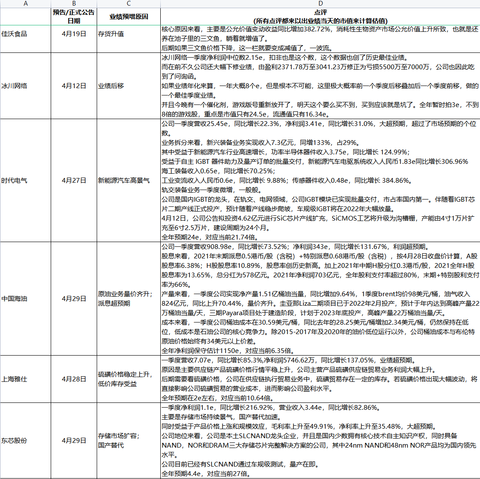

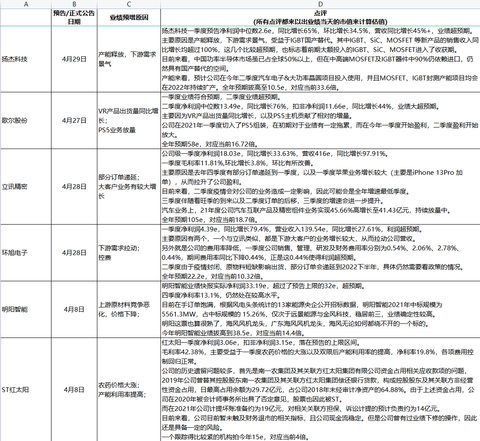

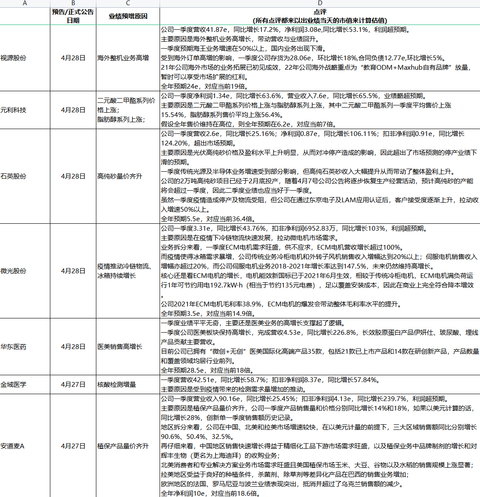

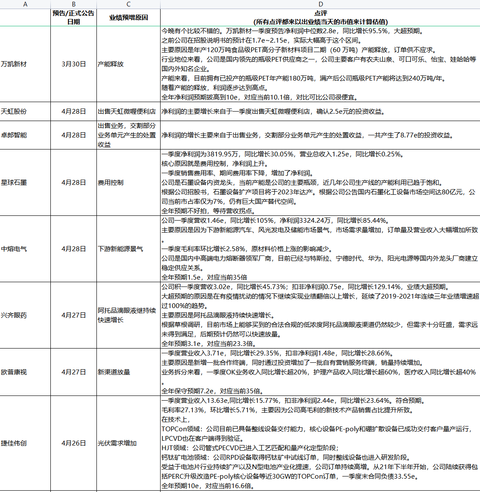

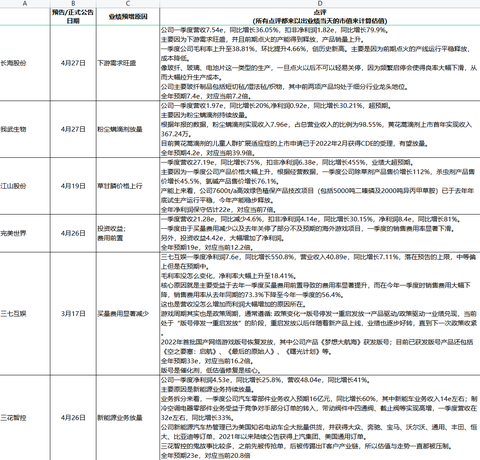

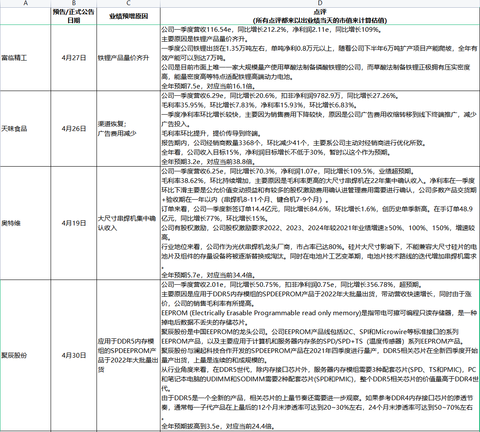

(原标题:2022年一季报预告净利润断层汇总)

这篇是2022年一季度走出净利润断层的个股进行分析。

我这里从财务报表数据和行业跟踪以及各种公开资料里找到了他们净利润增长最根本的原因,这里只分析他们过去净利润增长的原因,。

出了净利润断层不一定代表未来也能涨,有的是超跌反弹,跌多了修正,有的是价值回归,有的是主题炒作,还需要甄别。未来的增长还需要结合行业、公司、政策、估值进行更深一步的分析。

可以参考之前的那一篇文章,里头详细复盘了过去一年净利润断层大牛股的一些特征。

这里的所有点评都代表我个人观点,我看多看空不一定准确,欢迎带上数据反驳,有错漏地方欢迎指正。

有的时候出现一些行业变化的时候,其业绩条件也会跟随改变,所以我也把最核心的增长逻辑列了出来,核心逻辑没了,业绩自然也就没有,因此也是需要跟踪。

另外,短期涨得好不好很大程度上取决于当前市场风口。

最后,好公司仍然需要好价格,有时候有了好价格,还需要一个风口。

最后,题材一直在变,唯有业绩永恒。

以下估值对应的是出业绩当天的估值,非当前估值。

由于实在太多,所以我就没有看完。因为有几天的时候大盘是大幅度反弹,此时即便一些比较差的业绩也能跳空涨停,甚至还会走一段,但是其实基本面没有怎么改善。

【文末附完整表格】

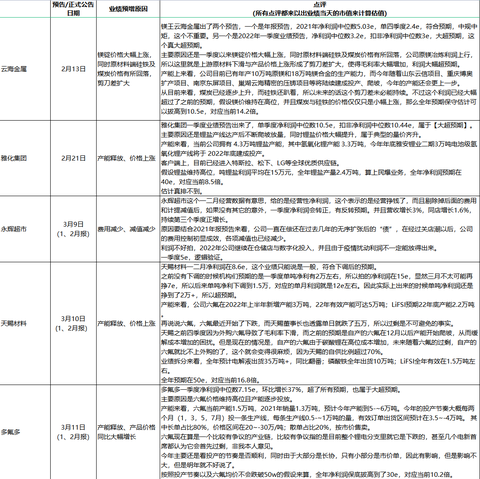

云海金属

业绩预增原因:

镁锭价格大幅上涨,同时原材料端硅铁及煤炭价格有所回落,剪刀差扩大

点评:

镁王云海金属出了两个预告,一个是年报预告,2021年净利润中位数5.03e,单四季度2.4e,符合预期,中规中矩,这个不重要。另一个是2022年一季度业绩预告,净利润中位数3.2e,扣非净利润中位数3e,大超预期,这个真大超预期。

主要原因还是一季度以来镁锭价格大幅上涨,同时原材料端硅铁及煤炭价格有所回落,公司原镁冶炼利润上行,所以这里就是上游原材料下滑与产品价格上涨形成了剪刀差扩大,使得毛利率大幅增加,利润大幅超预期。

产能上来看,公司目前已有年产10万吨原镁和18万吨镁合金的生产能力,而今年随着山东云信项目、重庆博奥扩产项目、南京东屏项目、巢湖云海精密的压铸项目等将陆续建成投产、爬坡,今年的产能还会更上一步。

从目前来看,煤炭已经逐步上升,而硅铁还趴着,所以未来的话这个剪刀差未必能持续。不过这个利润已经大幅超过了之前的预期,假设镁价维持在高位,并且煤炭与硅铁的价格仅仅只是小幅上涨,那么全年预期保守估计可以拔高到10.5e,对应当前14.2倍。

雅化集团

业绩预增原因:

产能释放、价格上涨

点评:

雅化集团一季度业绩预告出来了,单季度净利润中位数10.5e,扣非净利润中位数10.44e,属于【大超预期】。

主要原因还是锂盐产线达产后不断爬坡放量,同时锂盐价格大幅提升,属于典型的量价齐升。

产能来看,当前公司拥有 4.3万吨锂盐产能,其中氢氧化锂产能 3.3万吨,今年年底雅安锂业二期3万吨电池级氢氧化锂产线将于 2022年底建成投产。

客户端上,目前已经进入特斯拉、松下、LG等全球优质供应链。

假设锂盐维持高位,吨锂盐利润平均在15万元,全年锂盐产量2.4万吨,算上民爆业务,全年净利润预期在40e,对应当前8.5倍。

永辉超市

业绩预增原因:

费用减少、减值减少

点评:

永辉超市这个一二月经营数据有意思,给的是经营性净利润,这个表示的是经营挣钱了,而且剔除掉后面的费用和计提减值后,如果没有其它的意外,一季度净利润会转正,有反转预期。并且营收增长3%,同店增长1.6%,持续第三个季度正增长。

原因要结合2021年报预告来看,公司一直在偿还在过去几年的无序扩张后的“债”,在经过关店潮以后,公司的费用控制初显成效,各项减值也已经减少。

利润不好拍,2022年公司继续在仓储店与数字化投入,并且由于疫情扰动利润不一定能放得出来。

一季度5e,逻辑验证。

天赐材料

业绩预增原因:

产能释放、价格上涨

点评:

天赐材料一二月净利润在8.6e,这个业绩只能说是一般,符合下调后的预期。

之前没有下调的时候机构们预期的是一季度单吨净利有2万左右,所以拍的净利润在15e,显然三月不太可能再挣7e,所以后来单吨净利下调到1.5万,对应的单月利润就是12e左右。因此实际上出来的时候单吨净利润还是挣到了2万+,所以超预期。

产能来看,公司六氟在2022年上半年新增产能3万吨,22年有效产能可达5万吨;LiFSI预期22年底产能2.2万吨。

再说说六氟,六氟最近开始了下跌,而天赐董事长也透露单日就跌了五万,所以过剩是不可避免的事实。

天赐之前四季度因为外购六氟导致了毛利率下滑,而之前的预期是自产的六氟在12月以后产能开始爬坡,从而缓解成本增加的困扰。但是现在的情况是,自产的六氟由于碳酸锂在高位成本增加,未来随着六氟的过剩,自产的六氟就比不上外购的了,这个就会变得很麻烦,因为天赐的自供比例超过70%。

业绩拆分来看,全年预计电解液出货35万吨+,同比翻番;磷酸铁全年出货10万吨;LiFSI全年有效在1.5万吨左右。

全年预期在50e,对应当前16.8倍。

多氟多

业绩预增原因:

产能释放、产品价格同比大幅增长

点评:

多氟多一季度净利润中位数7.15e,环比增长37%,超了所有预期,也属于大超预期。

主要原因是六氟价格维持高位且产能逐步投放。

产能来看,六氟当前产能1.5万吨,2021年销量1.3万吨,预计今年产能到5~6万吨。今年的投产节奏大概每两个月(1,3,5,7月)投一条生产线,每条生产线0.5~1万吨的量,有效订单出货区间预计在3.5~4万吨。 其中长单占比80%,价格区间在20~30万/吨;散单占比20%,按市价售卖。

六氟现在算是一个比较有争议的产业链,比较有争议指的是目前整个锂电分支里就它是下跌的,甚至几个电新首席都认为它会首先过剩,非我本人意见。

今年主要还是看投产的节奏是否顺利,同时由于大部分是长协,只有小部分是市价单,因此有影响,但是影响不大,但是明年就不好说了。

按照投产节奏以及六氟均价不会跌破50w的假设来算,全年净利润保底拔高到了30e,对应当前10.2倍。

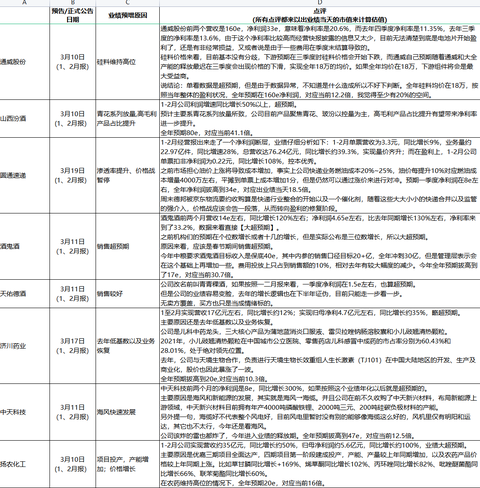

通威股份

业绩预增原因:

硅料维持高位

点评:

通威股份前两个营收是160e,净利润33e,意味着净利率是20.6%,而去年四季度净利率是11.35%,去年三季度的净利率是13.6%,由于这个净利率比较高而经营快报披露的信息又太少,目前无法清楚到底是电池片开始盈利了,还是有非经常损益,又或者说是由于一些费用在季度末结算导致的。

硅料价格来看,目前基本没有分歧,下游预期在三季度时硅料价格会开始下跌,而通威自己预期随着通威和大全产能的释放最迟在三季度会出现价格的下滑,实现全年18万的均价。如果全年均价在18万,下游组件将会是最大受益商。

说结论:单看数据是超预期,但是由于数据异常,不知道是什么造成所以不好下判断。全年硅料均价在18万,按照当年整体的盈利状况,全年预期在160e净利润,对应当前12.2倍,我觉得至少有20%的空间。

山西汾酒

业绩预增原因:

青花系列放量,高毛利产品占比提升

点评:

1-2月公司利润增速同比增长50%以上,超预期。

预计主要系青花系列放量所致,公司目前产品聚焦青花、玻汾以控量为主,高毛利产品占比提升有望带来净利率进一步提升。

全年预期80e,对应当前41.1倍。

圆通速递

业绩预增原因:

渗透率提升、价格战暂停

点评:

1-2月经营报出来走了一个净利润断层,业绩仔细分析如下:1-2月单票营收为3.3元,同比增长9%,业务量约22.97亿件,同比增速28%,总营收达76.24亿元,同比增长约39.3%,实现量价齐升;而在盈利上,1-2月公司单票扣非净利润为0.22元,同比增长108%,控本优秀。

之前市场担心油价上涨将导致成本增加,事实上公司快递业务燃油成本20%~25%,油价每提升10%对应燃油成本增量4000万左右,平摊到单票上成本增加1分,但是仍然可以通过涨价来进行对冲。预期一季度净利润在8e左右,全年净利润拔高到34e,对应出业绩当天18.5倍。

周末德邦被京东物流要约收购算是快递行业整合的开始以及一个催化剂,随着这些大大小小的快递合并以及监管的强介入,价格战应该会告一段落,从而转向盈利的修复阶段。

酒鬼酒

业绩预增原因:

销售超预期

点评:

酒鬼酒前两个月营收14e左右,同比增长120%左右;净利润4.65e左右,比去年同期增长130%左右,净利率来到了33.2%,数据来看直接【大超预期】。

之前机构们的预期在个位数增长或者十几的增长,但是实际公布是三位数增长,所以大超预期。

原因来看,应该是春节期间销售超预期。

今年中粮要求酒鬼酒目标收入是保底40e,其中内参的销售口径目标20+亿,全年冲刺30亿,但是管理层表示会在这个基础上再增加一些。费用投放上只占到销售额的10%,相对去年有较大幅度的减少。今年全年预期拔高到了17e,对应当前30.7倍。

天佑德酒

业绩预增原因:

销售较好

点评:

公司改名前叫青青稞酒,如果按照一二月报来看,一季度净利润在1.5e左右,也算超预期。

但是公司的业绩容易变脸,去年的增长逻辑也在下半年证伪,目前只能走一步看一步。

无卖方覆盖,买方也只是当成情绪标的。

济川药业

业绩预增原因:

去年低基数以及业务恢复

点评:

1至2月实现营收17亿元左右,同比增长约12%;实现归母净利4.7亿元左右,同比增长约35%,略超预期。

主要原因还是去年低基数以及业务恢复。

公司是儿科中药龙头,三大核心产品为蒲地蓝消炎口服液、雷贝拉唑钠肠溶胶囊和小儿豉翘清热颗粒。2021年,小儿豉翘清热颗粒在中国城市公立医院、零售药店儿科感冒中成药的市占率分别为60.43%和28.01%,处于绝对领先位置。

去年,公司与天境生物合作,负责进行天境生物长效重组人生长激素(TJ101)在中国大陆地区的开发、生产及商业化,股价也因此暴涨了一波。

全年预期拔高到20e,对应当前10.3倍。

中天科技

业绩预增原因:

海风快速发展

点评:

中天科技前两个月的净利润是8e,同比增长300%,如果按照这个业绩年化以后就是超预期的。

主要原因是海风和新能源的发展,其实就是海风→海缆。并且公司在前不久收购了中天新兴材料,布局新能源上游领域,中天新兴材料目前拥有年产4000吨磷酸铁锂、2000吨三元、200吨硅碳负极材料的产能。

另外提一句,海缆好不代表整个风电好,目前风电里暂时没有别的能够像海缆这么好的,风机里仅有明阳和运达,其它也不太行,今年还是看海风。

公司该炸的雷也都炸了,今年进入业绩的释放期。全年预期拔高到47e,对应当前12.5倍。

扬农化工

业绩预增原因:

项目投产,产能增加;价格增长

点评:

1-2月公司实现营收约35亿元,同比增长约50%,归母净利润约5.6亿元,同比增长约100%,业绩大超预期。

主要原因是优嘉三期项目全面达产,四期项目第一阶段建成投产,产能、产量较上年同期增加,以及农药产品价格较上年同期上涨。比如草甘膦同比增长+169%、烯草酮同比增长102%、丙环唑同比增长82%、吡唑醚菌酯同比增长66%、联苯菊酯同比增长60%。

在农药维持高位的情况下,全年预期20e,对应当前16倍。

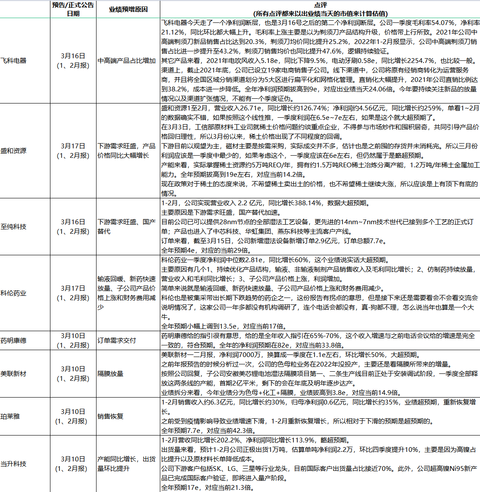

飞科电器

业绩预增原因:

中高端产品占比增加

点评:

飞科电器今天走了一个净利润断层,也是3月16号之后的第二个净利润断层。公司一季度毛利率54.07%,净利率21.12%,同比环比都大幅上升。毛利率上涨主要是以为剃须刀产品结构升级,价格带上行所致。2021年公司中高端剃须刀新品销售占比达到20.3%,剃须刀均价同比提升25.2%,2022年1-2月报显示,公司中高端剃须刀销售占比进一步提升至43.2%,剃须刀销售均价也同比提升47.6%,逻辑持续验证。

其它产品来看,2021年电吹风收入5.18e,同比下降9.5%,电动牙刷0.58e,同比增长2254.7%,也比较一般。

渠道上,截止2021年底,公司已设立19家电商销售子公司。线下渠道中,公司将原有经销商转化为运营服务商,并且将全国区域分销渠道划分为5大区进行扁平化和网格化管理。直销化大幅提升,2021年公司直销比例达到38.2%,成本进一步降低。全年净利润预期拔高到9e,对应出业绩当天24.06倍。今年要持续关注新品的放量情况以及渠道扩张情况,不能有一个季度证伪。

盛和资源

业绩预增原因:

下游需求旺盛,产品价格同比大幅增长

点评:

盛和资源1至2月,营业收入26.71e,同比增长约126.74%;净利润约4.56亿元,同比增长约259%,单看1~2月的数据确实不错,如果按照这个线性推,一季度利润在6.5e~7e左右,如果是这个就大超预期了。

在3月3日,工信部原材料工业司就稀土价格问题约谈重点企业,不得参与市场炒作和囤积居奇,共同引导产品价格回归理性,所以3月份以来,稀土价格出现了不同程度的回调。

下游目前以观望为主,磁材主要是按需采购,实际成交并不多,估计也是之前囤的存货并未消耗完。所以三月份利润应该是一季度中最少的,如果考虑这个,一季度应该在6e左右,但仍然属于是略超预期。

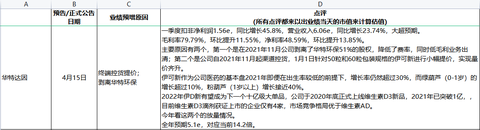

产能来看,实际掌握稀土资源约5万吨REO/年,拥有约1.5万吨REO稀土冶炼分离产能,1.2万吨/年稀土金属加工能力。全年预期拔高到19e左右,对应当前14.2倍。

现在政策对于稀土的态度来说,不希望稀土卖出土的价格,也不希望稀土继续大涨,所以应该是上有顶下有底的情况。

至纯科技

业绩预增原因:

下游需求旺盛、国产替代

点评:

1-2月,公司实现营业收入 2.2 亿元,同比增长388.14%,数据大超预期。

主要原因是下游需求旺盛,国产替代加速。

目前公司已可以提供28nm节点的全部湿法工艺设备,更先进的14nm~7nm技术世代已接到多个工艺的正式订单;产品也进入了中芯科技、华虹集团、燕东科技等主流客户产线。

订单来看,截至3月15日,公司新增湿法设备新增订单2.9亿元,订单总额7.7e。

全年预期4e,对应的当前29倍。

皖维高新

业绩预增原因:

PVA的产量与价格都同比去年同期大幅增长

点评:

皖维高新一季度预告净利润中位数4.15e,同比增长222%,超预期。

主要原因是PVA的产量与价格都同比去年同期大幅增长,因此量价齐升。

行业地位来看,公司是PVA龙头企业,目前拥有PVA产能31万吨,产销量和市占率占到国内市场30%以上;高强高模PVA纤维产能3.5万吨,产销量达国内总量60%以上、国际市场45%左右。

新产能投放上,年产2万吨可再分散性胶粉年产3.5万吨差别化PET聚酯切片等项目已于2021年试车成功,预期2022年可以放量。

年产6万吨VAE乳液5000吨膜级PVA 700万平方米偏光片700万平方米PVA光学膜等项目即将于2022年上半年建成投产,届时可以增厚业绩。

全年预期保守上调至13.5e,对应当前7.4倍。

百龙创园

业绩预增原因:

甜味剂、膳食纤维大幅增长

点评:

一季度净利润4072.93万,同比增长133.38%,毛利率40.06%,环比增加10%,净利率20.59%,环比增加4.6%。

从经营情况来看,增长的主要原因来自于甜味剂、膳食纤维的大幅增长,而这两个的毛利较高,拉高了总体毛利率。

公司是全球主要益生元和膳食纤维生产商之一,产能居于世界前列。公司下游包括Quest Nutrition、Halo Top、农夫山泉、蒙牛、伊利等知名品牌。

公司的阿洛酮糖在2019年得到海外客户初步认可后,2020年销量得到大幅提升,2022年末公司15000吨结晶糖产能落地后阿洛酮糖晶体产能提升3倍,目前还需要等待阿洛酮糖在国内市场获批。

全年预期2e,对应当前17.1倍。

浙江鼎力

业绩预增原因:

臂式产品快速放量

点评:

公司一季度营业收入12.5e,同比增长49%;净利润2e,同比增长15.1%。

净利率有所下降,主要由于管理费用率、研发费用率、财务费用率同比上升。

财务费用的增加主要是汇兑损失,随着人民币的贬值,汇兑损失的影响正在减小。

假设海运费不再持续上涨、钢材等原材料价格稳定、汇率不大幅上升、海外疫情影响减少的情况下,公司今年的净利润预期在12e,对应当前14.3倍。

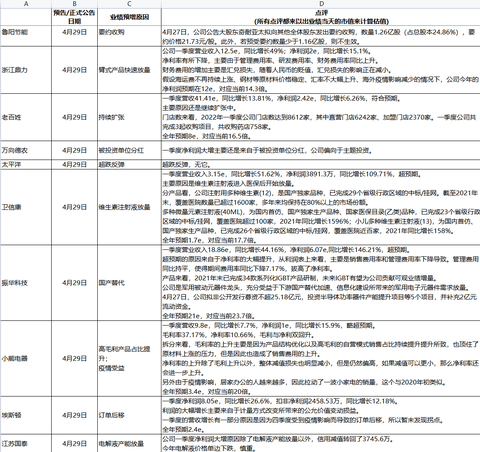

洋河股份

业绩预增原因:

高端酒放量

点评:

洋河股份一季度净利润49.85e,同比增长29.07%,业绩略超预期。毛利率77.3%,净利率38.29%,高端酒放量的逻辑持续验证。

除了高端酒放量以及动销提升的原因之外,重点是费用终于好起来了,这个季度没有出现像前几个季度那样的费用增加的问题。股东人数环比减少17.42%,比较好。

根据调研,本周省内市场海之蓝批价120-125,天之蓝批价270,水晶M3批价415-420,M6+约600,环比持平。

①2022年4月1日起,老版海之蓝产品全面停止下单、开票。预计为新版海之蓝上市做准备。根据渠道反馈,预计新版海之蓝将于五一前后上市,价格体系或上浮10%左右。

②公司于4月21日正式启动大干70天·夏季风暴营销专项行动,行动计划在二季度末力争完成70%的回款进度,目前公司回款进度55%左右,省内库存1个月左右,省外库存1-2个月左右。

报表上也是处于全面好转的状态。全年净利润保守104e,对应当前21倍。

伟星股份

业绩预增原因:

市场集中度提升

点评:

伟星股份一季度净利润6521.5万,同比增长45.13%,扣非净利润6278.3万,同比增长40.72%,业绩超预期。

营收增长比较快,依然达到了33.58%,YKK的份额持续被争夺中,市占率持续提升。

产能来看,公司2021年拉链/纽扣产能分别增长31%和15%,且目前国内扩产与技改、海外柬埔寨三期、越南产能建设均在稳步推进中。

公司是辅料行业龙头,YKK的强力竞争对手,增速较为确定。

全年预期拔高到6e,对应当前16.2倍。

冀中能源

业绩预增原因:

煤炭价格上涨

点评:

冀中能源一季度扣非净利润中位数9.65e,同比增长500%,业绩略超预期。

扣非净利润中位数在10.28e,说实话只是略超预期,仅此而已。

冀中能源广受诟病的就是它的电力业务,它的电力业务去年拖了不少后腿,今年按照其它电厂来看,这部分应该能做到盈亏平衡。化工业务来看,产能分别是甲醇产能20万吨/年、PVC产能63万吨/年(其中40万吨为在建)、烧碱产能20万吨/年,这三个除了烧碱一季度略有上涨以外其它都比较平稳。建材业务就是玻纤了,目前产能为10万吨,另外10万吨在今年3月完工,产能拉满可以到20万吨。

煤炭业务来看,公司是河北焦煤龙头,拥有煤炭产能3330万吨,权益为92%,其中炼焦煤权益产能为2534万吨,占比83%。在建煤炭产能150万吨,其中邢台矿西井60万吨项目煤种为主焦煤,预计2022年中投产。

公司业务有点杂,其它都还好,今年有新产能投放,下半年环比应该要再增长才对。

全年预期在70e,对应当前3.8倍,提醒一下,它的含煤量不够高,电厂是负分项。

年报走出净利润断层因为分红率达到了15%,所以超了市场预期。

成都银行

业绩预增原因:

西南经济发展

点评:

成都银行一季度净利润21.51e,同比增长28.83%,这个增速超预期。

资产质量来看,拨备率435.69%,环比增长32.81%;不良率0.91%,环比下降0.07%,创下上市以来最佳水平。

净息差来看,净息差上升到了2.65%,创下上市以来最佳水平。成都银行九成的营业收入由成都贡献,成都近年来人口持续净流入,消费活力强,所以有随着规模的扩张与人口的流入,未来可以有持续的增长,未来三年规模增速是其营收保持快速增长的核心逻辑。

这是一份质量非常不错的报表,偏上。全年预期拔高到99e,对应当前5.8倍。

陕西煤业

业绩预增原因:

煤炭价格上涨

点评:

陕西煤业一季度净利润中位数55.5e,扣非净利润72.17e,如果看净利润,符合预期,如果看扣非则大超预期,真大超预期。扣非来看,一个季度干了去年两个季度的业绩,实在是很猛。

从公司1-2月经营数据来看,公司由于贸易煤的减少从而导致销量有所下滑,但是由于动力煤价格大幅增长,同时公司的长协占比较少,销售以地销为主,因此利润才大幅增长。

接下来就是要看公司年报分红的比例是多少了,如果有大额分红,那还能继续超预期。

全年预期拔高到300e,对应当前5.1倍。

中国神华

业绩预增原因:

煤炭价格上涨

点评:

中国神华一季度净利润189.57e,同比增长63.27%,营收839.02e,同比增长24.1%,数据上超预期。

总体毛利率上升至40.32%,环比增加5.96%,总体净利率26.75%,环比增加9.04%。

主要原因是煤炭平均销售价格上涨,煤炭分部利润大幅增长;售电量和平均售电价格增长,发电分部利润有所增长。

翻译过来就是煤价上涨,电价上涨且销量增加。

从经营指标上也可以看出,煤炭的销售量下滑了8.4%,而发电量和售电量提升了25.7%和26.1%。总体来说,神华对于营业成本和费用上的管控比较超预期,实在太优秀了。如果按照这个费率去计算且二季度受到疫情影响的扰动,全年预期拔高到728e,对应当前7.9倍。

神华如果全年净利润达到700e往上,分红率90%来算,那么分红会超过630e,按照昨天的收盘价股息率就有13%。

东方日升

业绩预增原因:

上游原材料降价;

硅料贡献利润

点评:

东方日升一季度净利润2.13e,同比增长280.6%,营收54.14e,同比增长40.5%,大超预期,没人觉得它能盈利。

公司表示是期光伏组件产品销量增长、价格增高,同时多晶硅料贡献一定的利润所致,主要应该是最后一个,同时一季度由于上游有所降价,组件成本有所下降。

而看毛利率和净利率分别为13.5%和3.96%,同比环比都大幅度提升。

产能来看,目前公司拥有电池片产能12GW,组件产能19GW,电池片自给率达到63%。

马来西亚3GW电池组件和义乌二期5GW电池组的新建产能将在2022年爬坡生产,届时自给率可以再度提升。总体来看,所有的财务指标都得到改善,这份报表非常好。

我已经不知道怎么说它了,你觉得它行的时候,炸个雷给你看,你觉得它不行的时候又掏出来一个大惊喜。

假设不炸雷,今年应该有12e左右的利润,对应当前12.5倍。

中煤能源

业绩预增原因:

煤炭价格上涨

点评:

中煤能源一季度净利润中位数67.9e,同比增长93.5%,大超预期。

这个业绩都快接近去年上半年的业绩了,属实很厉害。

公司说的主要原因是主要产品价格高位运行,公司全力增产增供保障能源供给,持续加强精细化管理科学管控成本费用,以及确认参股企业投资收益增加等使业绩同比大幅增加。

也就是1.煤价高位运行;2.保供导致销量增加;3.高景气下参股的华晋焦煤和中天合创盈利提升投资收益增加;4.费用控制。

煤化工业务来看,去年四季度公司煤化工板块出现重大亏损以及大额减值,主要就是因为四季度市场煤价大幅上涨影响,导致煤化工产品单位成本大幅上涨,因此一次性减值亏损人民币32亿元。而在今年一季度尿素的价格逐季提升,因此煤化工业务盈利得到持续改善。

产能来看,公司在建大海则矿井于21年纳入保供名单,产能由1500万吨升至2000万吨,22年将放量。

按照今年的产能投放与保供情况和长协价来看,公司今年预期拔高到220e,对应当前4.8倍,在煤炭板块属于便宜。

时代电气

业绩预增原因:

新能源汽车高景气

点评:

公司一季度营收25.45e,同比增长22.3%,净利润3.41e,同比增长31.0%,大超预期,超过了市场预期的个位数。

业务拆分来看,新兴装备业务实现收入7.3亿元,同增133%,占29%。

其中受益于新能源汽车行业高速增长,功率半导体器件收入3.75e,同比增长 124.99%;

受益于自主 IGBT 器件助力及量产订单的批量交付,新能源汽车电驱系统收入人民币1.83e同比增长306.96%

海工装备收入0.65e,同比增长70.25%;

工业变流收入人民币0.6e,同比增长 9.88%;传感器件收入0.48e,同比增长 384.86%。

轨交装备业务一季度微增,一般般。

公司是国内IGBT的龙头,在轨交、电网领域,公司IGBT模块已实现批量交付,市占率国内第一。伴随着IGBT芯片二期产线正式投产,预计随着产线稳步爬坡,车规级IGBT将在2022年大幅放量。

4月12日,公司公告拟投资4.62亿元进行SiC芯片产线扩充,SiCMOS工艺将升级为沟槽栅,产能由4寸1万片扩充至6寸2.5万片,建设周期为24个月。

全年预期24e,对应当前21.74倍。

中国海油

业绩预增原因:

原油业务量价齐升;

派息超预期

点评:

公司一季度营收908.98e,同比增长73.52%;净利润343e,同比增长131.67%,利润超预期。

股息来看,2021年末期派息0.5港币/股(含税)+特别派息0.68港币/股(含税),按4月28日收盘价计算,A股股息率6.38%;H股股息率10.89%,股息率创历史新高。加上2021年中期H股分红0.3港币/股,2021全年H股股息率为13.65%,总分红为578亿元。2021年净利润703亿元,全年股利支付率超过80%,末期+特别股利支付率为66%。

产量来看,一季度公司实现净产量1.51亿桶油当量,同比增加9.64%,1季度brent均价98美元/桶,油气收入824亿元,同比上升70.44%,量价齐升。圭亚那Liza二期项目已于2022年2月投产,预计于年内达到高峰产量22万桶油当量/天,三期Payara项目处于建造阶段,计划于2023年底投产,高峰产量22万桶油当量/天。

成本来看,一季度公司桶油成本在30.59美元/桶,同比去年的28.25美元/桶增加2.34美元/桶,仍然保持在低位,低成本是石油公司的核心竞争力。除2015-2017年及2020年的油价低位运行以外,公司桶油成本与布伦特原油价格始终有34美元以上价差。

全年净利润保守估计1150e,对应当前6.35倍。

东芯股份

业绩预增原因:

存储市场扩容;

国产替代

点评:

一季度净利润1.1e,同比增长216.92%,营业收入3.44e,同比增长82.86%。

主要是存储市场持续景气,国产替代加速。

同时受益于产品价格上涨和规模效应,毛利率上升至49.91%,净利率上升至35.48%,大超预期。

公司地位来看,公司是本土SLCNAND龙头企业,并且是国内少数拥有核心技术自主知识产权,同时具备NAND,NOR和DRAM三大存储芯片完整解决方案的公司,其中24nm NAND和48nm NOR产品均为国内领先水平。

公司目前已经有SLCNAND通过车规级测试,量产在即。

全年预期4.4e,对应当前27倍。

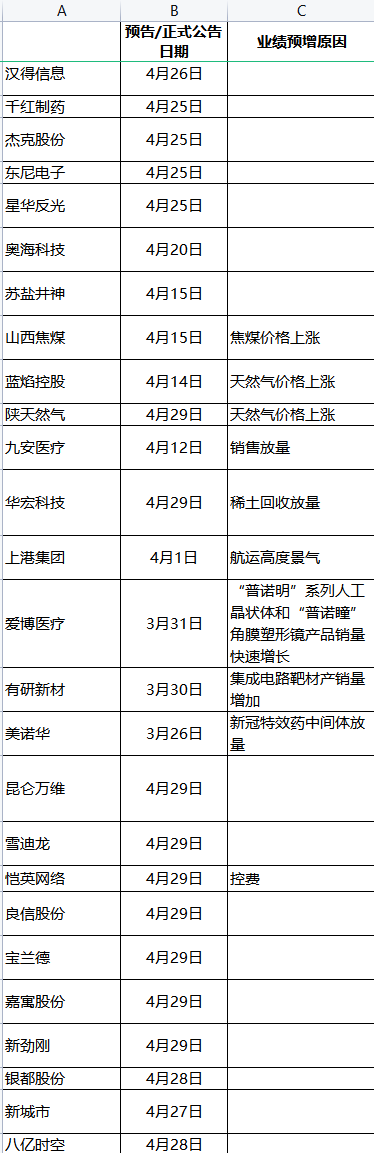

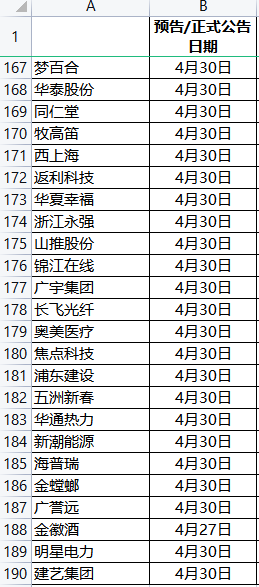

长安汽车

梅花生物

三环集团

安井食品

爱旭股份

扬杰科技

歌尔股份

立讯精密

环旭电子

明阳智能

ST红太阳

元利科技

视源股份

石英股份

微光股份

华东医药

金域医学

安道麦A

等等。。。。。

具体看表格吧,如果没有点的,就是我认为没有必要看的,可能会错失大牛,但是我仍然不想再一堆里垃圾里找金子了。