(原标题:沪深300:阅尽千帆,你是归航的灯塔)

沪深300,A股指数之王,如果我们只能选择一个指数,那61只会推荐沪深300。诚然,沪深300存在这样或那样的问题,但不管如何,大部分权益类基金对比的基础收益率,仍然是沪深300,它是我们A股投资的定盘星,是我们远洋归航的灯塔。

可以说,在A股做投资,如果跑不赢沪深300,那是不尽如人意的。可现实是,大部分投资者并不一定能跑赢沪深300,与其绞尽脑汁的择股、择时,最终反而不如“躺平”沪深300。

不少投资者可能了解、参与过沪深300,但并不曾系统的分析沪深300。稍微了解后,我们会发现有数不胜数的跟踪基金,其数量之多、规模之大、类型之丰富、策略之多样为A股之最。复杂多样的沪深300基金,给我们的选择带来一定的难度,如何选择成了进一步的问题。

写沪深300的文章如过江之鲫,枚不胜举,61笔力有限,继续用图表化的方式分享些许心得。

一、宽基指数江湖

在A股市场,主要的宽基指数如上图,目前中证指数、国证指数已经开发了一系列宽基指数,涉及不同市场范围、不同市值规模,能较好的满足投资者的需求。

做这图是为了大伙能对各指数有一个直观的认知,这些指数是我们投资路上必须掌握的基础标的,是搭配投资组合的主要选项,也是大部分基金投资收益的对照基础。

如图所示,便知沪深300的江湖地位,大盘的脊梁。

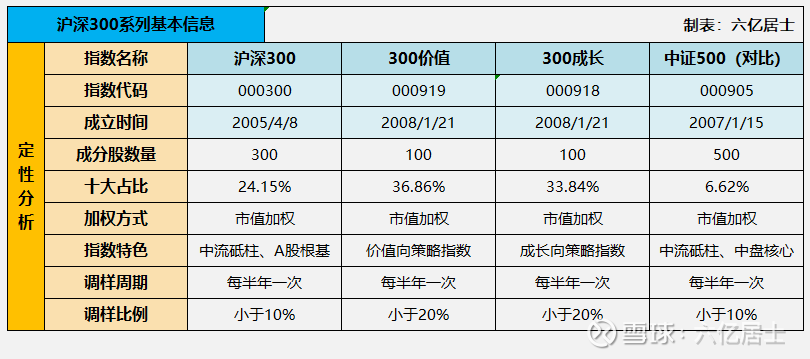

二、定性分析

1、沪深300:

1)样本空间:由同时满足以下条件的非 ST、*ST 沪深 A 股和红筹企业发行的存托凭证组成: a、科创板证券、创业板证券:上市时间超过一年。 b、 其他证券:上市时间超过一个季度,除非该证券自上市以来日均总市值排在前 30 位。

释义:上次编制规则调整,已经把科创板、创业板的限定时间从3年调整为1年。之后出现接盘宁德时代类似的问题会大幅减少。

2)选样方法: a、对样本空间内证券按照过去一年的日均成交金额由高到低排名,剔除排名后50%的证券; b、 对样本空间内剩余证券,按照过去一年的日均总市值由高到低排名,选取前 300 名的证券作为指数样本。

释义:标准的以流动性、市值规模确定样本的指数,沪深300代表了A股最大最优秀企业的组合。

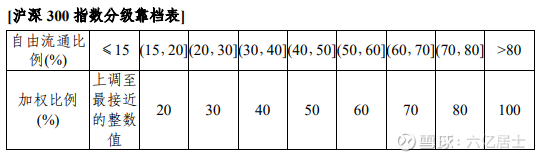

3)权重确定:自由流通市值加权,沪深300是以自由流通量作为权重基础,然后根据自由流通占总股本的比例,向上取整分级靠档。

释义:这里的细节略复杂,大部分平台使用市值加权方式确认其权重。

4)指数调样与调仓:一般在每年 5 月和 11 月的下旬审核沪深 300 指数样本,样本调整实施时间分别为每年 6 月和 12 月的第二个星期五的下一交易日。

2、300价值&300成长:

1)选样方法:沪深300风格指数从沪深300指数样本中,根据成长因子和价值因子计算风格评分,分别选取成长得分与价值得分最高的100只证券作为沪深300成长指数样本与沪深300价值指数样本。

2)成长因子:包含三个指标:主营业务收入增长率、净利润增长率和内部增长率;

3)价值因子:包含四个指标:股息收益率、每股净资产与价格比率、每股净现金流与价格比率和每股收益与价格比率。

三、定量分析

由上图可见:

1、全历史收益率:300成长 > 300价值 >> 沪深300;

2、近三年年化收益率:300成长 > 沪深300 > 300价值;

3、近一年年化收益率:300价值 > 沪深300 > 300成长;

4、ROE:300成长 > 300价值 > 沪深300;

结论:

1、指数长期收益率接近其ROE;

2、长期来看,策略指数收益率会高于原指数,无论是价值因子还是成长因子;目前300价值处于历史低位,且已经趴了很久,何时翻身不得而知,但可以适当配置以中和持仓风格;

3、指数的收益率,非常看统计的起点和终点,目前沪深300正处于相对低点,统计的历史收益率会略低于均值。如果起点估值较高,终点估值较低,统计收益率还会更低。因此,我们不能管中窥豹,要全面的去看待历史收益率。

4、成长虽好,但其波动性更大,近5年波动率排名300成长最高。投资成长类指数时,更要注意安全边际,确保持仓稳健。

四、估值分析

1、沪深300

截至2022年6月7日收盘,沪深300PETTM = 12.39,全历史百分位 34.65%;PB = 1.422,全历史百分位 15.83%;目前估值处于“正常偏低”;

2、300价值

300价值PETTM = 6.9,全历史百分位 8.19%;PB = 0.778,全历史百分位 0.54%;目前处于“极度低估”状态;

3、300成长

300成长PETTM = 21.70,全历史百分位 79.22%;PB = 4.215,全历史百分位 84.34%;目前处于“高估”状态;

从上述数据可以看出,目前沪深300两极分化严重,价值类低估,成长类高估,指数整体处于正常偏低状态。另外,正是由于300成长的极高估值,导致了近1年 -26.43%的下跌。

总结:价值很好,可趴下多年;成长也好,但盈亏同源;平衡持仓,才是王道。

五、主要基金对比

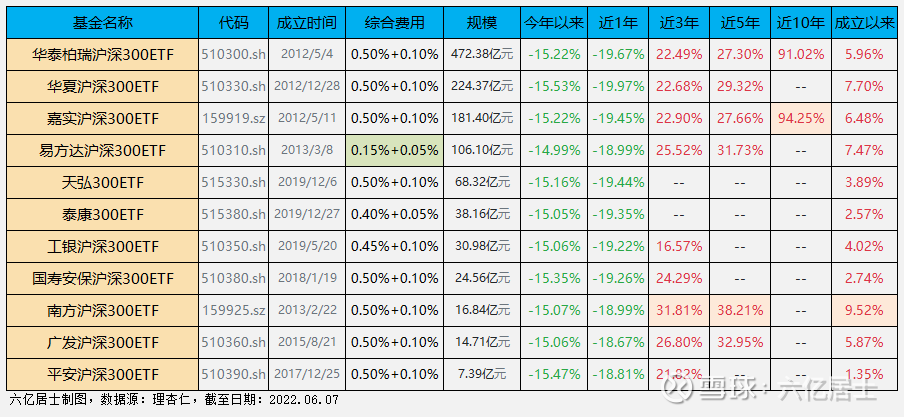

1、普通ETF

1)规模最大:华泰柏瑞$沪深300ETF(SH510300)$ ;

2)最佳业绩:南方沪深300ETF(3、5年);嘉实沪深300ETF(10年);

3)最低费率:易方达沪深300ETF;

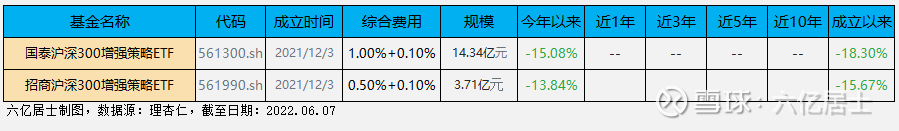

2、增强型ETF

成立时间很短,暂无统计学意义。

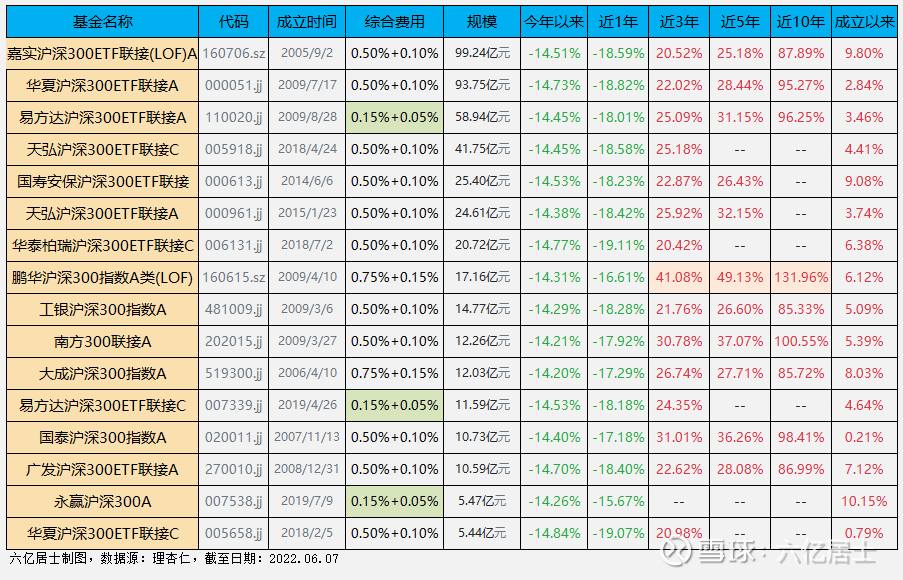

3、普通指数基金

1)规模最大:嘉实沪深300ETF连接A;

2)业绩最佳:鹏华沪深300指数A类;

3)费用最低:易方达沪深300连接A、永嘉沪深300A;

4、增强型指数基金

1)规模最大:富国沪深300增强A;

2)业绩最佳:富荣沪深300指数增强(3年)、西部利得沪深300指数A(5年)、申万菱信沪深300指数增强(10年);

3)费率最低:天弘沪深300指数增强、富荣沪深300指数增强;

选基总结:

在选择指数基金时,我们始终需要考虑四大维度:1、费率 2、收益率 3、规模 4、公司;在观察收益率时,请用近1年、3年、5年、10年等指标回测。受成立时间点位影响,大部分成立以来的收益率没有参考意义。

六、300价值跟踪基金

对比一下,是不是有些惊讶?300价值近10年收益率均大于132%,远高于沪深300指数基金均值。该指数在2014-2018这段时间里,表现非常抢眼。最近4年成长股高歌猛进,价值向指数基本原地踏步,因此鲜有人关注,61再次建议大伙可以关注一二。

不过该指数并无场内ETF,有些遗憾。另外,300成长暂无任何跟踪基金,想来基金公司全去搞增强类指数了。

七、沪深300的问题

大伙对沪深300最大的意见在于:高位接盘,低位割肉。受指数“前300”市值规模限制,事实上确实存在:涨多了就纳入指数,跌傻了就剔除的行为。

不过,需要说明的是:这是市值类宽基指数必然存在的问题,除去优秀企业阶段杀跌而被剔除外,其实更多的还是夕阳产业,逐步萎缩后被剔除出指数。大伙也可以看到沪深300的传统行业的权重在不断下降,新兴行业的权重在不断抬升。

作为被动指数,我们肉眼可见其规则,这是优势。其实10%限额的调仓量并不会影响大局,从沪深300的历史收益率来看,实现8-10%的年化并无大碍,如果基于估值判断,秉持低估定投,高估止盈的策略,争取一下12%的年化,难度并不大。

当然,如果看不上8-12%年化,只能另寻他路,如果吃亏了,记得回来。

选择指数基金,是明知不可为而不为的大智若愚。

=====================

本文是核心宽基指数的第二篇,之前姊妹篇《中证500:走出青涩,未染世故的美男子》没看过的可以一起看。下一篇可能是《中证100:改头换面,家族庶子再出发》

求关注、点赞、评论、转发!

=====================

扩展阅读:“61” 指数基金定投指南系列文章(新手必看)

$富国沪深300增强(F100038)$ $沪深300ETF(SZ159919)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球星计划# #雪球ETF星推官#

风险提示:基金有风险,入市须谨慎。文章内容仅供参考,不构成投资建议。