(原标题:虽然美股跌了很多,但A股也跌了很多,这时候要投纳斯达克100吗?)

——纳斯达克100指数分析

大家有没有关注美股或者是想要配置美股?但是美股从2008年以来基本上就一直是牛市,2020年疫情的时候虽然跌了一阵子,但是又很快创新高了。

估值也是一直处于偏高的状态,我们在中国又不是很了解美国,感觉就是一直不太敢买。

我们都觉得美国人民生活在水深火热之中,相信大家一直都在盼着美股跌。最近他们终于跌了。纳斯达克100指数从最高点跌下来已经有30%多了。

问题是,今年A股也跌了,沪深300近1年最大跌幅-27,94%,创业板-39.64%,没比他们跌的少。而且我们比他们跌的早,美股现在好像还没有企稳,反而是我们大A最近比较硬气,连续反弹。

这就很尴尬了,如果美股是在我们涨的好的时候跌那该多好啊~那现在怎么办呢?要不要配点美股呢?毕竟美股也是难得下跌,如果错过了,可能以后又没有机会上车了。

下图为近五年纳斯达克100(蓝线)对比创业板(红线)

笔者也没有答案,本文主要是为大家介绍一下纳斯达克100指数,供大家做决策参考。

1971年2月8日,纳斯达克开创性的为股票提供实时的买卖报价。并且纳斯达克在制度上也进行了创新,降低了上市的门槛,采取了注册制,同时还有完善的退市机制,使得市场不断大浪淘沙。

彼时恰逢以半导体为代表的新兴产业刚刚起步,这类企业往往前期需要大量资金支持,并且短期难以盈利,不满足纽交所上市的条件,纳斯达克的出现正好填补了市场的空缺。

既帮助科技公司的快速成长,这些公司上市后取得的巨大成功又带动了更多科技型公司来纳斯达克上市,所以纳斯达克市场迅猛发展,孕育了一大批科技龙头公司。目前已有4200余家上市公司,市值占比达到全美总市值的40%左右。

纳斯达克的成功经验,也得到了全球证券市场的借鉴,国内的科创板、创业板,也是尝试打造中国版的纳斯达克。

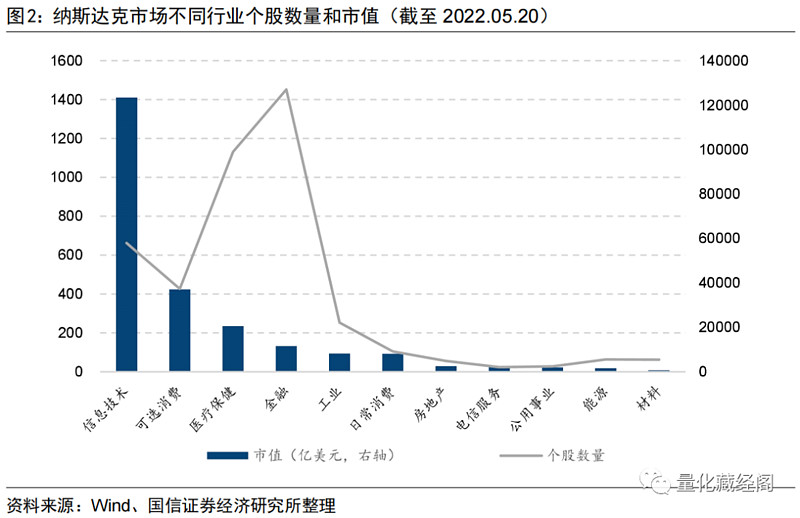

据国信证券数据,截至2022年5月20日,纳斯达克市场中信息技术行业个股市值之和达12.35万亿美元,占纳斯达克市场总市值比例高达56.65%。可选消费和医疗保健行业分别占比16.99%和9.41%,并且可选消费中不乏亚马逊、特斯拉这类科技属性十足的行业龙头公司。

纳斯达克100指数,是在纳斯达克市场选取前100家市值最大的非金融上市公司作为成分股。

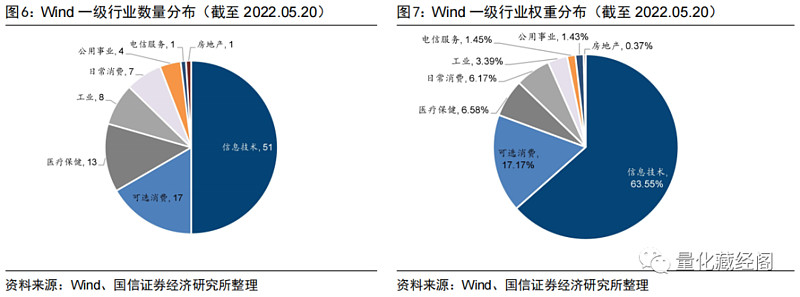

截至2022年5月20日,指数成分股共有102只,行业权重分布如下图,数据来源于国信证券

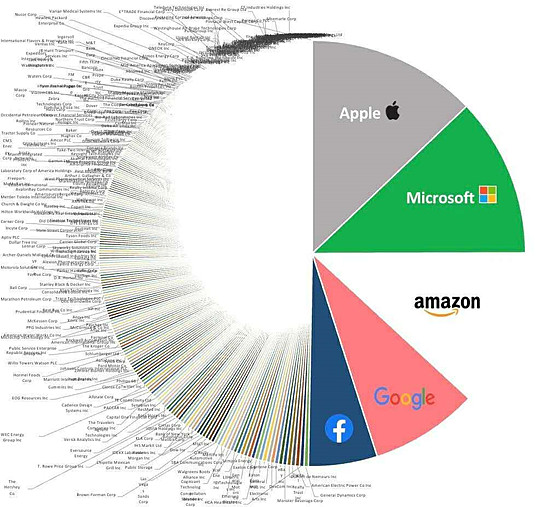

重仓股包括大家耳熟能详的苹果、微软、亚马逊、谷歌和Facebook,也是当前全球市值最大的5家公司。

下图为美股2020年市值结构

纳斯达克指数是美股三大宽基指数之一,纳斯达克指数偏科技互联网,道琼斯指数以工业为主,标普500指数则是综合性的指数。

一般大家不太考虑道琼斯指数,但究竟是投标普500还是纳斯达克100?也是大部分人纠结的一个问题。

巴菲特推荐的是标普500,认为更适合普通人,甚至还立遗嘱要求以后他的钱就买标普500。纳斯达克偏科技,有点行业属性,投资难度更大。

不过考虑到美国近年来大部分的基础性产业转移到国外,自己主要做科技创新和文化输出,我个人觉得可能纳斯达克100更有代表性。

从表现来看,1971年2月5日至今,纳斯达克指数累计上涨101倍,同期道标普500指数上涨38.22倍。纳斯达克指数年化收益率为9.52%,显著优于标普500指数。

再看看纳斯达克100指数,1985年2月1日至今,累计涨幅90.85倍,年化收益率12.75%,更加好于标普500,但是波动也要大的多。

从估值和ROE来看,估值高一些,但是ROE则高的多。

我个人感觉纳指100比标普500更好一些。

不管承不承认,美国现在依旧是最强大的国家,尤其是最具创新力的国家。(其实我也没过去)如果看过吴军的《浪潮之巅》这本书,就会知道美国的创新能力有多强。

吴军认为创新的机制,机会均等、允许叛逆和宽容失败的氛围,各民族文化的交融,良好的营商环境,风险投资的支持等是硅谷持续不断创新力的保障。

书中有个例子令我印象深刻:加州的公权力甚至鼓励员工跳槽和公司挖角。2010 年,美国司法部和加州起诉苹果、英特尔、Google 和Adobe 四家公司,认为它们可能有君子协定,因为员工相互跳槽很少。在没有证据、仅有大数据统计的情况下,罚款了 4家公司4.15 亿美元,补偿给了4家公司的员工。

大家都知道,当今时代,科技是最强的生产力,甚至比复利还要快得多,巴菲特的财富攒了大半辈子,而科技巨头的老板都很年轻。

亚马逊的贝佐斯2009年进入富豪榜前十,用时7年超越巴菲特;扎克伯格用时4年,特斯拉的马斯克2020年刚进入前十就超越了巴菲特。

如果你认为未来科技还会大幅改变我们的世界,那肯定还是要关注硅谷。如果未来还会有新的谷歌、苹果,这些公司大概率会出现在纳斯达克。

此外,美国的公司非常注重股东回报,会努力提高ROE,积极分红或回购股票,所以纳斯达克100的ROE非常高,远高于沪深300,股东回报更好。

大家可能会担心现在科技互联网巨头的市值已经太大了,没什么上涨空间了,会慢慢走向衰退,被其他企业淘汰。

但其实,美国这些巨头的寿命都已经很长了:亚马逊28年,苹果46年,谷歌24年,微软47年,思科37年,英伟达29年。美国商业的经理人模式和成熟的股权激励有助于公司文化传承和持续的奋进。

由于科技公司具备诸多优势:客户规模优势、数据优势、资金优势、人才优势、政治资源优势等。面对经济增速放缓、通货膨胀等困难,科技巨头反而可以扩大竞争优势。

比如他们有大量的现金储备,当市场出现下跌时,这些企业可以用现金更好的抵御风险,回购股票。更厉害的是,巨头可以收购公司,比如在2008年美国次贷危机前后,科技巨头发起了多起收购。

现在科技巨头很多成功的新业务都是靠收购来的。比如谷歌收购了地图、YouTube和安卓;Facebook的Instagram和WhatsApp也是高价收购来的;前阵子微软还花700亿美元收购了暴雪。

大公司还可以吸纳和留住更多人才,比如今年一季度微软两次宣布给员工加薪帮助应对通货膨胀;苹果向顶级硬件工程师提供20万美元奖金。

因此,下一个创新浪潮,大概率还会被这些巨头掌握(或收购)。比如网上书店起家的亚马逊现在是公有云老大;搜索起家的谷歌,成为了手机操作系统的老大,现在又积极布局了无人驾驶领域。

纳斯达克指数成分股不仅仅是美国的公司,还包含了荷兰、加拿大等国的上市公司比如露露柠檬、阿斯麦、迈兰制药等,也包括了一些中国公司,比如京东、百度、网易、携程等。

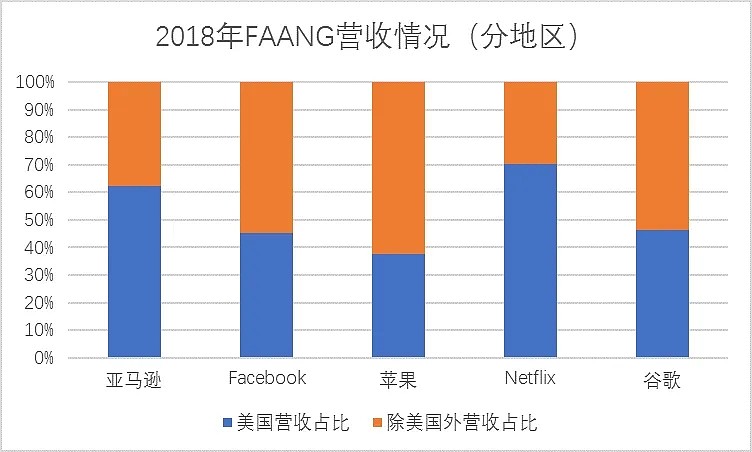

即使是美国的公司,其实也不单纯挂钩美国经济了,他们普遍是全球巨头,有一大半的收入来着海外,赚全球经济的钱,经营波动风险也会更小。

不仅仅是科技巨头,纳斯达克100中的星巴克、百事、Costco、Visa、万豪酒店等公司,想必大家也都很熟悉,他们的业务同样遍布全球。

所以即使是美国没有great again,这些公司依旧能够通过海外市场赚到钱。

纳斯达克100与沪深300的相关性大约为0.17,相关性很低,配置纳斯达克100可以明显降低组合波动。

另外,配置一些美股,在风险上也有一定的对冲作用,这个就不展开讲了哈。

结语:最后简单说说风险吧,一是现在配置美股,可能会错过A股反弹。二是对美国不过了解,确定性不强。

另外还要提醒一下,如果你买了美股,最好不好晚上还去盯盘,否则会睡不好,哈哈哈哈

@球友福利 @今日话题 @雪球达人秀 @雪球基金

#聚焦全球科技核心资产选择纳指ETF#

$纳指ETF(SZ159941)$ $纳斯达克100指数(.NDX)$ $广发纳斯达克100指数(F270042)$