(原标题:由CTA罕见回撤引发的一些思考)

上周CTA的暴跌,引起了投资人广泛的关注。南华商品指数单周下跌5.34%,CTA策略单周平均下跌超过5%。据说这个数据可以排进10余年来单周跌幅的Top5,属于非常极端的行情,几乎所有CTA的子策略都是失效的。那么风云君在这里同大家讨论几个问题:

一、本次CTA的暴跌出于什么原因?

二、CTA到底是否具备危机α属性?

三、CTA策略波动率较高,那么何时才是进场时点?

对于CTA暴跌的原因风云君整理了几家CTA管理人的观点供参考:

量道:

此次极端行情主要为市场预期反转所导致,反转的比较迅速,幅度比较大,中周期的策略基本都比较受伤,特别是在一些前期强势的品种上,回调力度大,如棕榈、铁矿、pta这些品种。在趋势上持仓原先以多头为主,且伴随前两周趋势的上涨,仓位有所叠加。

多空策略强弱转换也带来一定的回撤。市场短期的快速杀跌一般持续时间比较短,消化之后就会逐步修复,在这个过程中策略信号仓位也在自适应,净值还是会修复的。

洛书:

本周因为美国通胀数据超预期引起超预期加息,市场避险情绪高涨,大宗商品本周出现了连续且普遍下跌,由于产品整体持有净多头仓位,出现较大的回撤,确实无法避免。从策略细分来看,本周CTA底层三类策略均出现回撤;CTA策略按照波动率管理,本周单策略这种幅度的净值波动属于比较少发生的但肯定会发生的,目前已经接近历史最大单周波动,未来市场走势我们无法判断,但从历史来看,长期延续极端行情的概率不大,净值修复可期。

众壹:

美国大力度加息,叠加商品指数本轮持续反弹到了日线前几次高点连线形成的趋势线的重要阻力位,市场资金大幅减仓离场。另外,市场也有一定的预期,就是本轮两年多的商品牛市是否即将彻底结束,总之本周完成这种走势的原因比较多,各因素共振叠加的结果。市场大概率将于6、7月做出方向选择,走出明朗行情。

启林:

我们认为大宗商品基本面驱动因素并没有发生实质改变,本轮市场下跌主要是对未来预期的快速兑现;策略信号短期内需要逐步过渡,因此承担浮亏。市场对于美联储收紧货币政策已经兑现,随着美元货币走强支撑,未来行情或呈震荡下跌为主,依旧存在投资机会。下半年,7月下旬的美联储议息会议和中国中央政治局会议的时间窗口点过后,或会迎来CTA市场的繁荣和宏观主线的形成。前期在观望的投资人,可以借此回调机会,逐步进场并长期持有。

总结一下,本周CTA下跌的主要原因是通胀超预期带来的美联储加息落地,市场对于商品牛市将告一段落的预期兑现导致的资金离场等因素共同作用的结果。在策略层面,一些中长周期策略占比较高的管理人损失惨重。在板块上,前期上涨较多的能化、油脂油料农产品、黑色系跌幅较大,而中周期策略方往往集中布局了黑色和能化方向,所以从结果看中周期是一个下跌的重灾区。

而之所以跌幅如此之大,源于市场在低波环境下的极速反转,我们以趋势策略为例,这种右侧交易策略可以被理解为“追涨杀跌”通常是在趋势发生反转并确认后才能发出明确的反转信号指导管理人有多转空。因此,中低频信号的“滞后”加上管理人无法预判市场(波动率等监测指标并未提示风险)的高仓位运作导致了净值的大幅回撤。

那么,CTA到底是否具备危机阿尔法属性?

海外的一些研究数据如下:

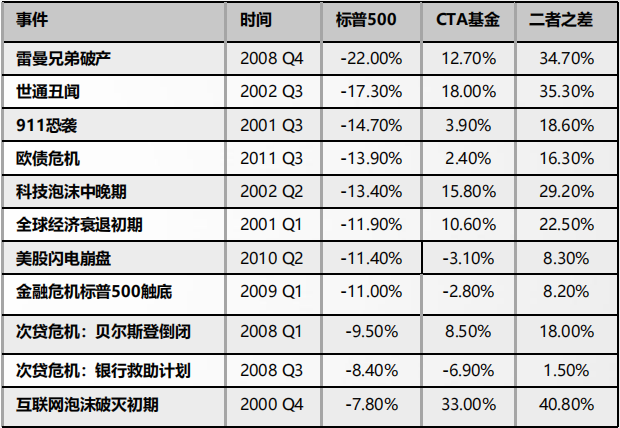

CTA基金在一些极端事件下的表现

数据来源于海通证券.

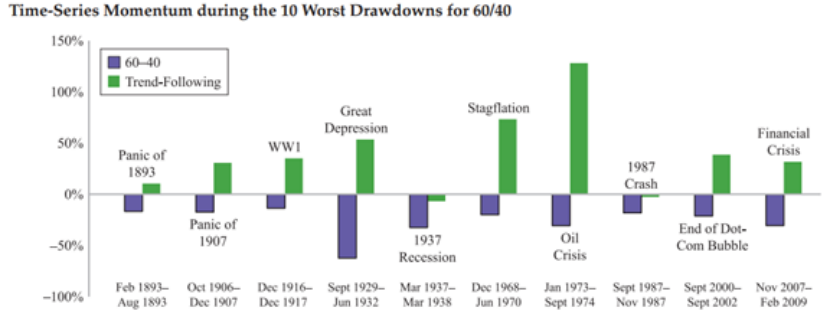

数据来源于艾方资产.

上面两个图显示了无论是近20年比较有代表性的海外危机,还是把时间拉长到美国近100年来的历次危机,趋势跟踪策略均有良好的表现。

国内的情况,已有的一些研究如下:

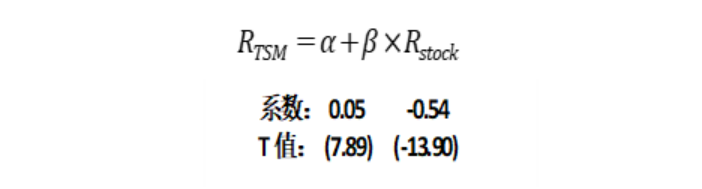

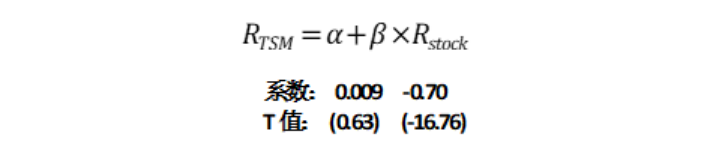

(上述实验结果来自艾方资产)

解释一下:研究国内中长线趋势跟踪策略的表现与中证500指数的关系,选择中证500单月超过-10%和-20%分别作为危机样本,样本区间为2008-2019,得到的两次实验结果如上图所示,趋势跟踪策略的收益与500指数呈现负相关(β为负)且当500指数跌幅越大,β绝对值越大,负相关效果越显著。

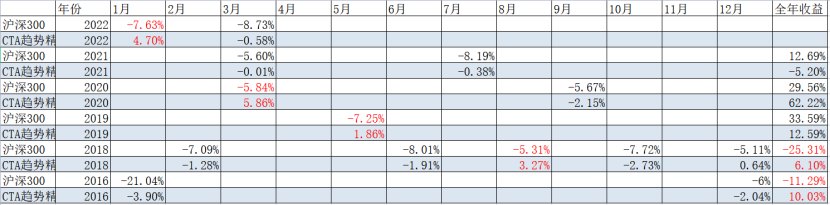

为了能有一个更直观的展现,风云君统计了自2016年以来,沪深300指数单月下跌超过5%的同期CTA趋势精选指数的表现:

从上表的数据可以发现,18年(贸易战),20年1季度(疫情爆发)及今年的市场环境,股票指数与CTA呈现比较明显的负相关关系,而有的年份(或较段的时间周期)则会出现同涨同跌,表现相对独立。

综上所述,综合大量的国内外历史数据上,我们发现CTA策略确实具有危机阿尔法的属性,并非偶然。但cta的危机阿尔法属性并不代表当股票市场出现大跌的时候cta策略一定是上涨的,很可能出现同涨同跌的情况。而这种危机α效应更多体验在一些外部宏观事件的冲击(如战争、疫情、天气等等)导致的价格的不合理波动给cta这种利用波动率赚钱的策略带来的巨大机会,而对于股票市场的一些内生因素带来的波动,二者则没有必然联系。(比较近的年份比如21年的A股沪深300指数全年下跌6个点左右,而同期虽然主流cta也获得了全年正收益,但整体表现一般,二者的表现更多源于各自的内生因素,并无必然联系)。

最后一个问题,CTA策略波动率较高,那么什么时候才是合适的进场时点?

当前主流的量化CTA管理人基本都是多策略融合,除了趋势策略,还有截面多空、期限结构等多种子策略,但收益的“大头”更多还是源于趋势跟踪策略。而这种策略的收益特点就是“大赚小亏”,在趋势行情来临的时候都可以有比较可观的收益,而在其他时候则需要耐心的等待。因此,对于CTA这种脉冲式的上涨形态,要避免买在上涨的末期,而是要买在出现较大回撤或者说震荡期。另外,从上面的CTA收益特点的表述也可以看出,对于CTA基金的持有期限最好可以在1年以上,往往可以看到不错的配置效果。

$量道CTA精选1号(P001054)$ $洛书裕和延平(P001018)$ $启林兴选CTA进取1号C(P001194)$ $富善投资-沣时1号致远CTA1期(P000934)$