(原标题:如何选到收益不坐“过山车”的指增产品?)

最近风云君分享了很多关于如何挑选量化私募的内容,其中反复提到,我们买量化私募产品要看管理人有没有创造pure alpha(纯超额收益)的能力。那么今天风云君就来跟大家详细聊聊什么是pure alpha以及它为什么重要。

$卓识伟业(P001037)$ $朋锦永宁(P001068)$ $朋锦金石炽阳(P001069)$

首先,Pure alpha是什么?

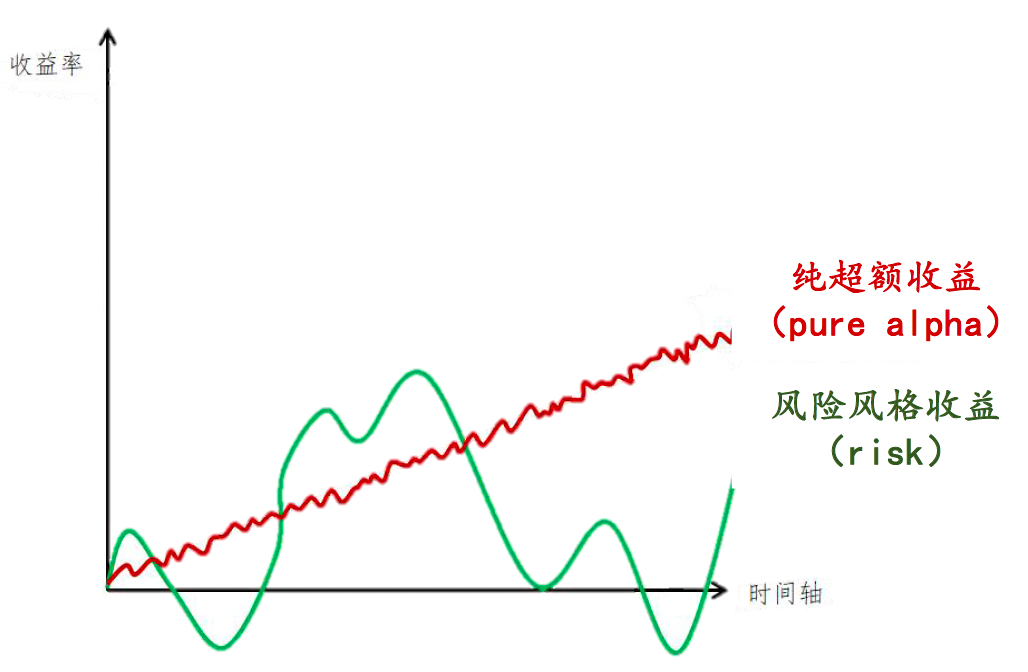

咱们先来回顾一下量化指增产品的收益来源。量化指增的收益包括beta和alpha两部分,其中beta是市场带来的平均收益,而alpha是产品获得的超额收益。这里alpha的来源可以简单分为两部分(不考虑网下打新):pure alpha+风险风格收益。pure alpha,包括量价因子、基本面因子等,能够带来稳定的超额收益;风险风格收益由风险因子贡献,包括市场因子、行业因子、风格因子等,收益的波动性非常大。

我们可以通过下图来感受下,pure alpha和风险风格收益的稳定性情况一目了然。

那么,为什么风险风格收益波动如此巨大,还是有不少管理人会选择过多的暴露风格呢?原因主要有以下几点:

1.风险因子研发门槛低、难度低,像动量、市值、成长等大类风格因子等是比较常见的指标,不需要研究员在大量的信息中自行研究和提取,与组合中因子的关系也较为明确,因此研发门槛低;

2.风险因子容量大,像价值风格因子,倾向于超配价值相对偏低的资产,其实就类似传统纯多头风格策略,有着更大的容量;

3.阶段性表现突出,爆发力强,在适合的行情里可能会有很好的表现,但是一旦行情转变,回撤就会非常大。比如动量因子,就是一类很明显的风险风格,这个因子是指一些股票如果过去几年涨得好,它未来也可能涨得好。这个因子在去年是赚了大钱的,但是同时它在去年9月以后也亏了大钱。 风格因子最大的特点就是它的收益是不可持续的,过多暴露风格的产品持有体验很差,踩中了风格收益一飞冲天,一旦行情转变,净值就会一落千丈,可谓是“冰火”两重天。

那么,我们如何判断一个管理人究竟有没有创造pure alpha的能力呢?

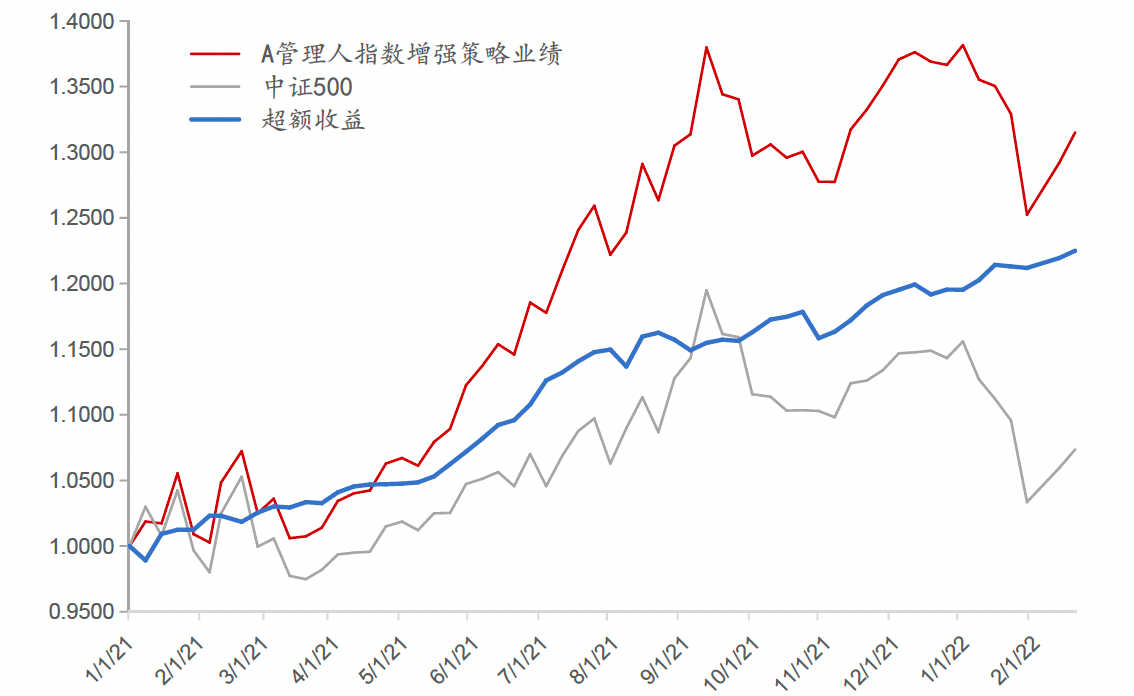

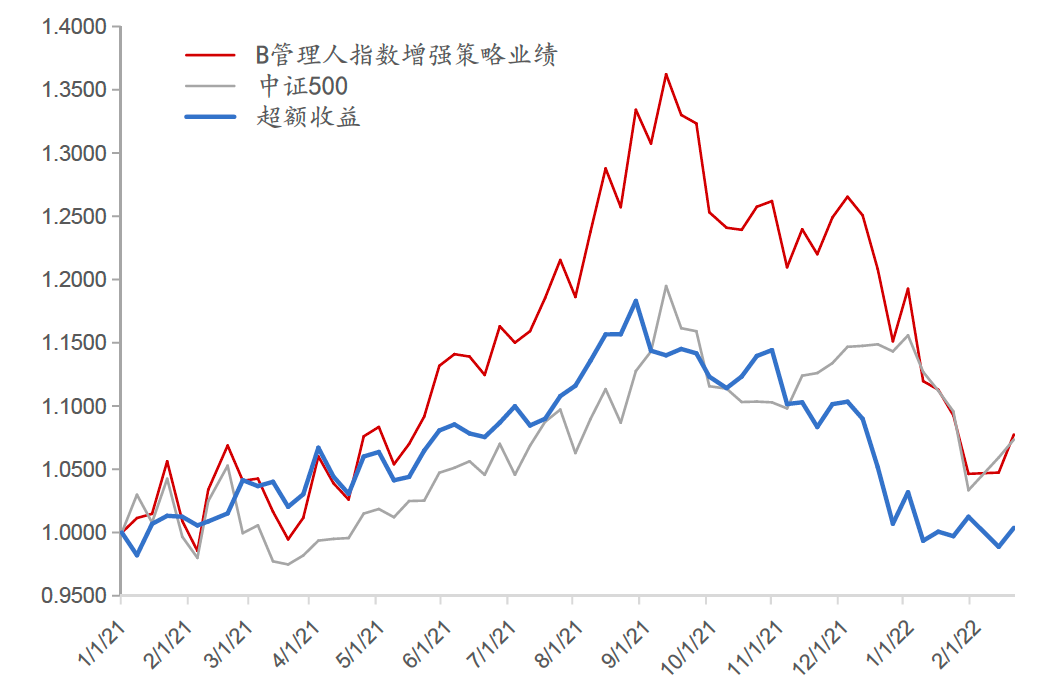

主要还是要看超额的稳定性,就是说在市场好的时候能够带来超额,在市场不好的时候同样能创造超额。比如,下图选取了两家管理人在2021年1月1日到2022年1月2日一年里的收益情况,我们能明显的看出A管理人的超额收益是非常平稳的,无论是去年9月前市场上涨,还是9月后市场下跌,A管理人的超额都是平稳上升的;而反观B管理人,在去年9月以后超额收益就跟随中证500指数一起下跌,这种情况下,是否暴露风格就显而易见了,如果不幸买了B产品,收益就像坐过山车了。

真alpha

假alpha

我们买量化,最主要的原因是产品收益是相对确定的,否则的话,和买主观产品的差别不大。而买量化指增最主要的就是希望获得相对指数而言稳定的超额收益。相对来说,能够提供稳定超额收益的管理人是有创造pure alpha能力的。

如何才能选到表现稳定的产品?

在通过分散持仓和严格的barra模型风控将系统性风险分散至趋近于0后,目前市场上超额稳定性做得比较好的管理人主要的特点是:频段信号覆盖全面,alpha来源多样化,能够适应不同的行情,同时策略迭代速度比较快,因子有效性和多样性比较强。虽然目前市面上各家管理人都会说自己全频段覆盖,alpha来源丰富,但是真正反应在业绩上就原形毕露了。对于投资者来说,可以通过超额收益回撤这个指标来进行判断,比如卓识、仲阳、思勰等,过去两年超额回撤能够控制在-3%以内。

像卓识的频段信号覆盖就比较全面,涵盖分钟级、小时级、日级、周级,能够捕捉各个频段的alpha,因此在今年上半年高频不赚钱的情况,卓识中低频发挥的很好,还能做出超额;而仲阳的alpha主要通过量价因子为主、基本面与事件驱动因子为辅的核心alpha因子;思勰的alpha来源也非常丰富,目前覆盖有日内交易执行alpha、日间量价 alpha、长周期基本面和另类数据alpha。

pure alpha能力强的私募能够带来比较稳定的超额收益,相对来说持有体验是比较好的。但这里并不是说风险因子不好,只不过过度暴露风格会使产品的收益波动比较大,比较适合风险偏好较高的投资者,而量化指增产品相对量化选股产品还是要严格控制风险敞口的,投资者可根据自己的需要去选择。