(原标题:银行股2022中报全家福)

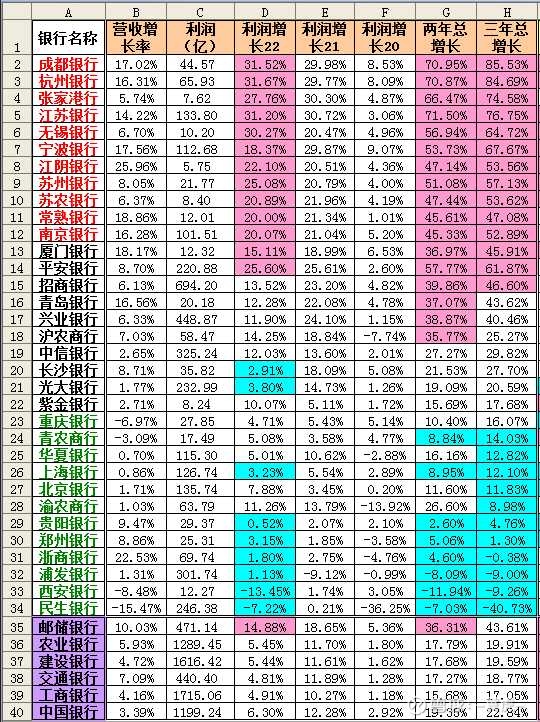

期盼已久的银行2022年中报全家福姗姗来迟,这次数据整理得到了众多股友的帮助,在此表示感谢!

看过前几期《全家福》的朋友应该有印象,2021年绝大多数银行股都在向好的方向发展。然而进入2022年,疫情的影响叠加地产调控带来的影响,给经济的发展带来了一定的冲击,银行股今年的股价表现一言难尽,基金经理们银行股持仓比例又降到了历史低位。

通过把上市银行股的半年报数据全部拿出来跟去年进行比较,可以看出经济影响究竟有多大;通过所有银行相同指标横向比较,可以看出哪些银行抗风险能力强、哪些比较弱!

数据是客观的,我只把数据展示给大家,但又必须有的在上,有的在下排个序,既然我自诩为“成长性银行股挖掘者”,那就按照综合成长性进行排序吧。大家完全可以根据你们自己的判断标准重新排序。

国有大银行是经济的基石,是让利实体的主力部队,本次排序把几个“大行”集中在一起,他们内部排序,与其他银行排序无关。

数据分三部分,下面我们就来看看吧:

1、营收(B)

这个数据我觉得还是要列出来看一看,非常重要,又非常容易误解。很多人认为营收增长越快越好,其实未必,只要银行“风控”做得好+资产质量高,或者历史包袱已经甩干净,适当的营收也能确保利润的高速增长,大家可以看我以前的文章,这样的阶段可以持续三五年,而这段时间正是股价腾飞的最佳时期。

当然,营收也不能“持续”没增长,否则时间长了之后利润增速还是会下来,毕竟营收是利润的源头。另一方面,如果一味扩张规模,虽然营收增速很快,但是会过快消耗核心一级资本金,不利于长期发展。所以营收增速要看,但也要辩证地看,保持适当的增速同时利润增速还高于营收增速的,肯定是资产质量比较好的银行。

2、利润增速(D~H)

应该说这个指标才是所有股票的核心数据,盈利是最终目标,没有利润的增长说什么隐藏利润、资产质量、内生增长、零售业务等……都是舍本求末。

首先就是要看你利润增长如何,再去看这样的增长“质量如何”。

表格里一年、两年、三年增长数据都有,大家自己排序即可,我的排序参考了三年增速(一年高增长有偶然性,连续高增长才是真正的成长股),并结合其他指标进行了微调。

结合以往几期全家福可以看出,这几年业绩增长最好的,无疑就是杭州银行、成都银行、江苏银行、张家港行这几个。

1、逾期/不良比(I)

有个数据想必大多数人都知道是什么意思了,就是逾期/不良,这个比例数字越小,说明不良认定越严格;反之,说明不良认定比较松。

间接反应了各个银行的“风控水平”。从这个指标可以看出,排序靠前的,基本上不良认定都比较严格;

让大家没想到的是,所有大行的逾期不良比也是很低的;

这里有个特例非常醒目,就是贵阳银行,一度以为数据错了,经过多人核实,确实非常高,需要格外小心。

2、不良率关注率(M~S)

这两个数据越低越好,越低说明资产质量越好。

我们自己从严认定,假设不良和关注都是广义不良资产,两个之和越低越好。表格可以看出,上面的大都是资产质量比较好的,下面的不出意外大都是比较差。

张家港行似乎两个之和不是很优秀,这就需要单独研究,横向比较张家港行的关注率数据,显示这几年一直在持续减小,可见公司资产质量在向好的方向变化,后面进入优秀的队伍指日可待。

表格中把“21年末不良+关注”数据也列了出来,大家可以对自己关心的个股看一下“22年不良+关注”变化情况,如果变小,说明资产质量在向好;如果变大并且比较多,说明今年的各种影响对这个银行影响比较大,资产质量在变差。

3、正常贷款迁徙率(U~V)

这个显示出正常贷款变成关注类资产和不良资产的情况,数据越小说明资产质量越好;数据越大说明新生不良越多。

对比21年和22年同期数据,可以看到大多数银行股还是在变大的,说明今年疫情等影响还是有的。不过可以看到,好的银行也就微增、甚至不增,差的银行就增加比较多。

1、拨备覆盖率(W~Y)

这个数据大家都知道,越高越好。这几年整理《银行股全家福》发展拨备覆盖率超过500%的越来越多了。

拨备覆盖率比较低的时候,提高拨备覆盖率是提高风险应对能力,但是当拨备覆盖率远远高于监管要求的时候,就有隐藏利润的嫌疑。

好的银行继续往拨备池隐藏利润,并且比例不小;差的银行股已经开始从拨备池往外拿了,好坏一目了然。

拨备覆盖率高的银行股利润将来不得不释放,由于家底较厚,未来几年继续维持高增长毫无疑问,这类银行股如果排名又靠前,说明“不但成长性好,而且后劲非常大”。

2、拨备池及变化情况(AA~AC)

拨备覆盖率=拨备池金额÷不良总额;

所以有时候有的银行通过“不良总额”做手脚,从而让拨备覆盖率好看一些,通过计算“拨备池金额”就可以一眼看出拨备池金额变化情况,只有金额大幅增加的拨备覆盖率提高才是真正有质量的提高。

不同银行体量也不一样,拨备池金额变化绝对值看不出力度大小,通过与当期利润进行比较,谁的力度大谁的小一目了然。比如说江阴银行和张家港行,都超过了100%,说明隐藏的利润太多了,将来释放利润潜力非常大。

3、信用减值数据(AD~AE)

这两列数据分别为“减值准备总金额”和“信贷减值准备金额”,两个相减为“非信贷计提”。可以看出,大多数银行两个数据比较接近,说明减值准备大都用来处理信贷不良资产,或者放拨备池。

信贷计提数据可以跟拨备池变化数据进行比较,如果比较接近,说明坏账处理比较少,如果相差很多,说明坏账处理得比较多,间接反应新生不良情况。

两列数据如果相差较多,说明非信贷计提金额较多,则需要自己单独研究去处,少数拨备覆盖率比较高的可能是隐藏利润到非信贷计提里,其余可能真的就是去计提损失去了。杭州银行经过我的横向比较,从去年中报开始,往非信贷计提里大幅隐藏利润。

1、经济环境影响

跟2021年相比较,今年银行确实受疫情及房地产影响比较大,绝大多数银行的资产质量有所下滑,不过优秀的银行股韧性较强,依然能够保持较快的利润增长速度。当然,也有少数银行抵御能力减弱,数据变化比较明显。

参考2020年数据,这类影响是短期的,后续如果经济恢复正常,下半年到明年上半年,就能见到明显的好转。

2、地域影响

从统计结果看,优秀的银行股大都是长三角地区的银行股,这跟上半年长三角经济数据比较吻合。

股份制银行以及大行,可能在其他地区影响较大,即使有长三角、珠三角地区的优势,平均下来各项指标也会被拉下来。

3、大行情况

大行是经济稳定的基石,是让利实体的主力。从各项数据看,他们非常稳健,抵御风险能力极强。

这里面尤其以邮储银行和农业银行比较好,再结合较高的分红收益率,当前价格具有极高的性价比,是养老投资策略的首选。

4、如何选择银行股

经常有人问我xx银行能不能买,xx银行要不要卖,要不要讲xx银行换成xx银行之类的问题。我觉得挺难回答的,因为上面数据反应的只是银行真实的盈利情况,能不能买,还要看市盈率、市净率、股东数量、盘子大小、有没有机构等等很多方面综合考虑才行,而每个人的风格又不一样,有的人喜欢龙头、有的人喜欢高股息、有的人喜欢大盘、有的人喜欢小盘股、有的人看重成长性……

估值和分红确实是影响股价的重要因素,特别是在今年银行股不受待见的情况下,低估高增长的银行股股价表现突出,尤其以江苏银行和成都银行比较典型。

但一旦板块行情较好的时候,成长性还是影响最大的因素,所以我这几年还是喜欢成长性最好的银行股。

所以大家可以根据我的数据,再结合其他指标,就能找到合适自己投资策略的银行股。当然更重要的是能够发现有些深陷泥潭的银行股,远离他们也能避免带来投资损失。

5、其他分析

后续我会结合这个全家福,再做一些个股的具体分析,敬请期待。

最后,再次感谢一起整理数据的股友们!

如果你看完觉得有用的话,欢迎大家点赞、点评、转发!让更多的银行股投资者参考。

#2022年中投资炼金季# $杭州银行(SH600926)$ $成都银行(SH601838)$ $江苏银行(SH600919)$

@投资炼金季 @陆冲河 @今日话题