(原标题:大盘3000点,可以“抄底”哪种策略?)

#风云君看量化指增节后第一个交易日,指数依然飘绿,假期外围市场在利空下反复磨底,A50“先扬后抑”,A股的表现也在预料之中。但当前3000点的位置,风云君认为在心态上要乐观一些,同时思考接下来的操作思路和策略才更有意义。今天我们聊聊对量化指增的一些思考及当前是否可以“抄底”。

$衍复指增三号(P001228)$ $卓识伟业(P001037)$ $朋锦永宁(P001068)$ $世纪前沿指数增强2号(P001114)$ $启林正兴东绣1号(P666009)$

一、从β和α分别看当前量化指增的市场环境

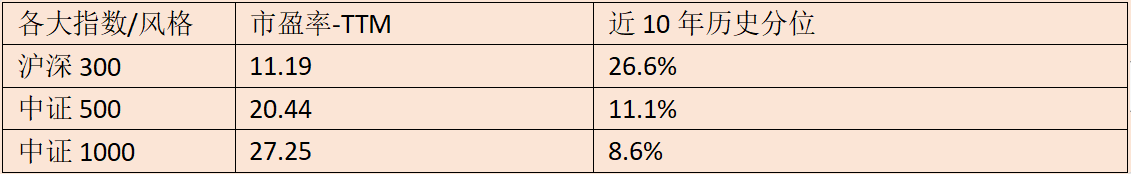

首先看一下当前的β:指数的估值,一般可以看两个指标:一是各大指数的估值分位,另一个就是股债性价比(也叫风险补偿)。

当前沪深300指数的估值已降至今年4月的低点水平;中证500指数和1000指数的PE均处于过去10年的较低水平。另外,A股当前风险补偿在1%以上,一般在1%以上显示出指数较高的安全边际。因此,当前的量化指增产品从β的角度看的安全边际较高。

再从α的角度看下当前的市场环境对指增产品是否友好。这里主要看几个影响量化超额发挥的环境因素。

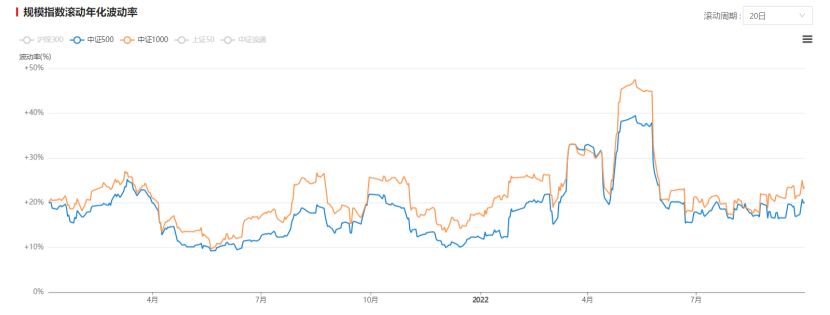

首先是市场交投的活跃度,我们可以参考指数的成交额和波动率。从成交额来看,市场自今年4月以来达到冰点后,5-8月成交回暖,同时带来指数波动率的显著抬升,进入9月以来,市场成交额有明显下降,但指数波动率有回暖趋势。

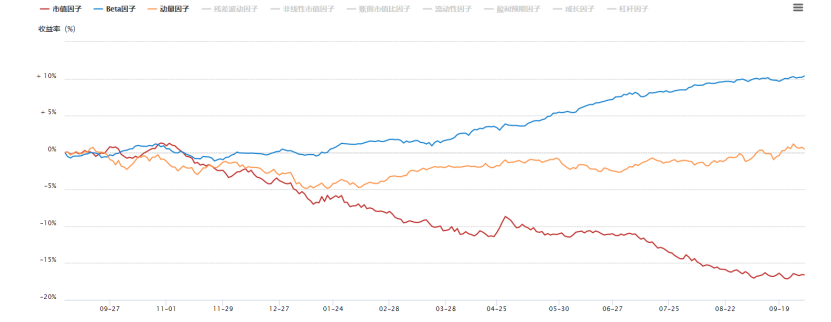

其次,从风格切换看量化超额。我们知道量化不适应的市场环境除了交投清淡之外,还有一点就是“害怕”风格突然切换 ,特别是频繁切换,会带来超额的大幅回撤。

以上数据来源于火富牛.

从上图,我们可以看出,自4月底以来,三大风格因子都为量化超额贡献了较好的正向收益。

相比于去年9-12月及今年年初,市场风格环境有比较明显的改善,相对来说,有利于量化机构获取超额。

二、为什么可以选择抄底量化指增?

1、量化指增的收益主要依靠α的长期累积。量化获利的本质是通过历史数据的分析挖掘,通过模型筛选出能跑赢中证500指数的,假设能永远选出前40%的个股,那么这些前40%个股跑赢指数的收益就是α。我们知道指增产品的收益来源于于指数β和超额α,而量化指增产品的大头贡献均来自于管理人创造的α。我们以某头部1000指增产品为例,成立2.4年,近85%的总收益中,指数仅贡献了16%,超额贡献了总收益的80%,α的长期累积是比较可观的(选对管理人很重要)。与主观多头策略不同的是,量化持仓通常超过1000只且不押注单一板块、风格,在模型有效的前提下,预测几千只股票哪些更好/更坏要容易的多。

2、选对管理人后,不需要对α进行择时。我们知道即使是专业投资者,择时也是一大难题,对普通投资人来说则更难。我们观察头部量化指增的月度超额,超额的月胜率能达到80%的水平,也就是,一年12个月,几乎能有10个月的月度超额为正。在这种情况下,投资人的操作方式变得比较简单:第一,买在β的相对底部区域;第二,拉长持有期(2-3年),这一点至关重要。量化靠的是不断选出“优等生”,α的聚沙成塔,其方法论与主观多头有所不同,但同样可能遭遇买在α的回撤期间,这时候需要拉长持有期才能收获更好的收益。

三、选对管理人才是重中之重

量化指增的超额收益具有明显的周期性特征,即在量化的大小年,超额会有显著不同。近1年则是自19年以来超额最难做的完整年度。风云君统计了37家主流量化私募的500指增产品(截止到9.16)近一年超额为正的有35家,在超额为正的管理人中,超额分布并不集中,超额在20%(或接近)以上的管理人仅有7家,分别是思勰、衍复、蒙玺、概率论、卓识、致远、千象;超额为个位数的管理人占比一半。因此,我们可以看出:选错和选对一家量化指增管理人,其收益和持有体验是相差甚远的。那些超额很稳定的管理人,超额回撤可控,超额不创新高天数在20-40天,而那些超额不稳定的管理人,超额回撤大,超额不创新高天数往往在200天以上。这个过程,持有人体验的是指数和超额的双重回撤,可谓苦不堪言。

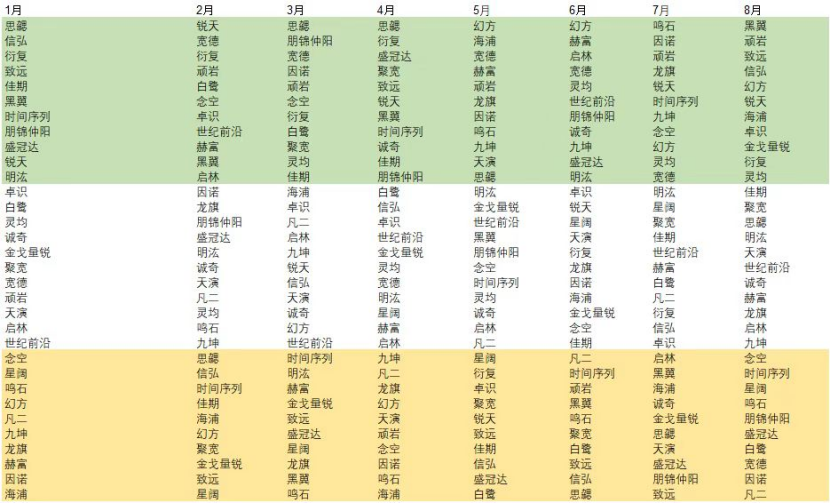

我们再来看一下今年的情况。下面这张图显示了今年1-8月主流量化机构500指增的月度超额。

我们排除一些超额在今年各个月度都比较后排的管理人,会发现超额表现呈现比较明显的轮动效果,即在1-4月表现突出的管理人,在5-7月的反弹行情可能表现一般;而有些在1-4月表现不佳的,却在5-7月超额大幅提升。两阶段比较极端的代表比如思勰和幻方。思勰在5-7月这段时间的超额涨幅较小,而幻方则是在前期超额的大幅回撤后,出现了超额大幅反弹。对于这两家管理人,我们在这里不作过多分析,重点是:超额的轮动是正常的现象,我们很难找到每个月或者说不同超额周期都在前排的管理人,这个源于管理人的不同策略、风格暴露等等与行情的匹配度。

比如衍复,在行情比较差的周期往往表现更好,主要原因是中低频策略,基本面和另类因子占比相对较高,这类因子换手率和同质化低,不依赖于市场的成交情况,使得超额比较稳定;再比如卓识,一家高频量化,超额波动率和超额回撤却控制的很保守,可能在每一个周期,它都不会是表现最亮眼的几家,但却多数时间能稳定在中上游的位置,而长期超额的稳定性体现的是管理人的纯alpha能力的体现。我们综合看这类超额稳定型的管理人,把持有期限拉长到一年以上的表现往往不会令人失望,这种类型的管理人,投资人买在β的相对底部,则可以安心持有。

综上所述,当下选择指增产品无疑是一种抄底策略,但选择量化管理人的难度并不亚于选股多策略管理人。未来几年依然属于国内量化的红利期,但无疑竞争会更激烈,最终跑出来的一定是策略丰富、重视风控管理、细节处理更细致完善的管理人,这些将是各家超额差别的重要因素。