(原标题:谁会成为未来银行股上涨的龙头?--附2022年3季报16家成长性银行股各项数据对比)

最近市场走势一波三折,价值股和赛道股、新兴行业个股、创业板、科创板个股玩起了跷跷板,机构(特别是公募基金)又有拉自己重仓股做市值的冲动,部分消费、白酒、芯片、医药行业等个股受到资金的追捧,也有可能是其出货不畅,回拉来诱骗没有经验的散户贪便宜去接盘的嫌疑。作为市场上地位最末端的我们小散而言,如果被市场、被机构、被情绪牵着鼻子走,想不当韭菜很难。我们只有立足于价值,立足于基本面,去挑选出内在价值远远大于市场给出的账面价值的标的,标的并且要具有高高的天花板和优良的成长性,内在价值不能有随股价下跌而缩水的反身性特征,无惧于其他机构或投资者的抛弃,去勇敢的拥抱它们,按股权思维,在低位收集足够多的筹码,长期持有,等有行情时,自己的股市市值就会有一个大的增加,自己的投资能力也会有较大的提升,这样的经历来个2-3次,自己能抓住的话,在股市中实现基本的财富自由也就有可能实现,据统计,这样的人在股市中也就有1%左右。

许多投资者醉心于去寻找10倍股,像A股历史上的长春高新、片仔癀、贵州茅台、东方雨虹、海天味业、格力电器、爱尔眼科、通策医疗、智飞生物、药明康德等等很多很多,谁是10倍股,它们在底部时是没人能确定的,只有走出来我们散户才能看出来,往往股价已经是高位了,如果这个时候进去刚好去当了接盘侠。其实发现10倍股对于我们个人投资者来说是非常非常难的事,著名投资人裘国银曾说过一个接力方法,就是去寻找三年能上涨一倍的标的,在标的成长期过去后再去更换下一个成长性标的,如果顺利的话,也能大致做到10年10倍左右的收益,去寻找3年一倍的标的肯定比寻找10年10倍的标的相对容易,可选的范围也更多一些。

3年1倍,10年10倍,也就是每年市值增长24%以上就可以完成,看着也不是多难,有许多投资者也曾有过某年50-100%的收益,难的是持续性,难的是有一套可复制的办法,也就是形成自己独特的投资管理系统(模式)。市场的机会很多,投资、投机、量化等都能挣钱,对于我们一般的个人投资者而言,还是按价值投资这一套最可行,资金规模、信息收集、技术指标分析等等方面都不占优势,去投机或量化大部分就是去送人头,许多在股市上取得了一定成绩的个人投资者在总结时,大部分都有早期技术分析,失败后回归价值投资后才有所收获的经历。

具体到我们A股市场,个人投资者众多,机构也在不断壮大,上证长期3000点附近上下波动,如何去寻找3年1倍的标的,如何不要成为一个被收割的韭菜,不追高、不从众,深研投资标的,不懂不熟不做、独立思考、理性的对待市场的波动等都是力争要做到的,同时在低位能挑选出成长性好,基本面优,行业天花板高、内在价值低估的标的也是非常重要的,然后长期持有,根据基本面的变化动态调整,陆续获得3年1倍的收益,就能在A股市场上生存并能有所收获,长期坚持下去,日拱一卒,久久为功,获得财富自由也不是不可能的事。

上市公司2022年3季报公布后,我也一直在看我关注公司的一些财报,如,保险、证券、高速公路、传媒(主营为教辅材料、图书发行的)、水泥、建材、钢铁、煤炭、公用事业、消费、白酒、医药医疗等行业,也想再寻找到类似银行业基本面的个股,为下一步分仓做准备,可找来找去,还真没有发现现阶段性价比比银行更好的标的。有的估值也不高,可今年业绩不增长或负增长;有的股息率非常吸引人但明年的股息率无法保证,持续性不能保证;有的商业模式不错、业绩增速也可以,但估值偏高。其业绩高增速也有这样那样的隐患等等;有的估值不高、股息率也好,今年业绩增速也不错,可处于周期性景气高点;比较来比较去,还是感觉拿着江浙、成渝一带(受地产和疫情影响较小)成长性银行股让人安心。今年也就慢慢的把原来分散持有的其它一些行业标的换成了成长性银行股。能否正确,是否再次被市场打脸,只能让市场来检验了。最终是赚是赔,都是我自己的选择和决定,只能自己承担,投资只能赚取自己认知以内的钱。20-30%的业绩增速,明年大概率也能保持,资产质量处于中国银行历史上最优,机构批量云集,估值还在PE5倍左右低估区域,今后发展潜力随中国或地方上的经济发展而没有天花板,中国短期内经济有这样那样的困难,可不远的长期一定是持续向上发展的,拿着这样的标的能安心睡觉,至于股价短期内是上涨或下跌,我们个人投资者决定不了,也无法正确预测,那就交给市场吧,至少能赚取基本面增加的钱这一部分。

2019-2022年这几年基本上是成长性标的占优,基金重仓股消费、白酒、医药医疗CXO医美疫苗、高景气行业新能源汽车、电池产业链、光伏太阳能、储能产业链、芯片半导体产业链上面的个股走出了牛市的味道,许多个股从低位上涨了5-10倍,有些甚至更高,而现在它们已经走到了高位派发阶段,常言说:“市场代有牛股出,各领风骚3-5年”,下一步再有行情的话肯定会更换一批行业或个股的,长期在低位盘整,在业绩出现向上趋势时的金融等价值股就有可能接过上涨的大旗,它们的上涨将带动指数的上涨,最容易聚集人气,到时产生一波牛市也有可能。未雨绸缪,下面我就以银行业为例,来探讨谁会成为未来银行股上涨的龙头,这只是我个人的一家之言,仅供参考,至于银行股是不是能上涨?谁真正成了银行股上涨了龙头?这只能交给未来的市场来决定。

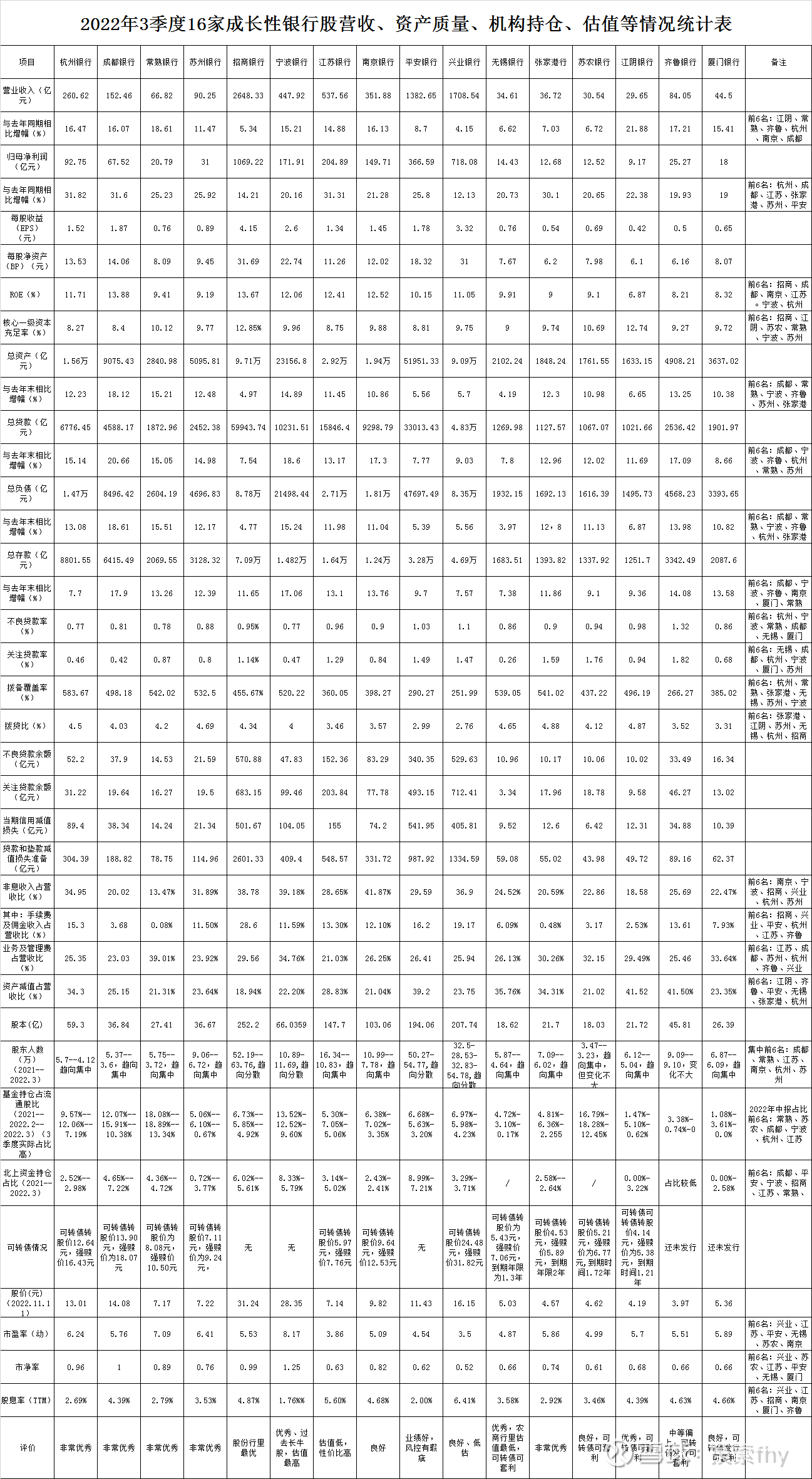

我以2022年3季报各银行股提供的数据做了《2022年3季度16家具有成长性银行股营收、资产质量、机构持仓、估值等情况统计表》,从各项数据对比中来寻找未来银行股有行情时,哪几家最有可能会成为未来银行股上涨的龙头?

过去几年银行股走势最好的就是宁波银行、招商银行,它们在低位启后也都上涨了5倍左右,在2005-2007年时,金融地产更是受到追捧,以招商银行为代表的银行股从低位上涨了10倍左右,更早期的深发展(也就是现在的平安银行)更是给长期持有它的投资者带来几十上百倍的回报。拿着银行股是否能获得回报,给你选择什么样的标的密切相关,现在市场上标的多了,就是哪个行业出现趋势性行情,但个股间的分化还是非常明显的,银行间个股的基本面好坏绝不是同质化的,这对于我们立志在银行股投资上有所作为的个人投资者来说是要有清醒的认知的。我对银行股过去在市场上为何能走牛的原因进行了研究,可以参看《银行股中报漫谈之宁波银行:银行长牛股是怎么炼成的?》,主要有三个方面,业绩增速高+资产质量改善或优秀+机构介入,业绩增速高和资产质量改善或优秀这是内因,也是根本,有机构看上并介入是外因,下面我就从这三个方面来对16家成长性银行股逐一进行点评:

1、杭州银行:业绩增速30%以上,今年业绩增速30%以上确定无疑,未来3年维持25%左右增速无忧,资产质量最优(且债权、同业方面计提的大量拨备,隐藏利润),股东人数大幅减少,筹码趋向集中,机构云集,且有可转债强赎预期,大股东和管理层有做高业绩提升股价的需求,短期和长期持有均可,最有可能成为未来银行股上涨的龙头之一。

2.成都银行:业绩增速30%以上,今年业绩增速30%以上确定无疑,未来3年维持25%左右增速无忧,资产质量改善大,今年底至明年初各项指标将达到优秀,该行风控管理优秀,股东人数大幅减少,筹码趋向集中,机构云集,且有可转债强赎预期,大股东和管理层有做高业绩提升股价的需求,短期和长期持有均可,也是最有可能成为未来银行股上涨的龙头之一。

3、常熟银行:业绩增速25%以上,今年业绩增速25%以上确定无疑,未来3年维持20%左右增速无忧,资产质量优秀,小微贷款已形成核心竞争力,净息差长期保持高位,该行风控管理也比较严格,股东人数大幅减少,筹码趋向集中,机构云集,也有可转债强赎预期,大股东和管理层有做高业绩提升股价的需求,短期和长期持有均可,也是最有可能成为未来农商行中上涨的龙头之一。

4、苏州银行:业绩增速25%以上,今年业绩增速25%以上确定无疑,未来3年维持20%左右增速无忧,资产质量改善大且已经达到优秀,该行风控管理优秀,股东人数大幅减少,筹码趋向集中,机构今年介入明显,近期明显又有机构介入或增仓,且有可转债强赎预期,大股东和管理层有做高业绩提升股价的需求,短期和长期持有均可,也是有希望成为未来银行股上涨的龙头之一。

5、招商银行:过去几年银行股上涨的龙头之一,也被称为“银茅”,业绩增速15%左右,今年业绩增速15%以上是可以期待的,未来3年大概能维持15%左右增速,资产质量良好,但今年有所下滑(且债权、同业方面也计提的一定拨备,隐藏利润),股东人数大幅增加,筹码趋向分散,机构减仓,股价承压,但竞争力依旧比较强,现价比较低估,受到北上资金青睐,成为未来银行股上涨的龙头机会不大,现价持有不动或反弹后调仓至成长性更高的银行股中都行。

6、宁波银行:过去几年银行股上涨的龙头之一,业绩增速20%以上,今年业绩增速20%以上是可以期待的,未来3年大概能维持15-20%左右增速,资产质量优秀,但今年受疫情有所影响,新生不良率有所提高,股东人数有所增加,筹码趋向分散,机构有所减仓,股价承压,但竞争力依旧比较强,现价在上市银行中仍然估值最高,长期不可持续(2个途径:其它低估的上涨或宁波银行下跌),北上资金也是减仓明显,成为未来银行股再上涨的龙头机会不大,现价持有不动或反弹后调仓至成长性更高的银行股中都行。

7、江苏银行:业绩增速30%以上,今年业绩增速30%以上确定无疑,未来3年维持20%以上增速无忧,资产质量改善明显,股东人数大幅减少,筹码趋向集中,机构云集,且有可转债强赎预期,大股东和管理层有做高业绩提升股价的需求,短期和长期持有均可,性价比较高,关键是把风控管理做好后,也是有可能成为未来银行股上涨的龙头之一。

8、南京银行:业绩增速20%以上,今年业绩增速20%以上确定无疑,未来3年维持15-20%增速无忧,资产质量有所改善,股东人数大幅减少,筹码趋向集中,机构持仓增加,且有可转债强赎预期,大股东和管理层有做高业绩提升股价的需求,且多次市场价增持,短期和长期持有均可,成为未来银行股上涨的龙头机会不大,但走势排在银行股1/3前列是应该的。

9、平安银行:也是过去几年银行股走势较强者,大股东平安集团支持力度大,业绩增速25%以上,今年业绩增速25%以上是可以期待的,未来3年大概能维持20%左右增速;资产质量中等偏上,但今年有所恶化,该行风控管理不严,大核销大收回,正常类贷款迁徙率长期较高,新生不良率和逾期不良比都较高,资产质量近几年进步不大;股东人数大幅增加,筹码趋向分散,机构减仓,股价承压,股息率也低,成为未来银行股上涨的龙头机会不大,反弹后调仓至成长性更高的银行股中是明智之选。

10、兴业银行:也是重要的股份行之一,业绩增速12%以上,今年业绩增速10%以上是可以期待的,已过了高速成长期,未来3年大概能维持10%左右增速,资产质量中等偏上,在股份行里还是较好的,但今年有所下滑,受地产和疫情的影响较大,股东人数也是有所增加,筹码有所分散,机构减仓不是太明显,现价比较低估,PE、PB、股息率都比较有吸引力,但成为未来银行股上涨的龙头机会不大,也发行了可转债,现价持有不动、长期持有能获得稳健回报,如果对投资银行收益有进取精神的话,反弹后择机调至成长性银行股也是可选项之一。

11、无锡银行:业绩增速20%以上,今年业绩增速20%以上确定无疑,未来3年维持20%左右增速无忧,资产质量优秀,该行风控管理也比较严格,股东人数有所减少,筹码也是趋向集中,机构已开始关注并有进入,也有可转债强赎和非公发行预期,大股东和管理层有做高业绩提升股价的需求,短期和长期持有均可,短期因3季度业绩不及预期股价有所承压,因可转债到期日期临近有套利机会,可转债强赎和非公发行完成后,发展的潜力比较大,成为银行股未来上涨的龙头机会不大,但也是一个比较有发展潜力的农商行。

12、张家港行:业绩增速30%以上,今年业绩增速30%以上确定无疑,未来3年维持20%以上增速无忧,资产质量优良(主要是历史遗留问题关注率较高),股东人数有所减少,筹码趋向集中,机构今年介入明显,3季报后又有机构介入或增仓,且有可转债强赎预期,大股东和管理层有做高业绩提升股价的需求,短期和长期持有均可,也是有希望成为未来银行股上涨的龙头之一。

13、苏农银行:业绩增速20%以上,今年业绩增速20%以上确定无疑,未来3年维持20%左右增速无忧,资产质量良好(主要也是历史遗留问题关注率较高),股东人数有所减少,筹码趋向集中,机构持仓较多,且有可转债强赎预期,离到期日期也较近有套利机会,大股东和管理层有做高业绩提升股价的需求,短期和长期持有都行,也是一家有较大上涨潜力的农商行。

14、江阴银行:业绩增速20%以上,今年业绩增速20%以上确定无疑,未来3年维持20%左右增速无忧,资产质量良好(今年整体改善较大,3季度质量出现波动),股东人数大幅减少,筹码趋向集中,机构开始关注并已增仓介入、且有可转债强赎预期,离到期日期也较近有套利机会,大股东和管理层有做高业绩提升股价的需求,短期和长期持有都行,也是一家有较大上涨潜力的农商行。

15、齐鲁银行:次新城商行,业绩增速20%左右,今年业绩增速20%以上确定无疑,未来3年维持20%左右增速无忧,资产质量中等且改善不大,股东人数变化不大,几乎无机构关注;有可转债发行预期,大股东和管理层有做高业绩提升股价的需求,短期可参与其可转债发行套利机会,提前潜伏至可转债发行前后抛出获利即可,暂时无长期持有价值。

16、厦门银行:次新城商行,业绩增速19%,今年业绩增速20%左右,未来3年维持20%左右增速无忧,资产质量良好且改善明显,股东人数有所减少,已有机构开始关注并增仓;有可转债发行预期,大股东和管理层有做高业绩提升股价的需求,短期可参与其可转债发行套利机会,提前潜伏至可转债发行前后抛出获利,其估值也不高,股息率还是有吸引力的,发展潜力也不错,也可长期持有,也是一只有成长潜力的城商行。

以上关于个股股价涨跌、业绩增速、增仓或减仓的建议和预测,都是我个人的主观判断,主要记录下来用作回测,验证投资逻辑是否正确之用,由于我本人的认知有限,缺点和错误在所难免,里面的很多个股也都是我的持仓,难免有屁股决定脑袋之嫌,其他人仅供参考。

@摸索fhy $杭州银行(SH600926)$ $成都银行(SH601838)$ $招商银行(SH600036)$