(原标题:2022年医药行业总结回顾,强调明年的两个确定性机会!)

$迈瑞医疗(SZ300760)$ $恒瑞医药(SH600276)$ $药明康德(SH603259)$

转眼间,2022年就到了尾声,时间慌慌张张,一刻也不停留。虽然总感叹于时光的流逝,但想到未来还要创造更美好的生活,我们就没必要惆怅了,把握好当下才是对生命最大的尊重~

作为一名医药行业的研究员,年底的总结工作非常重要,没有投资曲线,再不留下点东西,就跟研究了个寂寞似的。

所以今天的文章,我们就来看看2022年医药行业发生了什么大事?对2023年的医药投资又有什么启发?

今天“画个饼”,明年再来验证。

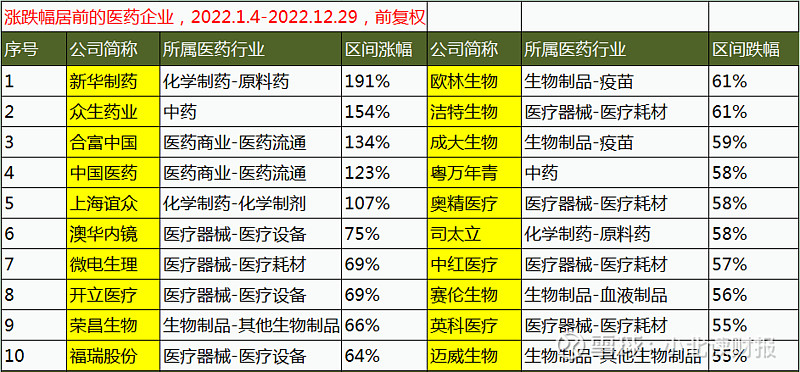

截至目前,医药行业一共479家公司,但2022年医药行业表现一般,从2022年1月4日至今,医药行业仅有106家企业上涨,下跌企业则达到了368家,甚至有超百家跌幅超过30%的企业。

我们主要来看看涨幅、跌幅分别较大的企业特点,由此来发现机会或者避雷。

首先是涨幅靠前的企业,它们虽然从属于不同的医药行业,即从事不同的业务,但大体可以将它们的涨幅原因分为两类,一类是和疫情需求相关,一类是基于良好的业绩表现。

其中疫情需求是新冠疫情的大范围传播现状和治疗手段不完善决定的,而且在2022年不止引发了一次行情,最近一次也就是因为疫情防控政策,导致了需求预期较大的新冠治疗概念相关公司的上涨。

包括新华制药的布洛芬成为退烧“神药”;众生药业是国内第二家获批III期临床的以3CL蛋白酶为靶点的口服小分子新冠药物;中国医药将负责辉瑞公司新冠病毒治疗药物奈玛特韦片/利托那韦片(Paxlovid)在中国大陆市场的进口和经销。

新冠治疗的蛋糕目前被中药企业所占据,但中药无法被“证实”的疗效似乎使它不能担当主力军。

除此之外,涨幅居前的其他公司,它们的上涨主要和良好的业绩表现相关,但不具有明显的行业特点,而主要是突出企业自身的发展潜力。

包括合富中国是一家医药流通公司,但其主要从事以体外诊断相关的医疗设备及其耗材为主的贸易,因此具备了较高的盈利能力。但我认为它的市场表现和它的次新股身份有很大关系,其市场潜力还有待考察。

上海谊众创新剂型紫杉醇产品于2021年10月份上市,放量情况良好从而带动了公司股价的上涨。

除此之外,微电生理、开立医疗、荣昌生物、福瑞股份情况类似,因为良好的业绩表现使得股价上涨并获得一定持续性,但后期它们股价能否获得支撑,还要结合年度业绩表现展望明年的发展。

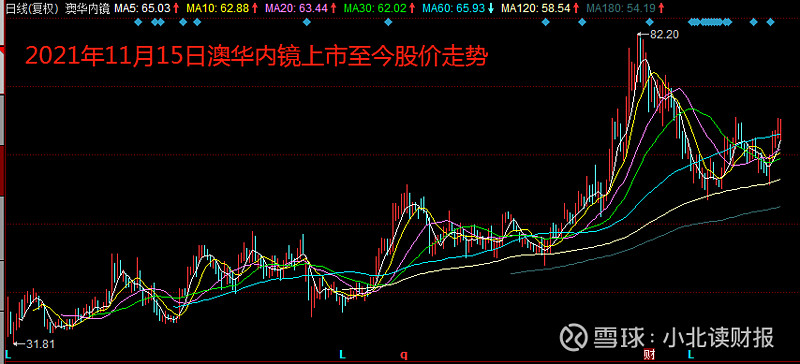

最后,我们主要讲一下澳华内镜,为何它明明业绩表现较差(2022年前三季度净利润同比增速为-58.64%),股价却居高不下呢?

原因我认为主要在于澳华内镜的赛道背景和企业自身的市场地位,其在国外厂商处于市场垄断地位的软性内窥镜领域占有一席之地,和同赛道企业开立医疗做对标,企业因此具备了较大的想象空间(成长潜力)。但对于这样的企业来说,我认为如果没有机会较早的介入,不如等它们业绩稳定后再说,否则在股价透支业绩的背景下,谁也不确定它的估值到底有多贵。

最后,我们再来说一说股价跌幅靠前的top10医药企业,不得不说,其下跌也主要有两个原因,分别为政策原因和戴维斯双杀(业绩和估值双双下降)。

其中政策原因是近几年医药企业一直比较明显的扰动项,但对于医药企业来说,现在其实已经好了很多,因为医药政策边际缓和趋势明显。目前医药行业大多数领域已经完成集采,降费目标初步实现,今年下半年的冠脉支架续约和电生理集采政策甚至开始呈现回暖态势。

所以跌幅排名靠前的企业中,只有一家企业受政策影响最为明显,为司太立,企业主营产品造影剂于去年6月份在第五批集采中中标,从去年三季度落地执行至今,司太立便一直没缓过劲来。

虽然集采影响有望消失,但集采过后是否有能力恢复可持续增长力,是需要进一步考量的。

最后,其他下跌的医药企业我们基本可以用戴维斯双杀来概括,因为它们均因为各种原因遭遇了业绩的下滑,再加上暴露了没有长期可增长的能力,它们的估值也失去了预期。

对此,我们可以做出一定的小结,远离业绩增长失去动力或预期的企业。

拿大家或许比较熟悉的英科医疗举例,不仅是因为企业高基数增长原因,企业业绩、估值双双下滑,重点是企业没有其它可支撑其增长的业务了,从而导致股价止不住的下跌,没有人能确定它的业绩会在什么时候稳定下滑(不再下滑),也没有人能确定它的估值到底多少才算便宜。

(没有一家机构对英科医疗进行业绩预测)

梳理完2022年涨幅和跌幅比较明显的医药企业,我们发现医药行业2022年整体表现其实不太好,而且板块龙头也没涨多少甚至是下跌的,这和它们需要消化估值相关;

但如果仅看业绩的话,一年时间其实并不长,在可持续增长预期下,低估值甚至会成为我们非常重要的投资基础。

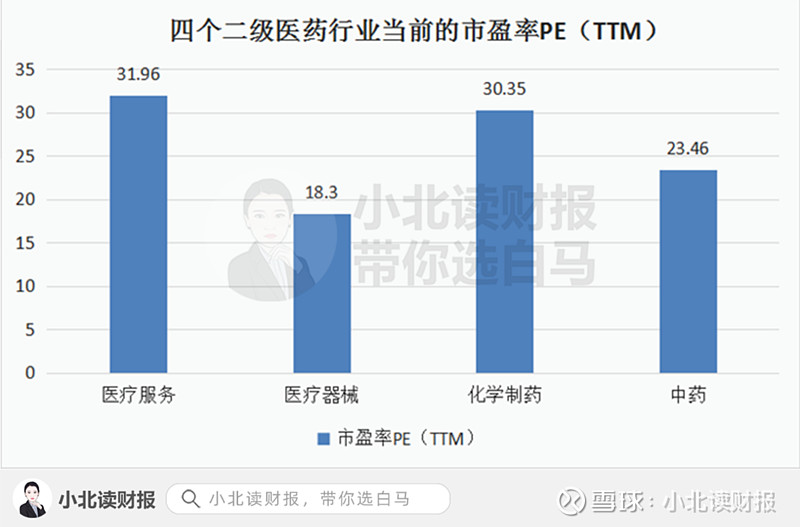

所以,关于医药行业的第一个预期,我认为大家可以关注目前估值不高,但仍有增长预期的行业,包括医疗服务行业(医疗研发外包CXO、医院)、创新化学制药、医疗器械行业、中药行业等。

目前来看,上述行业所属的四个二级行业的PE均处于近十年历史低估值区间。

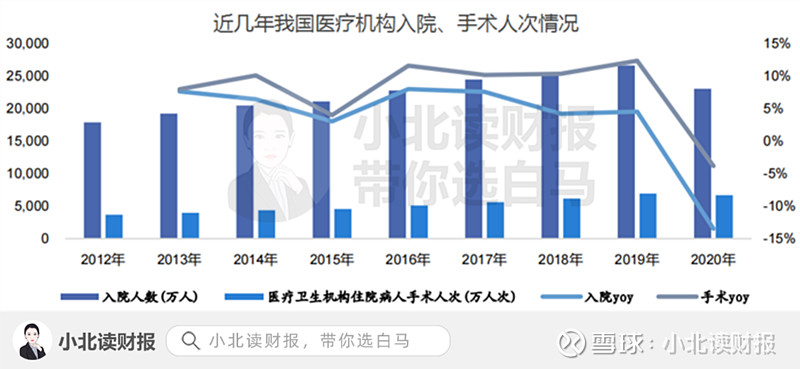

除此之外,关于医药行业的第二个预期是关于医药行业2023年可能出现的行业机会,我认为主要是和新冠治疗相关的抗疫药物生产企业以及和疫情复苏相关带有消费属性的医疗企业,其中抗疫药物生产企业主要是目前还未爆量小分子新冠药物,带有消费属性的医疗企业主要是连锁门诊医院、OK镜、种植牙等器械耗材、医美产品等,当然,还有因为医院手术量减少导致业绩承压的医疗设备、耗材企业,它们随疫情回暖均有望迎来修复性增长和机会。

有研究数据显示,疫情对医院看诊、手术情况影响还是比较大的。

(数据来源于同花顺iFinD,东吴证券研究所)

最后,除了两个预期之外(具体情况还需要具体分析),我还想强调两个确定性的机会,即在我看来这两个机会的预期性弱一些(风险更低),但也仅供参考~

分别为中药行业以及零售药店行业,目前来看,二者均受益于新冠药物的销售(主要为抗感冒类药物)业绩有望迎来爆发,或将呈现在2022年年报以及明年一季度业绩数据中。

虽然我们不得不承认这一份业绩或有一定不可持续性,但新冠或将长期共存、目前药物供给仍然相对紧缺的现状较为明显,而且对于中药来说,其长期发展受到了政策的支持,零售药店则作为医疗保障中不可或缺的一部分。

所以,对于这两个确定性相对较高的行业,我认为在保障一定安全边际的情况下,选择有竞争力的企业投资还是有很大机会的。

但话说回来,这只是我的一份预测,不作为具体投资建议,据此投资,风险自负。

最后,简单做个总结,虽然2022年医药行业整体表现一般,但我对于2023年的医药行业是充满信心的,因为导致它们下跌的很多因素已经在逐步减弱甚至消失。虽然行业和企业发展需要一定的时间,但把握住它们的长期发展,我们或许就能获得不错的复利效应。当然,本次文章没有提到的一些行业机会,我们有时间慢慢再说~

@今日话题