(原标题:莫在巅峰时慕名而来,莫在低谷时拂袖而去)

A股开市至今30多年,经历多次从高峰到低谷,再从低谷回到高峰的周期轮回。有多次低位布局的机会,也有多次波澜壮阔的大行情。但实际情况是:投资者整体收益情况乏善可陈。经常是收益还没有焐热就悄悄溜走,最后竹篮打水一场空。

图;沪深300指数的高低起伏

造成这种结果的主要原因之一就是,投资者总是在喜欢在热闹的时候入场,在冷淡却遍地黄金的时候却缺席。当赚钱效应好时,大家蜂拥入市,甚至不惜借钱加仓,期望赚块钱、赚大钱。但此时资产价格虚高且交易拥挤,潜在风险巨大。当赚钱效应不好时,大家不愿进场,甚至不惜割肉。但此时资产价格被低估,便宜货遍地,未来获利空间可观。

这种操作方式虽然符合人们趋利避害的本性,但是却给投资造成了较大的阻碍。

投资者“追涨杀跌”的行为,本质上是一种贪婪。不想在行情好的时候“错过一个亿”,不愿在调整中承担任何的损失。但从最终的结果来看,这样的做法往往是因小失大。

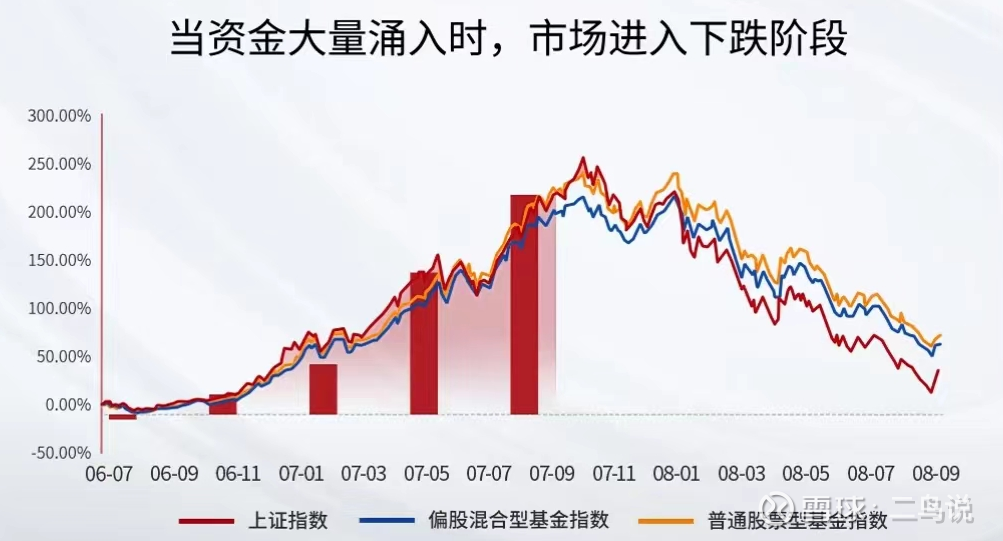

自2006年至2007年那场牛市中,伴随着市场不断攀升,基金被持续净申购,明显攀升阶段发生在2006年3季度至2007年3季度,最高达到单季度4625亿份。随后市场转入下跌,沪深300自2007年10月1日至2008年10月31日下跌了70.19%。当时入场的投资者承受了长期、深幅调整的压力。看似抓住了机会、抓住了牛市,其实是站在了“山顶”。

来源:银河证券,华夏基金

而在市场的底部区域,基金整体表现出净赎回。比如2015年6月市场见顶回落,基民开始疯狂逃离,3季度净赎回达到5883亿份。看似摆脱了进一步亏损的风险,但是随后市场逐渐回暖。沪深300指数自2015年10月1日至2018年1月31日上涨了33.50%。认亏离场的投资者此时不在场了,错失了回本的机会。

来源:银河证券,华夏基金

这种追涨杀跌的操作,顺应人性。在短期看来获得了小利、捡了芝麻,但长期来看则是丢了西瓜。在高峰时冲进去,抓住了最后的疯狂,但是随后的调整空间和幅度也让人难以承受。在低谷时离场,降低了账户浮亏的痛苦,但是失去的是廉价的筹码,失去的是市场“否极泰来”所带来的收益机会。

投资界有句老语:莫在巅峰时慕名而来,莫在低谷时拂袖而去。如此,才能够克服人性的贪婪和恐惧,给来去一个合适的时机。

首先,要认识到万物皆周期。市场的波动虽然短期难以捉摸,但长期来看却难以摆脱周期的束缚,往往会在历史的极限低位“否极泰来”,也会在历史的极限高位“盛极而衰”。不能奢望市场一直上涨,也不用担心市场会一直下跌。

其次,要顺大势、逆人心。在投资中,要顺应市场趋势、寻找有前景的资产进行投资。但这不意味着要抓热点、追风口,如果资产价格过热、虚高,就要果断放弃,做好逆向而行的准备。此时要放弃追涨买入,去寻找那些行情平稳甚至惨淡的领域,在无人问津处发现价值被低估、优势被轻视的资产,冷静、从容的进行布局。

最后,要让投资有章可遵。从投资计划到实际操作,之间还有很长的一段距离。为了能够克服内心的贪婪和恐惧,在高峰和低谷时做出正确的决策并实施,还要有一套成熟的投资操作方法,做到知行合一。

在将逆向而行的想法落地实施的时候,难免会产生纠结、犹豫。为此投资者可以采用很多淡化择时策略或者方法,避免资产价格波动的影响,聚焦于投资本身,比如严守估值约束、定投、组合投资等。

严格遵守估值约束,做到“高不买、低不卖”。操作中对估值区间进行较为严格的界定,在低估值、合理估值的区间内积极参与,不要轻易割肉离场,以免倒在黎明前。一旦估值进入虚高区间,就及时做好撤退的准备,不贪图最后的一个铜板。

采用合适的建仓方式。作为普通投资者,难以判断入市时间,因此不建议采用全仓进出的方式,可以考虑采用分批或者定投的方式,抹平价格的高峰和低谷,降低整体风险。即使不幸让有些份额买在了高位,因为占总资产的比例有限,后续的回调对整体组合收益影响有限。遇到股市低谷,拥有大量后续资金,就会降低对调整的恐惧心理,按部就班的收集便宜的筹码,做时间的朋友,直到价值兑现。

采用大类资产配置策略,进行组合投资。各种资产的高峰期和低谷期并不一样,因此可以通过多种资产的组合投资,来实现风险的相互对冲,降低单一资产波动对情绪的影响。比如采用“债打底、股增强”的固收+,在中长期走势较为稳健,投资体验也比较好。

长期来看,以公募基金为代表的专业投资者通过系统研究以及科学决策,可以为客户带来长期可观的收益回报。然而在实际投资过程中,投资者趋利避害的人性导致频繁买卖、追涨杀跌等投资行为,大幅降低了实际收益。

想要在资本市场有所斩获,必须坚持“莫在高峰时慕名而来,莫在低谷时拂袖而去”。在具体的交易操作、组合管理上做到“顺大势、逆人性”,不因短期的利害影响中长期的投资布局。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。