(原标题:关注的一些红利价值类指数和ETF年度数据统计)

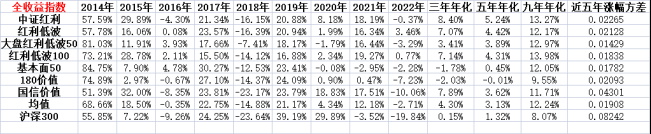

今天把关注的一些红利价值类价格指数和全收益指数年度涨幅以及跟踪的ETF年度超额收益做一个汇总,数据只统计14年以来的,算穿越两轮牛熊了,有一定的参考价值。

先看价格指数年度涨幅:

再看全收益指数年度涨幅:

几个结论与感想:

1、中证红利是一只被低估了的好指数,只用最简单的股息率加权就取得了最好效果,在关注的几只红利价值指数中近三年、近五年、近九年收益率几乎都是最好的,无论是在红利里加上了低波动因子、还是价值因子、或是基本面因子、抑或是ROE因子,都比不上原生的股息率因子,纯粹的股息率尽享纯粹的收益;

2、红利价值类指数波动性更低,持有体验感更好,这里我简单地用近五年涨幅的方差来衡量波动性,可以看到红利价值类指数方差远小于沪深300指数,不过有两点值得注意下,一是国信价值,他是小盘风格的价值指数,波动要显著高于其他红利价值类指数,二是采用了低波动因子的指数波动率也显著低于其他红利价值类指数;

3、红利价值类策略在过去稳稳跑赢了沪深300指数,价值红利类指数的全收益平均值在过去九年中有六年跑赢了沪深300,九年平均年化跑赢4.17%,就连最烂的180价值都跑赢了1.48%,长期持有红利价值类指数可以提供超过市场均值的回报;

4、红利价值指数存在中短期跑不赢市场平均的现象,2019年、2020年红利价值类指数普遍巨幅跑输了沪深300,以表现最好的中证红利为例,全收益指数19年跑输了18.31%、20年跑输了21.71%,持有红利价值类指数需要有足够的耐心;

5、基本面50和180价值两只代表大盘价值的价格指数已经连跌三年,今年会不会否极泰来?相对其他红利价值类指数是否会提供更多的超额收益?我认为是有可能的,这两只指数值得更多的关注。

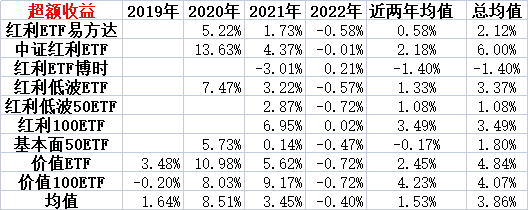

以下是跟踪ETF超额收益的数据汇总,为方便计算,这里的超额收益等于ETF实际涨幅减去对应全收益指数涨幅且简单的把超额收益认定为打新收益:

几个结论与感想:

1、20年、21年是打新的黄金时期,这两年同时也是近些年行情较好的时期,在行情好的时候,小规模的ETF基金能提供大幅的超额收益;

2、打新收益是不稳定的,在22年市场不好的时候打新收益也随之巨降;

3、规模膨胀会减少打新收益,同样是跟踪中证红利,规模更小的招商大幅跑赢了规模更大的易方达;

4、价值100ETF、价值ETF、红利100ETF、红利低波ETF过去打新收益表现优秀,将来市场回暖大概率还能提供不错的打新收益,红利ETF博时规模稳定后大概率也可以;

5、依靠红利价值类指数的收益加上对应ETF的打新收益,长期分散持有小规模的红利价值类打新ETF大概率还能继续跑赢市场且在享受更低波动率的基础上获得不错的收益。

几个补充说明:

1、红利价值指数多如牛毛,这里只统计了个人关注的几只红利价值指数,结论存在以偏概全的可能;

2、过去的收益率不代表未来,数据仅供参考;

3、简单的把打超额收益认定为打新收益是不准确的,实际上超额收益不仅只有打新收益能提供,打新收益的推算也忽略了基金整体的运营费用。$红利指数(SH000015)$ $中证红利(SH000922)$ $中证红利ETF(SH515080)$