(原标题:基金经理也割肉了)

$金牛主动精选(TIAA026049)$ $金牛指数精选(TIAA026047)$

今天股市有点复杂。

外资跑步进场80亿,消费还是崩了。

这是一个格外反常的信号。外资最爱的就是消费。只要入场,肯定会充值一波消费。

而且茅台现在只有1700多,已跌回去年12月的价格,并不算贵。外资没有理由不冲。

而从沪股通统计数据看,确实也是如此,茅台净买入量第一。

在外资大幅流入的前提下,消费一般都能涨。结果,消费包括白酒今天依然跌了。

这时候只有一种解释,内资在拼命割消费,而且割的速度要远超过外资买的速度。

还有一个现象。今天指数普涨,但公募最爱的消费、医药和新能源都是跌的。

这愈发证实资金,特别是机构资金在大面积调仓换股。信创、chatGPT和中特估在疯狂吸血消费、医药和新能源。

毕竟,不调仓也不行了。公募基金业绩下滑太严重了。

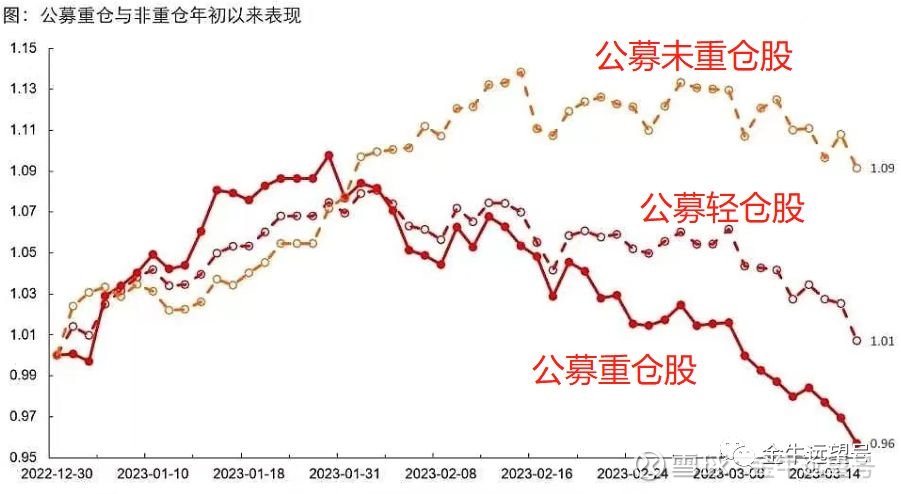

下图分别是今年以来公募重仓股、轻仓股和未重仓股的走势。

基金重仓股里有不少新能源公司,今年跌得非常惨,已是负收益率。

所以,如果一个基金经理日常跟着大家伙买买新能源消费和医药,那么短短两个月内就会被甩下13%的收益率。业绩压力会非常大。

事实上,这两天盛传某明星基金经理(连续两年公募冠军,荣升公司副总)因为重仓新能源,快要离职了

我看了下他的持仓,确实是太虎了。他从2020年下半年起加仓新能源(电气设备)和汽车。

2020年年中,新能源持仓只有11%。但到了2022年,新能源持仓已高达42%,还有12%的汽车股。

就这么个加仓法,业绩确实加到崩盘了。

他过去3年的超额收益已沦为负数,收益还不如沪深300指数。

换言之,他第一年的超额收益巨猛,直接拿到了当年冠军。但在第二三年,全被吃掉了。

就夸张到这个程度。

新能源我之前念叨过很多次,也讲得很明白了,可以定投,但短期难涨(或者说难有超额收益)。现在都应验了。

你一定要问,新能什么时候能涨。我如果不回答,你就要编个小草人扎我。那我觉得也是可以从抱团瓦解的角度分析下

上一次抱团瓦解的行业是哪两个呢?

消费和医药啊。2021年,这两个行业的抱团逐步瓦解。消费和医药基金经理从神坛跌进粪坑。

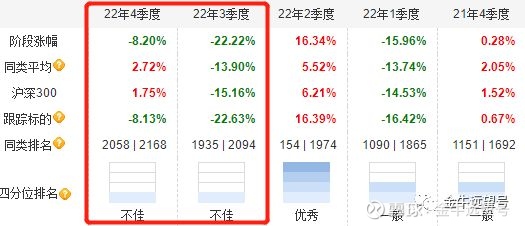

先看消费。消费是2021年春节后瓦解的。以某消费指数基为例,其各季度的涨跌幅如下图。

由图可知,2021年一二三季度,该基连续3个季度明显跑输市场。后面才逐步企稳,跟上市场整体。

也就是说,消费的抱团瓦解大约用了3个季度。

再看下医药。医药的抱团瓦解比消费要晚一些,是从2021年下半年开始的。下图是某医药指数基各季度的涨跌幅。

医药抱团瓦解用时更长一些,差不多用了5个季度。

简单总结,强势板块的抱团瓦解,大约要用3~5个季度。

这个结论是很合理的。

大部分行业的一个完整产业周期(包括上行+下行)也就3~5年。

作为一个强势行业,在下行周期用3~5个季度去消化估值泡沫和盈利利空,是很正常的一件事。

最后来看新能源。

下图是新能源和中证800各自的走势。

可以发现,新能源的抱团瓦解和股价崩盘,出现在2022年下半年。

来看下某新能源指数基各季度涨跌幅。

2022年3季度起,新能源基金全面弱后于市场整体。新能源里的抱团出现瓦解。

按照3~5个季度来计算,那么新能源大概率会在今年内完成抱团瓦解。

如果快一些,可能4月份完成瓦解,开始跟上市场走势。如果慢一些,要到今年10月份。

当然,我这里主要分析的是市场资金间的博弈,而非新能源产业周期。有可能新能源产业周期的反转要等到明年,但今年年底股价就提前反转了。

。。。。。。

最后顺便解答个问题。有些读者说他买的医药基压根没反转,一直在跌。

但其实吧,医药行业去年3季度就见底了。

从去年底部至今,医药指数上涨了16%,涨幅并不小。有些人之所以没咋赚,是因为他买了医疗。而医疗的表现就要差很多,只反弹了9%。

虽然只差一个字,但医疗就是医疗,不是医药。医疗只是医药的一个细分板块。

你不能用医疗的走势去定义医药,就如同你不能用医药的走势去定义A股。

实际上,我们年前的文章《》就已经点出了市场上比较好的几只医药基,也都在我们定投的四足鼎立组合里。

组合里的几只医药基从去年10月至今的涨幅分别为:34%、24%、20%、17%。涨幅都不小,而且都要强于医药行业指数。

总之,医药这个行业抓住底部很重要,选好基也很重要。

报下格值2.09。明天周末,简单聊到这,不写复杂了。大家还有啥问题,欢迎评论区交流。