(原标题:复盘三六零投资历程)

近期AI概念股表现非常强劲,4月3日三六零股价再度涨停,我在18.26的价格把最后一批仓位也卖掉了,前后历时2年时间,从亏损最多接近50%,再到盈利30%左右卖出,整个经历我觉得值得复盘一下。

互联网是一个风云变幻的行业,如今谈到国内的互联网巨头,大家立马想到是腾讯、阿里,然而很多年前还有好几个与其齐名的巨头,只不过后来掉队了。

其中两个就是百度和360,一个是PC时代的搜索霸主,一个是PC时代的杀毒之王,然而它们两家都在移动互联网的浪潮中没落了。

然而谁又能想到若干年后的2023年,这两个错过了移动互联网船票的公司却凭借着PC时代积累的大数据优势成了近期最火的ChatGPT人工智能概念股。

我开始关注到360公司是在2021年初,360公司自2018年从美股回归A股后,经历了360手机业务开发失败、PC互联网广告业务下滑、合伙人另立门户等一系列利空打击后,股价连续下跌三年,股价从最高位跌去近80%!

而2019年360公司开始转型进入政企安全市场,并且在2020年取得了较大进展。我的第一感觉就是这种情形比较符合我关注的困境反类转的投资机会,于是当时进行了深入分析,做出如下判断:

1、 随着360公司的PC广告业务江河日下,公司的核心投资逻辑在于随着现金牛广告业务的不断下滑,政企安全服务能否转型成功,及时顶上来。

2、 随着国际网络安全局势日趋紧张,勒索攻击等新型网络攻击事件层出不群,我国在政策法规、数字经济转型、威胁态势等多方需求驱动下,政企网络安全市场规模持续快速发展,市场发展潜力和发展空间十分巨大。

3、 而360公司由于2019年才步入政企网络安全市场,当年实现4.73亿元营收,而2020年底公司累计中标金额超过10亿元,发展迅猛。对于千亿规模的市场,10%的市占率也有100亿元的营收,对于360的安全服务业务来讲,意味着10倍的增长空间,发展潜力大。

4、 而360拥有庞大的用户规模优势、全网安全大数据优势以及被称作“东半球最强的白帽子军团”的全球顶级的技术团队,在安全行业内核心竞争优势明显,政企安全业务成功的概率很大。

5、 公司创始人周鸿祎是一个颇具话题性的企业家,被业界称为“红衣主教”。他创造性地推出“免费安全”战略,彻底颠覆了传统互联网安全行业模式,成为互联网安全领域的新霸主。还是一位非常有创新意识和战斗力的掌门人。

6、 360这几年经历了杀业绩和杀估值的双杀,负面逻辑已经充分展开,筑底时间和幅度都很长,3年间股价从最高位跌去近80%!一旦政企安全业务转型成功,困境反转,将带来业绩和估值的戴维斯双击。

7、 估值方面,由于刚开始研究,对360的认知还比较浅,在盈利预测方面使用了当时各大券商的Wind一致预期,当时预计2021和2022年的净利润是36.9亿和42.3亿,而实际结果是6.08亿和-24.8亿。简直是天上地下一般,也为后来的巨大亏损埋下了祸根。

我也乐观的给于了30PE的估值,评估的2022年合理估值是1290亿元,实际上2022年360市值最低时到达过500多亿。而2023年4月4日市值戏剧性的到了1434亿。

由于360我定义为一只困境反转股,确定性不足,但赔率较高,结合我对其商业模式,核心竞争优势以及盈利能力的综合判断,我在仓位上限上设置为8%,具体操作策略为左侧越跌越买,分段低吸。

于是我在2021年3月中旬于13.88元的价格建立了观察仓,虽然买入后股价仍然一路下跌,但是通过后续持续的研究和对2020年报和2021年半年报的分析,我发现尽管360的广告业务下滑严重,但是政企安全业务进展顺利。

于是我也开始了一年多时间的持续买入之旅,在股价持续下跌中不断买买买,从13元,12元,11元,10元,最低买到了8元。

2022年一季度深圳、上海、吉林等多地疫情再次来袭,多地进行静止管理,经济形势非常严峻。360公司的广告业务遭受重创,4月份发布的2021年报和2022年一季报都不及预期。

这期间国内股市开启新一轮的大幅下跌,360公司股价在维持了一年左右的横盘整理后继续下跌,我在8.1元最后一次买入买满了8%的配额后暂停了买入。

而股价则继续下跌,最低跌到6.3元后才开始触底反弹,相较我第一笔买入的价格已经腰斩,期间只是呆坐。

等到2022年8月发布了2022年中报,现金牛广告业务下滑之快超出预期,而政企安全的增长出现放缓(有部分是疫情原因),同时以哪吒汽车为代表的一系列投资项目出现巨额亏损。

与此同时,腾讯公司的股价也是连续大幅下挫,价格已经跌破300元,通过相互比较,我觉得当时的腾讯确定性更强,性价比更高。

所以在2022年8月和9月以8.1元的均价割肉卖出了60%左右仓位的360股票,换成了小企鹅,买入成本在9.5左右,亏损15%。

而卖出后360的三季报不及预期,股价一直跌到6.3元后才真正见底,而腾讯股价在换股后也继续大幅下挫,但是到2022年10月底跌破200元大关后,在短短2个多月时间里出现了一波翻倍的行情。站在当时的视角看这次割肉换股是次不错的操作。

进入2023年2月份以后,随着ChatGPT在全球市场的火爆,AI概念迅速升温。最开始市场的共识是像谷歌,百度这样的传统搜索引擎市场可能会被颠覆。

而后续微软将ChatGPT集成进自家的搜索引擎Bing,百度随后宣布将发布自己的新一代智能AI“文心一言”,这让市场看到传统搜索引擎由于有着巨大的数据优势,有可能在未来的竞争中具备先天优势。

而考虑到国外产品要进入国内市场面临着严格的政府审核,而国内搜索老大百度在香港上市,在国内上市的就只有搜索排名第二的360,并且360的AI技术实力在国内也属于准一线水平,特别是数字安全方面AI也有着巨大的应用前景。

于是乎2022年2月初,360作为国内纯正的AI概念股,股价开始大幅拉升,短短两个月时间,股价从最低点6.3元向上翻了2倍有余,截止4月4日收盘价格20.08,市值1435亿。

而随着市场AI+的行情继续发酵, 受益于AI的游戏行业、安防行业和半导体行业也进入了机构和游资的扫货范围,现在市场看的是AI%含量,凡是和AI能搭上点边的就能涨。

这又让我想起了2020年的创新药行情,2021年的新能源、半导体和元宇宙行情,都有着相似的宏大叙事的主题。这些主题的一个相同特征就是市场给出的令人心血澎湃的买入逻辑和对企业中短期业绩的推动方面隔着一个太平洋那么宽。

360公司是否能够困境反转,实现二次增长,核心逻辑还是看政企安全业务能否实现突破。比较理想的情况是广告和游戏业务作为现金奶牛,未来几年业绩止跌企稳或者小幅下滑,但能继续提供血液供政企安全业务发展,实现主营收入的逐步转变。

而类似ChatGPT这样的AI产品短期还处于巨大的资金投入期,如果花很大精力去搞,势必又要陷入多线作战的局面,并且胜算也不大。

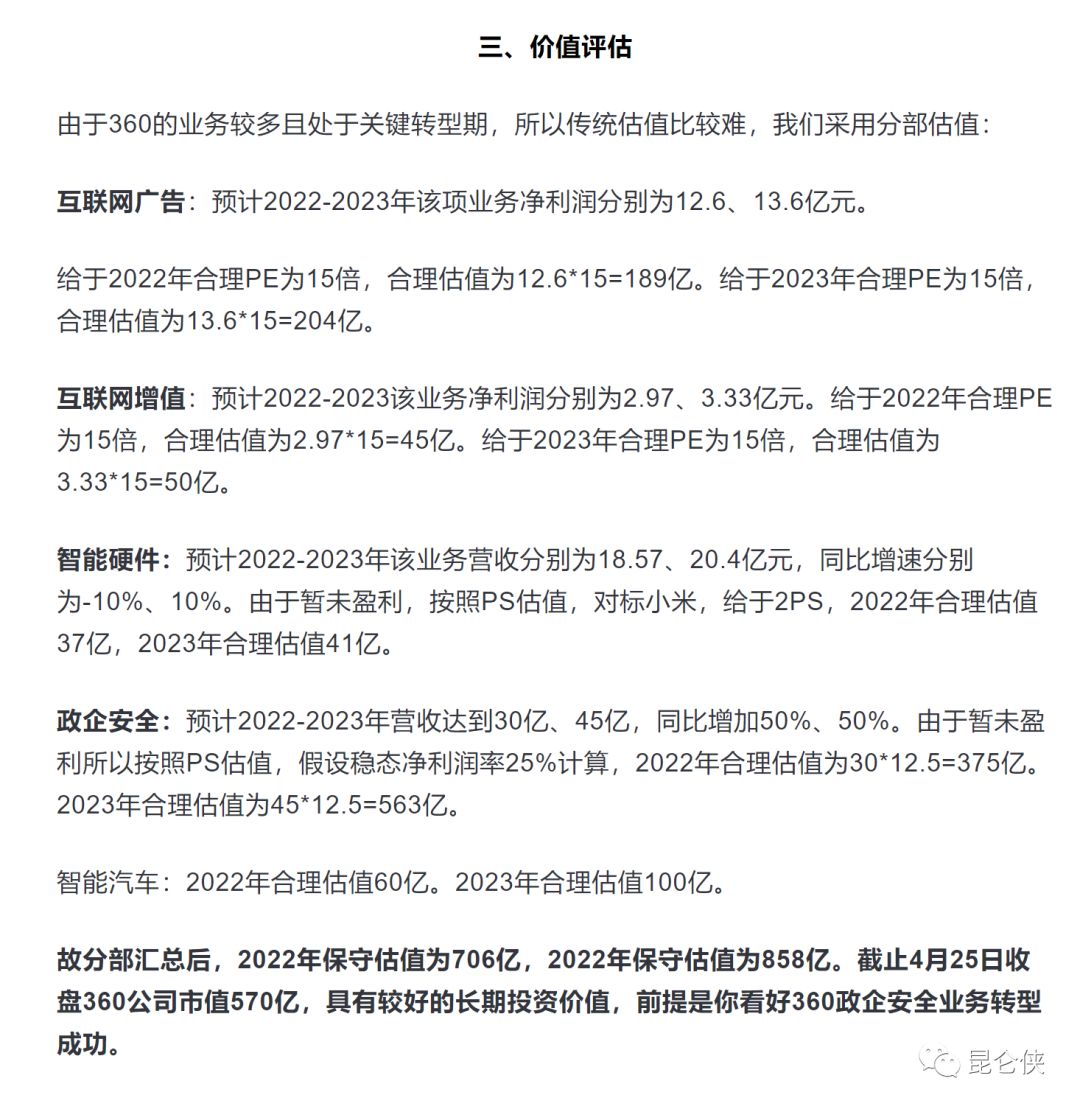

估值方面,我在去年4月份《360公司2021年报深度解析-变革之路多险阻》一文中做过分部估值,2023年保守估值858亿,800-1000亿是合理估值范围。

由于2022年全年净利润预计亏损,2023年一季报还没有出,假如以最近5年里净利润最高的35亿元作为2023年净利润预估值,这已经是非常乐观的情况了,继续给予30倍PE,那么合理估值上限也就是1050亿左右。

我在18.26的价格,也就是1300亿的价格,比合理估值上限高30%左右,把最后一批仓位也卖掉了,前后历时2年时间,从亏损最多接近50%,再到盈利30%左右卖出。

当然市场先生才不会理会我,在我卖出后,两天又继续大涨近15%,市值在4月4日盘中最高时来到了1490亿。未来说不定还会继续大涨,但这已经不是我认知范围内的钱了。

1、 360这笔投资经过2年时间盈利30%,年化15%,收益率还可以。但问题在于剧情发展并没有按照我事先写好的剧本来,这波AI行情完全不在我的预料之中,目前看起来更像是运气好的缘故。

如果硬要找找理由的话,就是价格跌得多了,估值便宜了,便会借故上涨,至于是什么故,则是千奇百怪,既然市场先生强行塞钱,我也就笑纳了。

2、 360这笔投资我定义为困境反转,并且是进入一个短期无法盈利的新领域,导致营收和利润预测出现了巨大的误判。是巴菲特说的七尺高的栏的投资类型,以后尽量不去挑战这种高难度动作。

3、 这次操作我比较满意的是事先的根据确定性确定了8%的仓位上限,这也决定了我这边投资哪怕在极端情况下归零也不会对整体业绩造成非常大的影响。并且在实际操作中我也严格遵守了投资纪律,没有超额配置仓位。

4、 价值回归需要耐心,短则1年,长则3-5年都有可能。估值低并不代表股价就不会跌,地板价之下还有地下室,不要低估了市场先生短期的疯狂程度,估值时尽量要保守一些。

【阅读提示】本文内容仅作为个人投资及研究之用途,不作为任何投资建议或暗示,据此买卖,风险自负。

------------------------------

如果觉得文章不错,请点个赞/ 转发,这是推动下一篇文章诞生的重要动力。

@今日话题 $三六零(SH601360)$ $腾讯控股(00700)$