(原标题:招商轮船年报点评:基于理性的假设)

本来也不太想写,看的跌的多了,还是写写吧。

招商轮船2022年实现营收297亿,同比增长22%;净利润首次突破50亿,再创历史新高。

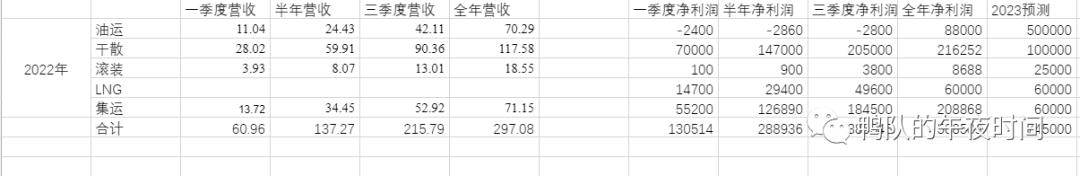

具体2022年的各季度数据我做成了表格:

之前写过的东西,这次就不写了,大家自行翻看以前的文章,下面我们分业务进行分析。

招商轮船业务分析

一、油轮运输

招商轮船的油轮船队由52艘vlcc和5艘afra组成,目前vlcc租入1艘,afra在手订单3艘。在船龄方面,vlcc整体船龄7.7岁非常年轻,afra是14.2岁相对偏老。

合计1633.95万载重吨。

可以看到招商轮船油运业务在前三个季度分别实现-2400万 -460万 0的净利润并在四季度获得9.1亿净利润。

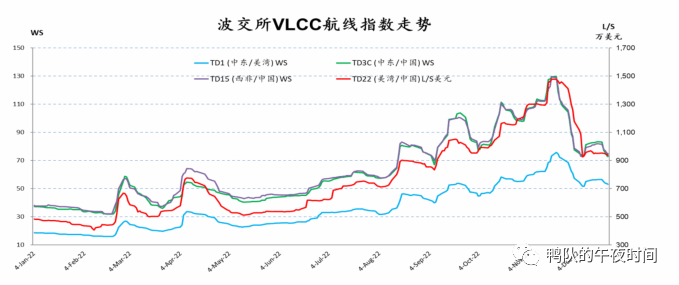

以波交所的数据为例,vlcc在上半年还是负运价水平,到8月才开始飙升,四季度旺季影响升至10万运费大关。

招商轮船在8-11月现货市场中平均TCE达68800美元,基本上是全面跑赢指数的。

之前我算过轮船vlcc每涨1万TCE,能贡献年净利润13亿,如果我们按照均价7.6万,成本2.8万来算,Q4净利润应该是15.6亿,实际是9.1亿,主要问题在于期租锁定。

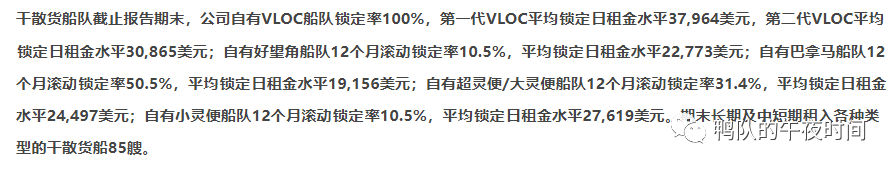

我们梳理一下21年年报、22年中报和22年年报可以发现,轮船vlcc的期租水平是不断变化的。

21年年报:

2022年VLCC船队已经锁定的营运天(含期租和程租等)占比约37.0%,锁定的平均日租金约19,453美元;AFRAMAX船队已经锁定的营运天(含期租和程租等)占比约55.5%,锁定的平均日租金约17,211美元。

22年中报:

截至报告期末,油轮船队(自有VLCC及aframax油轮)2022年下半年运营天锁定率约为57%,锁定TCE約为21300美元/天;

22年年报:

油轮船队 截止报告期末,2023 年 VLCC 船队已经锁定的营运天(含期租和程租等)占比约19.3%,锁定的平均日租金约 42,700 美元;AFRAMAX 船队已经锁定的营运天(含期租和程租等)占比约 59.0%,锁定的平均日租金约 28,400 美元。

对比可以发现在22年中报的时候还有57%运营天以21300美元锁定了,这部分其实没有贡献利润,只有现货市场贡献了利润,那么站在现在时间点上来看,锁定期租比例只有19.3%,而且锁定租金是42700美元。

这说明了三个点:

1、船东相对看好后市,所以把船队尽可能的调入现货市场运输。

2、在23年一季度轮船的油运还可以较大幅度的释放利润,即使23Q1和22Q4的均价差不多的情况。

3、轮船vlcc的运营还是很强的,期租和现货市场都能做到超越市场平均水平。

这点我们可以一季报验证,基于以上数据我给轮船油运今年净利润预期是50亿以上。当然油运市场波动很大,如果有特殊事件或者变动,我再调整吧。

二、干散货运输

22年招商轮船干散货运输呈现前高后低的走势,Q1-Q4分别是7亿、7.7亿、5.8亿和1.1亿。

轮船的干散货船队弹性来源于两部分:自有船队(除vloc)、租赁船队。

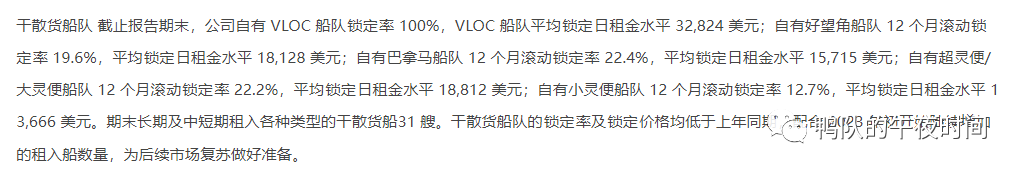

自有船队:一直保持102艘,21年底的期租锁定率平均30%左右。

22年底的期租锁定率平均20%左右。

租赁船队:21年底租赁船队85艘502万载重吨、22年中58艘338万载重吨、22年底42艘201万载重吨。

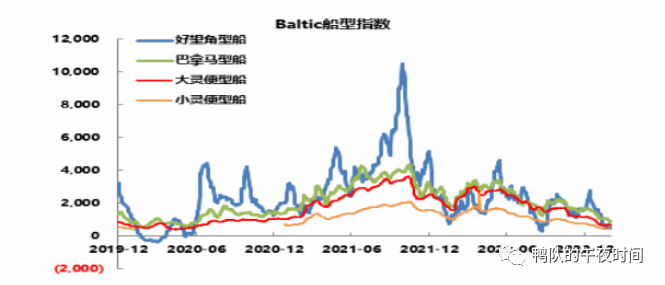

我们再对比干散货指数的走势:

基本可以看出来,在相对底部区域会慢慢增加现货比例和租船比例,之后一边涨一边签期租还现货,所以轮船干散货业绩对比指数有一定的滞后性。

2022年BDI均值1934点相比21年下滑了34%,轮船22年TCE做到了23674美金比21年还增加了6%,由于船队成本以及租船变动净利润比21年还是少了3个亿。

我觉得23年干散的看点有两个:

1、市场对于今年干散预期普遍偏低,bdi从500多点反弹到800-1000点的时候就开始看空,之后一口气涨到了1600点。

2、轮船22年末租船比例较低,年报也写了23年初开始增加租入船数量,为市场上涨做准备,所以今年是一个弹性向上释放的年份。

去年Q4的bdi均值1500,今年Q1是1000,轮船应该Q1干散货没什么利润保本状态,所以今年我给干散货利润预期是10个亿。呈现先抑后扬的走势。

三、集运

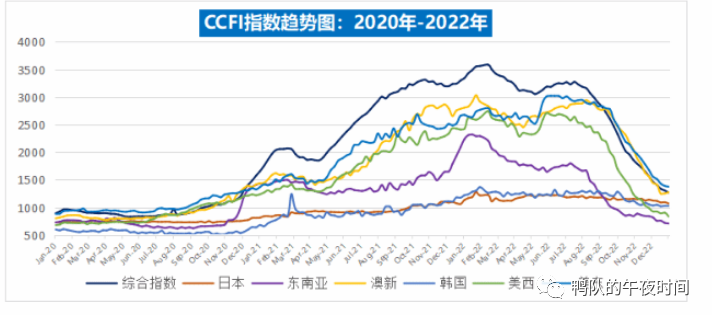

招商轮船集运线路集中在东北亚、日本、台湾等支线航线,运价呈现整体波动下,22年先扬后抑的走势。Q1-Q4分别实现净利润5.5亿、7.2亿、5.8亿和2.4亿。

目前船队合计27艘,52万载重吨,平均船龄12、16.8岁相对较高,今年会有4艘新船下水,应该会进行船队迭代。

年底还对中外运集运4艘租赁的集装箱船进行了减值,在收购前其实对中外运也进行了充分减值才注入上市公司。

受益于RCEP以及招商轮船供应链体系,22年供应链业务承运了22万TEU,同比增加44%,成为集运业务的增长点。

23年集运市场处于景气度低点,所以我只给了6亿净利润的预期。

四、滚装

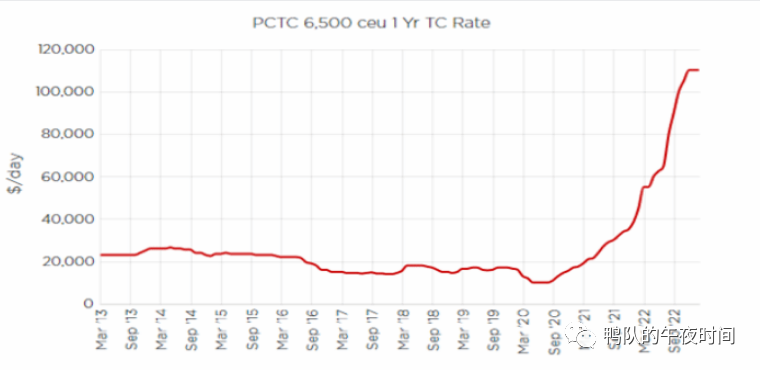

招商轮船滚装业务之前是有外贸经验,但是实际开始自营走外贸也是从Q4开始的,所以Q1-Q4分别实现100万、800万、2900万和4900万净利润,逐步递增。

在报告期内自营运量13.69万立方,并开辟了波斯湾、红海和泰国的自营航线,所以外贸这块等于是之前做货代现在变自营。

中国汽车出口是个趋势,外贸滚装也是景气度非常高,除了Q4的3艘外,还有2艘正在加速升级,23年可以实现5艘以上的外贸滚装运力。

之前轮船的滚装没什么弹性,19年2600万利润、20年5800万、21年6000万。现在走外贸了是可以提高滚装业绩预期的。

我给23年滚装业务净利润预期是2.5亿。

五、LNG业务

目前轮船的LNG业务没有什么弹性都是固定合同,每年6、7个亿的固定利润。但是新造船和新合同比较多。

目前招商轮船一共21艘LNG船,是和中远海能联营的各占50%。还有5艘只占25.5%的亚马尔冰级LNG船。在建订单有23艘,其中16艘是自有的,7艘是合营CLNG下的。这些船下水之后,轮船的LNG船队规模能增加1倍多,所以自2025年之后,在LNG这块业务的净利润应该在15亿往上。有几艘现货市场的船,所以业绩也会开始有波动。

但是这些都是未来业绩中枢上升的核心点,23年依旧维持6.5亿的净利润预期。

综上是我对招商轮船2022年业务的分析,2023年的预期是油运50亿、干散10亿、滚装2.5亿、集运6亿、LNG6.5亿,合计75亿净利润目标。

六、比较有意思的点

1、公司的2023年经营计划

年报披露中2023年经营目标为营业收入不低于297亿,营业成本222亿左右。

我们可以对于之前两年的经营计划。

2021年计划:营业收入188亿,营业成本147亿。

2021年实际:营业收入244亿,营业成本198亿,净利润36亿。

2022年计划:营业收入256亿,营业成本204亿。

2022年实际:营业收入297亿,营业成本232亿,净利润50亿。

相对来说就是公司拍了一个底线目标,过去几年几乎都是超额完成,我猜公司应该还有一个高线目标。

2、公司未来三年资本开支

在2021年的年报中,未来三年资本开支是144.8亿,22-24年分别是33亿、54.9亿和56.9亿,现在看肯定是超了

2022年年报未来三年资本开支是220亿,大幅提升了,可能还是要聚焦于LNG船建造、滚装船建造以及其他船型的替代。

七、其他

分红我感觉是低于预期的,之前我说依靠5年分红,把成本分到1块多,看来是过于乐观了。这次分红依旧是卡着30%的线来分的,没有任何提升。

我翻看了一下公司2014年底制定了15-17年3年股东回报计划,2019年制定了19-21年3年股东回报计划,之后就没了。不知道是不是不想走这种形式主义了。

从资本开支可以看到公司还是会继续加大开支,所以分红上不太会大幅提高。

现在美联储的利率提高到5%了,国外船东融资造船的压力很大,现在造船价格也非常高,所以造船还是非常克制的。除了综合性船东依靠集运、干散的牛市积累了现金外,其他海外船东去年刚缓过来,上市公司可以用股权融资,但是额度也有限。

越是这种末日论,船东越是谨慎,像轮船这种52艘7岁多的vlcc船东,也没什么太大动力去造vlcc了,能完成国油国运的任务即可。所以未来很长一段时间能大幅度造血的还是vlcc,像滚装、lng还是处于吸血阶段,依靠自身利润快速扩张不太现实。

日常看到很多分析其实都是基于所谓的理性人假设,就是假设船东在从事经济活动中都是利己的,通过最小的代价去获取最大的利益。

但是实际上,市场信息并不对称,分析也会出现偏差,“理性”只是一个概念。船东最理想的情况就是成本最低的情况下,实现最高运价,从而获利最大化。但是纵观几十上百年的航运业,潮起潮落,无数企业辉煌,但是最终衰落。从来没有达到一个真正的理性平衡。一旦有超额利润出现,还是会有船东做出一些不理性的行为,或是通过船舶大型化来降低成本,或者通过规模形成更强的经济效应,而引入其他因素下,就会造成新一轮的企业更替。我觉得这不是一家公司、一个分析师或者一个专家能决定的,这是社会发展的运行规律。

股价涨跌是一方面,自己不断学习进化也是另外一方面,总要有提升的地方。

$招商轮船(SH601872)$ @今日话题