(原标题:霍顿房屋,对中国地产股的启示)

前面发了一篇文章——《房地产复苏,这次不一样》,评论里有一些不同意见。发文章上来,就是希望听到各种评判的,都一致的思路,也就没必要费那么多精力来写了。

对于有些常识性的东西,我没兴趣做太多争论,但关于文中所举的美国最大房企霍顿房屋的案例,还是补充一些资料吧,评论里有些阐述偏差太大,别给大家带来不必要的误解。

文中说过了,美国一年新房销售在60万套-70万套左右,霍顿房屋作为美国最大的房企,预计今年的住宅完工量可以做到77000-80000套,市场份额超过10%了,相比之下国内的龙头房企还不到4%,在市占率上还有很大的空间。

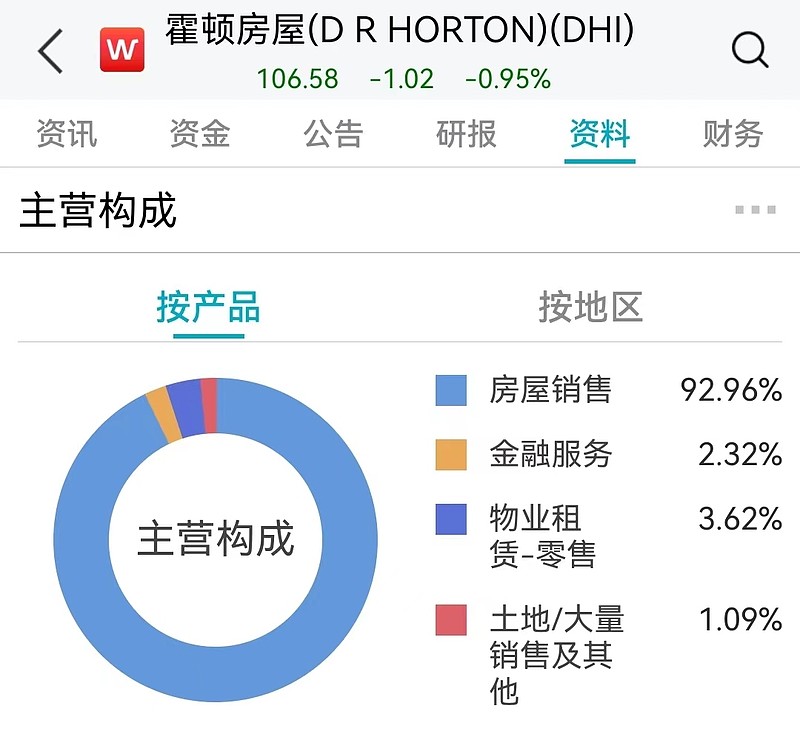

霍顿房屋的主营构成是以住宅建筑为主,由于两国的土地制度不同,建筑形态也相差较大,有一些业务内涵是不一样的。譬如美国的土地可以单独出让,个人可以从房企那里单独买一块地,后期再转让出去,这样的情况中国是没有的。

中国的土地都属于公有,而美国土地主要是私有化的,还可以做土地期权,和我们的招牌挂制度运作机制完全不同。美国的地块也普遍较小,单个项目有些就几十套房子,和中国动辄数千套甚至数万套的开发规模,也是相差悬殊。

霍顿房屋的开发周期很短,很多都是当年建造当年售出,没有预收款,没有合同负债,这样其资产负债表和国内房企也基本没有可比性,这是两国土地制度决定的,不存在优劣,只有国情差异。

还有一些金融方面的业务,在国内也是不允许房企来做的,但这在霍顿房屋营收中的占比也不大,不改变企业定性。

从霍顿房屋的股价走势上也能看出,2007年那轮次贷危机中,该公司也是损失惨重,一度跌掉了90%的市值,但作为龙头企业,在行业复苏的进程中,也会是受益最大的。

2009年开始,霍顿房屋的股价一路飙升,上涨十几倍,近日还创了历史新高,而同期美国楼市也并没有超越2005年的高点。这对当前的国内地产股,有很强的可比性和参照性。

国内目前仍在正常经营的房企,也在结合市场环境,不断调整自身的业务结构,以提升业务稳定性和弱化杠杆风险。就国内经济发展的增速和楼市自身状况而言,新房空间要比美国大得多,相差十倍空间,完全不是一个级别。

优秀房企的市场份额空间提升和毛利率修复,会是未来几年的核心主题,即便18万亿短期无法再站上,霍顿房屋式的房企也一样可以出现,从经营和股价两个角度来看,这都并不遥远。

附图一张,大家对霍顿房屋的业务结构可以一目了然,这就是一家以开发业务为绝对主导的房企,有直接参考性,不要被错误数据误导了。