(原标题:分享塞斯卡拉曼常用的私有市场估值法)

要想成为一名价值投资者,你必须以低于潜在价值的贴现价格购买证券。因此,对每一项价值投资机会的分析始于对企业价值的评估。——塞斯卡拉曼

塞斯卡拉曼在《安全边际》中提到,虽然存在多种企业价值评估方法,但卡拉曼认为只有3种方法是有用的,为了方便学习,我把PMV拆出来,所以共有四种。

1、净现值法(NPV)

净现值法就是计算一家企业可能产生的未来现金流的贴现值。

2、私有市场价值法(PMV)

私有市场价值法以乘数估值法为基础,即根据老练且谨慎的商人最近购买的类似企业来评估企业的价值。

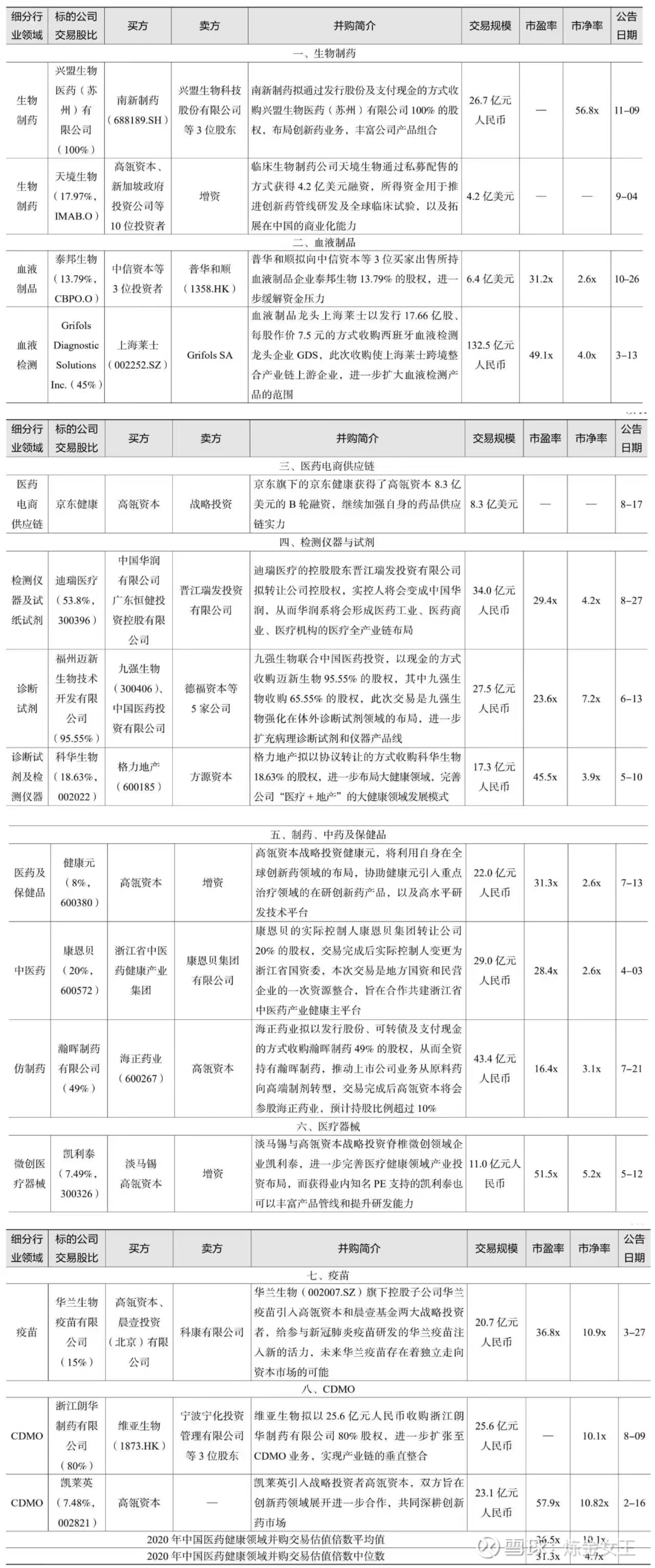

从实操性来看,我们能参考的私有市场价值法更多是“并购交易估值法”,也是今天分享的估值方法。

3、清算价值法(LV)

分析一家将要结束并出售资产的企业的清算价值,而作为清算价值分析法衍生出来的拆卖价值法(Break-up value)考虑的是企业中每项资产的最高估价,不管这家企业仍在经营还是即将结束。

4、股市价值法(SMV)

这种方法通过预测一家企业或者子公司在分拆之后会在股市上以怎样的价格进行交易来评估企业价值。

关于估值,具体详见:女王教你极简公司估值!(7种估值方法更新版)

在戚克栴的《制胜投资》中,戚先生讲授了“并购交易估值法”,类似于卡拉曼的“私有市场价值法“,投资者可以根据可比企业之前达成的交易价格来评估企业的价值。因为买卖双方多是业内专家,我们通过观察行业内公司的买卖,对于理解行业趋势、洞察行业先机有重要意义。

一家体外诊断检测公司,主要研发、生产医疗检测仪器与试剂。2020年经审计的净利润为1亿元。公司创始人为实际控制人,持股比例为40%,其他员工持股25%。另外,一家私募股权基金持股35%。

目前,该私募股权基金因基金到期希望出售其所持该公司35%的股权,与卖方接触探讨的买家包括境内外上市公司、上下游产业投资者、私募股权基金投资者等。请对拟出售股权进行估值。

第一步:获取并购信息

第二步:确定估值倍数

通过并购交易信息,可测算出中国医药领域并购交易的市盈率中位数是31倍,其中,检测仪器与试剂领域的估值区间为24~46,中位数是29倍,平均数是33倍。

在检测领域的三个交易中,有两个与该交易十分相似,即方源资本将所持科华生物18.63%的股权跨界卖给格力地产(市盈率为 45.5倍);以及德福资本等将福州迈新生物95.55%的股权卖给A股上市公司九强生物与中国医药投资(市盈率为23.6倍),这两笔类似的私募股权基金退出交易的平均市盈率约为30倍。

第三步:进行估值测算

选取两笔类似基金退出交易的中位数30倍作为市盈率中值,乘以1亿元净利润,得到企业100%股权估值30亿元,对应35%股权的价值即10.5亿元。

第四步:进行必要调整

如果上下浮动10%作为估值区间,则该股权可比交易法的估值区间为9.5亿~11.6亿元。

私有市场价值法根据过去达成的交易给投资者提供了一些有用的经验法则,以指导他们对企业进行评估。然而,这种评估法并不是没有缺点。在一个行业中,所有的企业都各不相同,但私有市场价值法未能辨别出同一行业中不同企业之间的差别。另外,收购企业时所使用的乘数会不断变化,自最近一次交易完成以来,同类企业的估值可能已经出现了变化。最后,企业的买家并不一定需要支付合理且明智的价格。——塞斯卡拉曼

当我们做估值测算时,如,给医药行业估值时,也可以看看市场上的PE大佬(高瓴资本)对类似公司的并购交易情况,从而给予我们一定的估值参考线。

@流浪行星 @ericwarn丁宁