(原标题:牧原的屠宰业务值多少钱?)

结论:

我们假设未来牧原一亿头的出栏量,8千万头自己屠宰,平均猪肉价格按照过去十年的中枢价格15元/kg计算,牧原屠宰业务净利润=15*1.052*110*0.8*0.034=47.21亿元,给与15倍的PE,,大约708亿元。

正文:

屠宰场生意模式是赚终端和前端养殖的差价,前端出栏价格上涨后终端产品价格上涨有滞后性(公司没法立即调整价格,可能因为要考虑经销商),所以肉猪出栏价持续上涨对单纯的屠宰企业来说是利空,因为其赚的差价降低了。

所以养猪企业想通过做屠宰业务来对冲掉猪价下跌的亏损,而且屠宰业务如果做精做深还可以往猪肉精加工和预制菜方向发展,毛利会更高,综合利润水平就上去了。

之前在《牧原—未来的万亿猪王》这篇文章里草率算过牧原屠宰业务值多少,当时对屠宰行业的认识其实比较少,但是给15倍PE是绝对没问题的,牧原的屠宰业务应该按照养殖的估值来给,因为这两块业务的利润可以互相倒腾,龙大美食和华统股份就是这么干的。

这几天一直在研究牧原的屠宰业务值多少,为此研究了整个屠宰行业。屠宰场最关键的有两点,一是效率,效率决定屠宰的成本,二是销售渠道,销售渠道决定毛利和净利,牧原对屠宰场的布局是完全从零开始,这两点当下牧原都不具备(有稳定猪源的情况下牧原要一半的产能利用率才能扭亏,但龙大和华统产能利用率不到一半就能盈利,这俩之前还没有稳定猪源),牧原的屠宰业务提升还需要很多时间。

当下并不代表未来,我相信在牧原成熟的自动化技术和智能化水平下,效率的问题很快就能得到解决,销售渠道拓展这个要走一步看一步,我打董秘电话问了,他们说这个暂时也不知道以经销为主还是直销为主。所以接下来对牧原的屠宰业务分析是基于它未来能够达到正常销售水平的前提,当然它不会所有猪都自己屠宰,全部自己屠宰并不一定是最优解,与大型屠宰场签订长期供猪协议既能拿到猪贩子的利润,还能加快现金回笼速度。

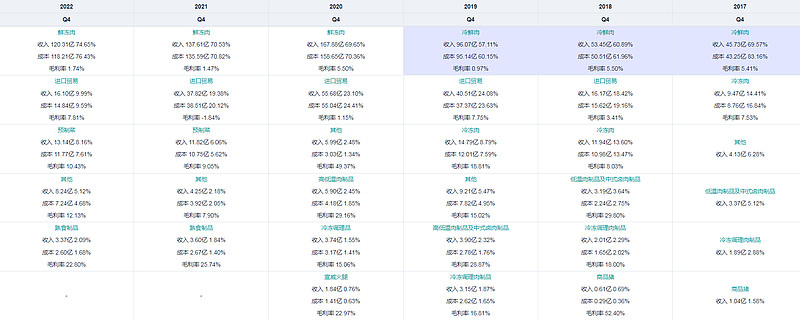

牧原的屠宰出肉未来以冷鲜肉为主,冷鲜肉并不代表毛利会大幅降低,我们拿会计准则没变时的华统和龙大肉食来对比,可以发现15~18年龙大的屠宰毛利是和华统差不多的,甚至略高于华统(龙大是冷鲜肉,华统是热鲜肉)

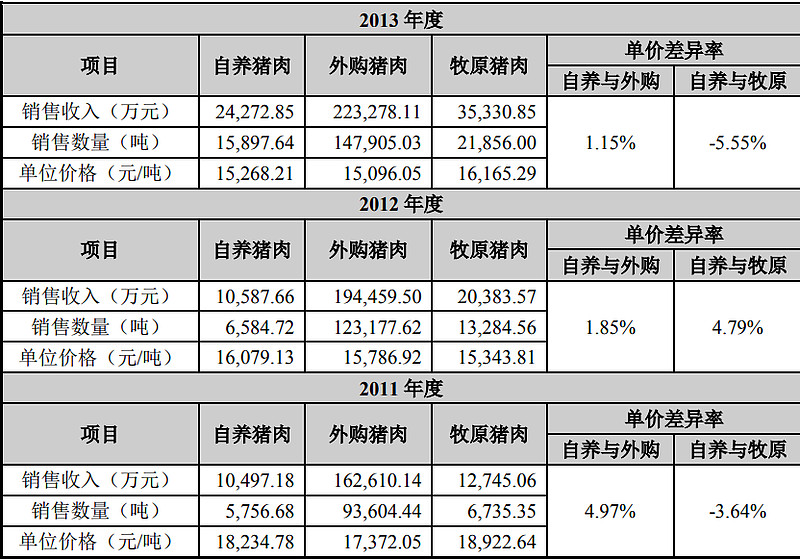

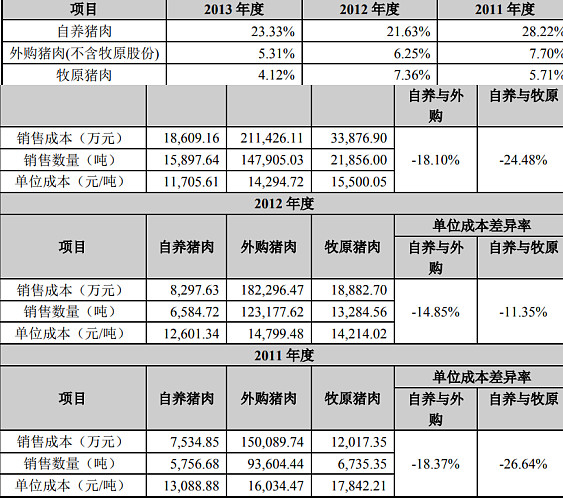

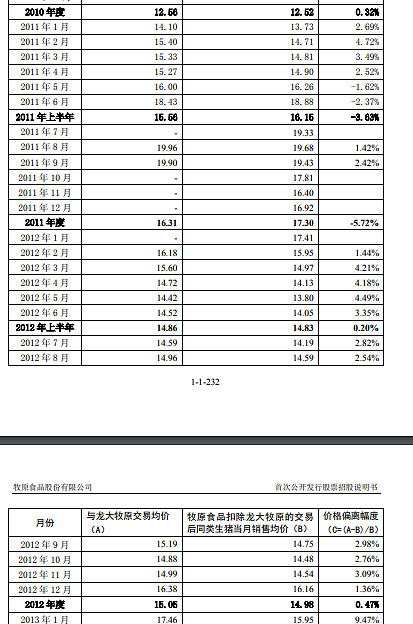

在冷鲜肉市场,猪肉的品质决定猪肉的价格,龙大肉食每年自养自宰的猪肉价格始终比外购的猪肉价格高,而牧原的价格始终比自养的高(12年是因为牧原的产品猪杂类、猪下货类卖的比较多,实际上猪肉价格还是牧原的更高)

但是龙大从牧原那里进猪的价格也很高,比外购的还要高好几个百分点,所以牧原拉来的猪最后卖的毛利最低,牧原的猪通过屠宰粗加工后可以增值0.66~1.08元/kg,按照当年的平均猪价算,大约增值5.2%左右。

并且牧原以前卖给龙大肉食的猪价格与卖给其他客户的猪价格每年差距不到1%,有时甚至比外面卖的更便宜,所以龙大拉牧原的猪赚到的钱和牧原自己建厂宰赚到的钱差不多。所以我觉得用龙大肉食11~13年的平均净利率3.4%来估算牧原的屠宰场利润是合理的,因为他俩的屠宰业务相似部分很多。

我们假设未来牧原一亿头的出栏量,8千万头自己屠宰,平均猪肉价格按照过去十年的中枢价格15元/kg计算,牧原屠宰业务净利润=15*1.052*110*0.8*0.034=47.21亿元,给与15倍的PE,大约708亿元。这个净利润其实是被低估的,因为按照龙大的11~13年的平均净利率来算会忽略掉牧原发展精加工的可能性,据机构估算精加工的毛利是粗加工的两倍以上,而且过去猪肉销售多以白条肉、粗分割肉为主,随着消费升级,消费者对产的需求更加细分化,如有消费者只要排骨而不要肥肉,有消费者只要猪蹄而不需猪脚(比如有些餐饮店是只做卤排骨的,有些只做酱猪蹄,肘子的),精加工的确定性是很高的。

然而,国内屠宰市场多年集中度都没有提升,接下来我们需要解决的一个问题是牧原能否达到8000万头的屠宰量,如果达不到这个屠宰量前面的所有计算都是空谈。

未来屠宰行业的格局演变:

屠宰企业,本质上不是简单的宰猪加工,而是构建了肉类销售渠道,肉类的销售终端十分广泛的、客户是众多且分散(覆盖广度和深度更高,基本上一个县至少一个屠宰厂),销售供货次数频繁,尤其是鲜肉差不多每天供一次货。所以渠道拓展对于屠宰场来说是至关重要的,这也是牧原当下重点在做的事情。

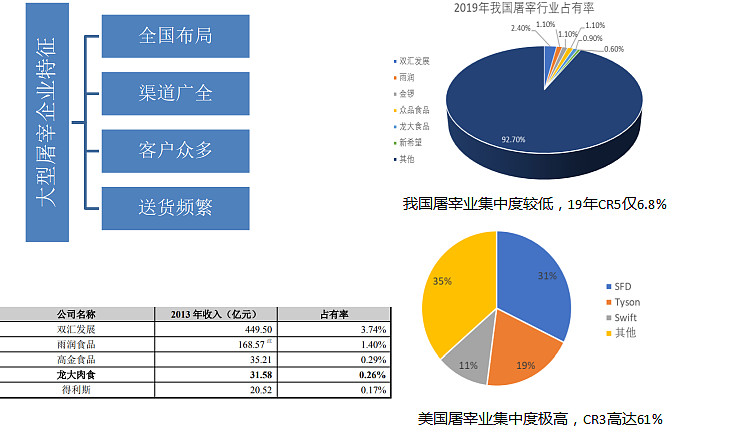

我认为我国屠宰行业有进一步集中的推动因素主要有——1. 政府对屠宰排污和环保的监管趋严 2 .非瘟后禁止活猪跨省调运,消费低部分小屠宰场会就缺少活猪供应倒闭 3 .大养殖企业自建屠宰场挤占地方小屠宰场的份额,导致小屠宰场无法持续稳定供货,最终自愿退出市场 4.下游餐饮连锁化程度逐渐增加,连锁餐饮公司对猪肉品质、供应链稳定性需求更高,小养殖户的生存空间进一步缩小。

我个人觉得第三点,大养殖企业自建屠宰场会对屠宰集中度提高起决定性作用。

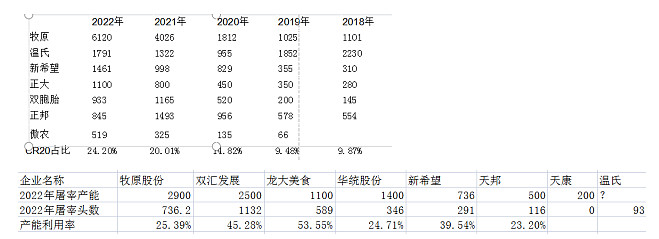

我国屠宰行业集中度从13年到19年就没怎么变,13年CR5就是5.73%,19年CR5也就6.8%。但这并不代表未来也是这么低的集中度。

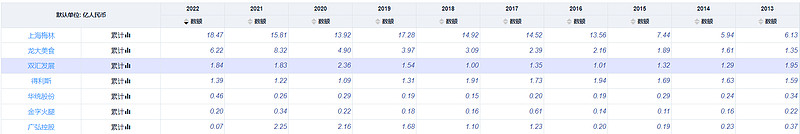

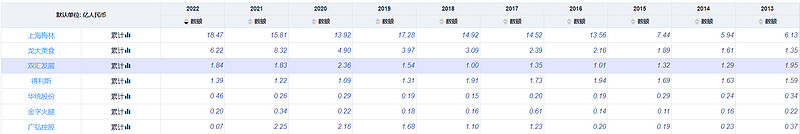

美国屠宰厂规模集中的背后是各大屠宰场与上游规模养殖场(养殖承包商)签订长期订单,或者直接在上游建养殖场,国内屠宰厂这些年规模并没有发生显著变化,有一个原因是上游养殖场的规模集中度并没有大幅上升(18年国内养殖端CR20仅9%),其次是屠宰厂当下与大企业也没有大量签订订单,华统只与温氏合资建了个屠宰场,双汇与牧原签了猪肉直供协议,龙大美食在08年与牧原合作,21年与年出栏100万头猪的新农科技合作,但这些在它们22年的屠宰量上并没有太多表现。

但是当下屠宰行业和其所处的环境已经和之前不太一样了,2019年至今我国生猪养殖集中度从9.48%提升至24.2%,同时双汇的屠宰产能第一次被养猪企业超过,据此我推测我国的屠宰行业集中度即将进一步集中,23年牧原将成为第一大屠宰场,若未来几年其他屠宰场陆续跟大猪场比如温氏签订长期订单,产能利用率达到美国的平均水平70%,那么我国屠宰行业在不扩产的情况下CR5能达到10%。不一样的是,我国屠宰场集中度是靠养殖企业拉动,美国是屠宰场本身拉动。

并且自建屠宰场的份额增长大概率比屠宰场自身扩容要大。

因为屠宰行业是按订单需求向上游猪场订购,上游缺猪时屠宰端会非常被动,且因无法满足一些客户而损失掉部分客源,屠宰企业向上布局养殖场可以降低供给不稳定的风险,但规模始终有限——龙大肉食将养殖规模限制在屠宰量的1/10,华统股份将养殖规模限制在1/5;而养殖行业是按竞价拍卖出猪,下游自己下订单,不存在卖不掉或不够卖的情况,下游客源分散且庞大,以农批商(猪贩子)和屠宰场为主。养殖业向下建立屠宰场主要是扩展销售渠道,减少生猪和猪肉的中间流通环节,将利益留给自己和让给终端,对养殖企业来说,销售渠道是决定屠宰业务能否盈利的关键。相对比而言,养殖企业自建屠宰场上产能比屠宰场自身上产能更简单。

最后我说下为什么我选龙大肉食的屠宰业务来推测牧原(主要是说一下为什么他俩的屠宰业务最相似)

龙大肉食:龙大肉食主要以冷鲜肉为主,自养猪保持占总体屠宰量的10%,且自养猪屠宰的毛利是包括了养殖端的毛利,通常远高于外购猪屠宰毛利率。进口贸易业务是是从国外进口冷冻猪、冷冻牛羊肉、冷冻鸡肉等产品卖。预制菜是当下和未来的重心,这一块业务毛利率低的一个重要原因降价给经销商让利,开拓经销商网络。熟食主要是火腿、烤肠等。其他业务是食用油、粉丝等厨房食品。

双汇的屠宰业务持续高于龙大的屠宰业务,有个比较重要的原因是双汇的屠宰业务包含了进口Smithfield的猪肉来加工的份额,年报里表现为与罗特克斯(Smithfield的母公司)采购额。

万洲国际披露的2022年报中,美国22年生猪平均价格1.63美元,中国平均价格2.82美元,这中间的价格差除掉运输成本可以被双汇吃掉,所以它的屠宰毛利比龙大高许多。

22年从美国进口的到岸猪价10.88元/kg,大约1.54美元,与中国猪肉均价差1.28美元,大约9.026元/kg。按照22年62亿的采购额算大约有57万吨左右,占屠宰销量41.6%左右。

双汇的价差还与海运成本有关,20~21年海运成本骤升导致其毛利持续下滑,22年又回到非瘟前水平

双汇发展的应收账款不高,有一个很重要原因是公司有80%以上收入来自经销,且经销商先款后货(作为补偿双汇会给经销商一定折扣),而直销主要以进口猪肉销售为主,

龙大应收账款较多,直销和双汇的比例相当,所以应该是超市、食品工厂等大客户较多,这一类客户的账期一般是1-3个月。

未来牧原应该还是以经销为主,不然现金周转就很难了。

华统屠宰毛利为什么近两年显著高于龙大美食?

华统股份生鲜肉品售价由公司根据市场行情统一制定,经销商一般没有价格决定权,公司直接将生鲜猪肉配送至个体肉摊、超市等下游客户,也就是说华统对接的经销商只扮演运输配送的角色,只赚流通的费用,所以华统屠宰毛利要比其他企业高一些。这也是为什么华统的营收账款较低的原因

另外华统22年自养了120万猪,其中仔猪和种猪是对外销售,育肥基本是自宰,养殖端的毛利会算到屠宰端里面。(华统是2021年的时候开始养猪的,肥猪占比大约70%,也就是大约有20.1亿的生鲜肉是包含了养殖成本的)

其实冷鲜肉和热鲜肉的毛利差距并不是很大,18年以前龙大的毛利甚至还比华统高。

《牧原——未来的万亿猪王》《关于牧原的一些零碎认知》

《巨星农牧——小规模高成长》《巨星农牧手上真的有一手好牌吗?》

《天康生物——小而全的新疆猪企》

#今日话题# @雪球创作者中心 @今日话题 $牧原股份(SZ002714)$ $温氏股份(SZ300498)$ $双汇发展(SZ000895)$