(原标题:“长期投资”是不是伪命题?(61指数估值06.29))

各位早:

“长期投资”是近些年我们最耳熟能详的一个“必杀技”,似乎只要采用“长期主义”,便能盆满钵满。可当自己下场参与实践时,会发现:完全不是这回事啊?

不少朋友也投资几年了,算下来的浮盈寥寥无几。甚至早期浅尝后获益,后续走高时加大仓位的朋友,弄不好现在还浮亏。

2022年1月1日至今,A股接连下跌,期间多次大幅探底,截至2023年6月28日,沪深300累计下跌-22.26%。谨慎如61,2022年至今累计浮亏-5.19%,虽跑赢沪深300不少,但也是亏损。

人都是厌恶亏损的,尤其是时间长了更是难受,甚至想清仓以图内心平静。但我们也知道,波动是股市的常态,尤其是A股熊长牛短,波动更甚,更需要平和心态。

与之而来的便是一系列问题:“长期投资”是不是伪命题?长期到底是多久?是不是长期就一定赚钱?中间又会碰到哪些问题?如何面对和优化?

今天我们就来探讨这些大伙关心的问题…

01 长期投资:脚踏实地的胜利彼岸

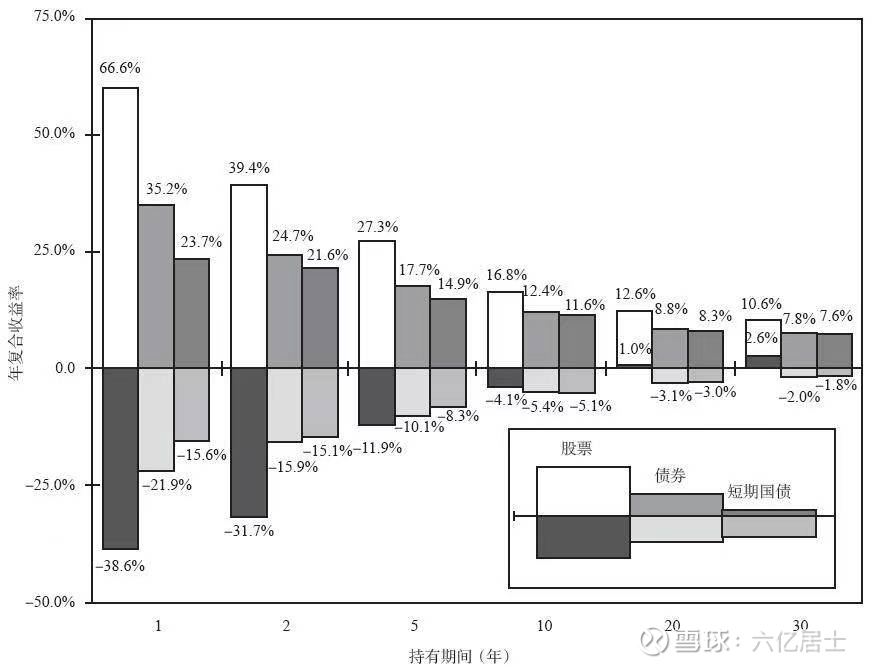

图1:股票、债券、短期国债在1、2、5、10、20、30年期的持有期内所提供的最高年化收益率与最低年化收益率(1802-2012年)

(上图引自《股市长线法宝》第6章第2节:风险与持有期;其中股票是指市值加权的美国股票综合指数。《股市长线法宝》在《从入门到进阶,必看的25本投资理财书籍》一文中有推荐,作者是杰里米 J.西格尔教授。)

1、美股情况

西格尔教授统计了自1802年至2012年这两百年跨度的时间范围里,于任意一点持有各类资产的收益对比情况。

从图1可见,任一时间介入后,持有股票资产满1年,年化收益最高可达66.6%,但最差也可以亏-38.6%,波动极大。随着时间拉长,最高与最低年化收益逐渐缩小,逐渐趋于年化收益率10%这个“基准值”。

当持仓时间来到10年,持有股票的最差年化收益率是-4.1%,最高年化收益率为16.8%。如果再继续熬一熬,持有时间来到20年,那即便是最差,股票持有的年化收益率也是正的。

2、A股情况

只看美股,难免外国的月亮圆,我们也看看A股的情况。

2005年至2022年末(沪深300成立于2005年4月8日),沪深300全收益年化收益率为9.65%,同时期纳斯达克总年化收益率为10.20%,标普500总年化收益率为8.77%。

经过2023年上半年的反弹,标普500和纳指100均有所回升,不过半年的波动放到15年的时长里,只是些许波澜,最终仍会回归10%年化率的这条基准线。

同理,2022年底,沪深300PE处于全历史百分位20%左右,处于低估线。但仍有9.65%的长期年化收益率。因此,年化10%作为基金长期预期收益率是靠谱的。

小结:基于广泛数据可见,“长期投资”不是伪命题。随着投资时间的拉长,股票资产波动逐渐降低,年化收益率逐渐平稳,且能实现“长期必赚”的核心基础条件。

但同时,切不可盲目追求高预期,不切实际的高收益预期会让我们迷失自我。

02 知易行难:长投路上风雨多如晦

有道是:即使我们明白那么多道理,可还是过不好这一生。即便知道长期主义是有效的,我们就一定能坚持到底么?

实际上,大部分投资者并非不知道,而是输在坚持不了。

1、熊长牛短,躺平等雷劈

曾有人统计,从1996年至2015年,在这长达20年的时间里投资标普500,如果你在这段时间持有不动,回报是年化4.8%左右。

如果因为各种原因,错过了这20年的上涨幅度最大的5天,你的回报就会下降至每年2.7%;如果错过上涨幅度最大的10天,回报就会下降至每年1.3%;如果不幸错过40天,那么回报就会成为惨淡的每年-4%,没错,亏损!

同样在A股,假如以上证综合指数作为样本,同样统计1996至2015年,在恰巧碰到牛市的情况下,实现了年化10%左右的收益率;但如果同样错误了最大涨幅的5天,回报快速跌至7%,如果错过最大涨幅的40天,回报直接成亏损-3.8%。

20年,7240天,40天不在场,直接竹篮子打水一场空。这便是61常常躺平的原因,与其在小波动中折腾,不如躺平等雷劈。

2、万千诱惑,坚守三分地

股票市场常常你方唱罢我登场,有明显的风格轮动。可能是风格的轮动,可能是行业的轮动,也可能是资产大类的轮动。

在上世纪6、70年代,美股特别追崇蓝筹成长股,这类股票被合称为:漂亮50。彼时投资者认为只要买入该类股票,就一定赚钱。大家蜂拥而至,漂亮50估值水涨船高。

同样,在上世纪末21世纪初,手头要是没点网络股,都不好意思说自己是投资人。如大家所料,在之后的几年里,无论漂亮50,还是互联网,都产生了巨大的跌幅。

A股也是如此,中国版漂亮50、喝酒吃药、神创、大白马、新能源、中特估,市场在反复上演阶段偏好和轮动。年初至今的人工智能、游戏传媒,估值到达历史高点之后,也迎来了巨幅震荡。

市场情绪如云涌,如果受不了诱惑,抛弃糟糠妻,投入“美人”怀,那结局自然凄凉。

尤其是坚持低估定投优质指数的我们,一路反人性而行之,多赚的就是“底部坚守的精神损失费”。如果抛弃优质低估,追逐火爆题材,那白瞎了61的数据。

3、基于估值,多收三五斗

前文所有的收益率数据,都是“无脑”买入。波动是股市的特色,这既是问题,也是潜在收益点。

无论是美股还是A股,市场的情绪、行业的轮动、估值的高低,总是那么的相似和轮回。投资者往往在一次次波澜壮阔的牛市中迷失自我,并且付出惨痛的学费。

而如果基于估值,我们便能心中有数地得去面对波澜壮阔的市场情绪。我们想办法在低位慢慢买入,在高位逐步止盈,往往能提升2-5%的收益率,努力去争取10-15%的年化收益率。

低估定投其实很契合“熊长牛短”的市场,别人熬不住的熊,是我们眼里的肉。如果我们能基于投资计划,在低估时坚持定投,那等风来时,便是一个大大的艳阳天。

与此同时,慢慢摸索自己的风险偏好边界,优化家庭金融资产结构,根据自己的需求建立恰当的投资组合,实现契合自身需求的投资计划。

收益 = 本金 × (1 + 收益率)^ 时间 。

时间是常量,收益率是波动很小的变量,即便多收也仅是三五斗,唯有本金才是核心。

不要把自己坑在市场情绪中不能自拔,努力放下焦虑,更专注于生活与工作,努力提升自己、强化自己的学识、提升自己的收入,从而获得更多的本金。

61总建议多关注收益总额,少关注收益率。因为与其追求1万的30%,不如追求10万的10%。

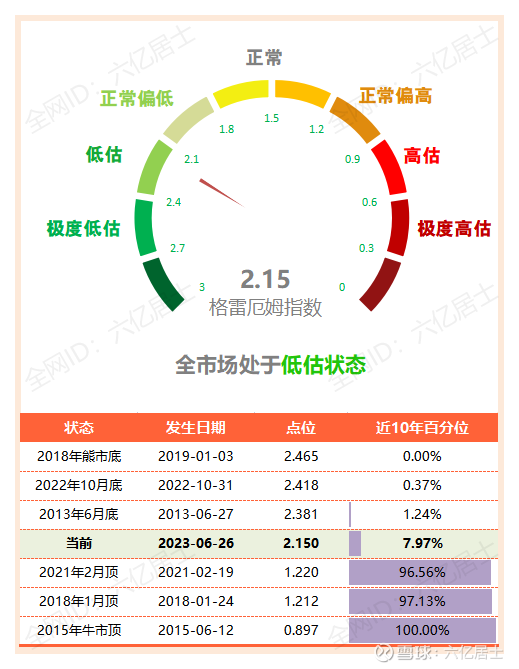

03 “61”全市场估值仪表盘

04 “61”指数基金估值表(0175期)

=======================

文章已长,不再罗嗦具体指数。

=======================

扩展阅读:网页链接{“61” 指数基金定投指南系列文章(2023版)}(新手必看)

$沪深300ETF(SH510300)$ $红利ETF(SH510880)$ $纳指ETF(SH513100)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球ETF星推官# #雪球星计划#

风险提示:基金有风险,入市须谨慎。文章内容、数据仅供参考,不构成投资建议。文中所涉及标的仅为个人思考,请结合自身需求,严控风险,独立决策。