(原标题:长春高新-生长激素的王者落难(下))

上期内容谈了长春高新的业务和商业模式,以及竞争优势和集采的影响,本期接着讲一下长春高新的成长空间,竞争格局、未来业绩驱动力、盈利预测和价值评估,以及潜在风险。

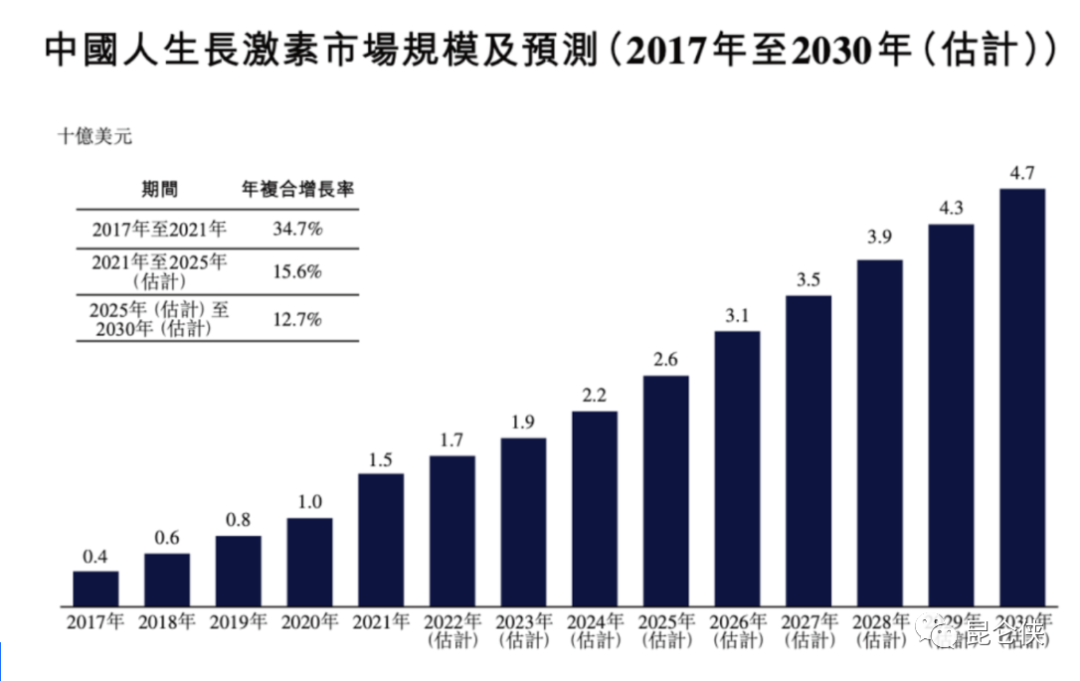

据知名咨询机构Frost&Sullivan数据,我国重组人生长激素的市场规模由2017年的4亿美元迅速增长至2021年的15亿美元,年复合增长率(CAGR)为34.7%,超过美国,成为全球最大的市场。

随着国内矮小症早期诊断率增加,初始治疗时间提前,治疗率增加以及治疗持续时间的延长,Frost & Sullivan预计中国生长激素市场在未来10年还将保持10%以上的增速,2030年达到47亿美元规模。

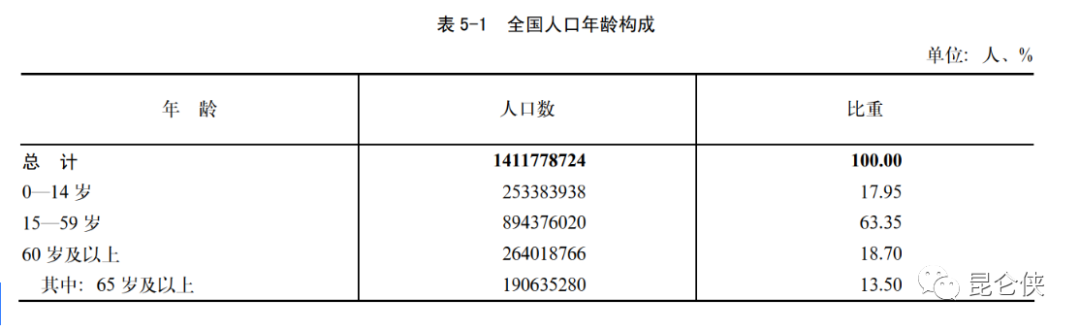

然而上述预测并没有考虑中国人口增速放缓带来的负面影响,2020年第七次全国人口普查结果显示,全国人口中,0—14岁人口为 2.53亿人。

国际上公认的矮小标准是3%(3%的最矮的人群),也就是759万人。而据统计,通过生长激素能够治愈以及有疗效的矮小症比例大致在70%左右,即能够接受生长激素治疗的潜在人数为530万左右。

由于最近几年新生人口持续下降,我们假设5年后,0—14岁人口为当前的80%,即2亿人,则能够接受生长激素治疗的潜在人数为425万左右。

同时我们再看一下渗透率方面,根据2014年中华医学会儿科学分会统计,2014年接受矮小症治疗的患者不到3万名。而经查询2014年全国0—14岁人口为2.39亿人,推算可得2014年,接受生长激素治疗的矮小症渗透率为0.6%。

而根据2022年金赛药业董事长金磊在一次访谈中谈到2022年金赛药业治疗了近8万名患者,加上安科的一共就十来万,加上历史上接受治疗的总人数估计也就50-60万人,按照50万人计算,渗透率为9.4%,与2014年渗透率相比,年化增长超40%。

那么假设未来5年渗透率年化增长20%,则5年后渗透率能达到23.4%,即85万人接受治疗。

我们按照粉针疗程费用2万元、水针4万元、长效10万元,粉针:水针:长效占比3:5:2比例预测,则未来市场规模达到391亿元。

另外,考虑到3%的矮小症发生率是一个统计学的概念,意味着3%的最矮的人群,这不是一个疾病的概念,对大多数矮小来说它不是一个疾病,就是一个统计数字。

3%百分位大致对应18岁男生1.6m,女生1.5m,低于这一高度的被认为是矮小。那么1.61m的,1.62m的治不治呢?实际上男生身高10%百分位对应的身高也只有1.65m。

据调整显示,90%的家长不知道儿童生长发育的基本规律,65%的家长在孩子身高偏矮时,会考虑使用保健品,甚至盲目进补,30%的家长在孩子生长发育迟缓时盲目乐观,固守“晚长”老观念。

而90%的矮小儿童有自卑、抑郁等心理障碍,成年后面临生活、就业、交际、婚恋等沉重压力。

因此实际上,生长激素还远未达到滥用的程度,如果考虑到生长激素的身高改善需求,整个空间还会更大一些,400亿的市场规模是可以达到的。

此外,成人生长激素市场也有着较大的发展潜力。据研究表明,约30%~50%儿童期患有生长激素缺乏症的患者在成年后仍持续存在。而颅脑外伤以及垂体腺瘤、颅咽管瘤等手术治疗引发的继发垂体下丘脑损伤是成人生长激素缺乏症最常见原因。

国外成人生长激素市场规模与儿童市场规模接近。1996年,FDA首次批准重组人生长激素用于成人生长激素缺乏症患者的治疗。2020年8月28日,FDA首次批准长效剂型重组人生长激素用于成人生长激素缺乏症的治疗。

美国生长激素上市已经历30年,应用范围较中国广泛,生长激素市场主要由儿童矮小症,成人生长激素缺乏和医美市场组成,市场份额为1:1:1。未来我国医美、抗衰老、减肥等适应症的开发也将打开生长激素的天花板。

渗透率提升+成人市场拓展共同驱动,生长激素未来5年规模有望达到400亿元。而目前长春高新生长激素2022年营收102亿元,按照60%市场占有率计算,预计还有2倍左右空间。

生长激素属于基因工程技术,背后的研发端是高端分子生物学技术,生产端是严标准下的生物发酵生产线,规模化生产技术壁垒较高。

同时,长春高新凭借先发优势和学术推广,和各医院有处方权医生建立了紧密的联结,作为新入局者想颠覆前人,需要做大量工作。

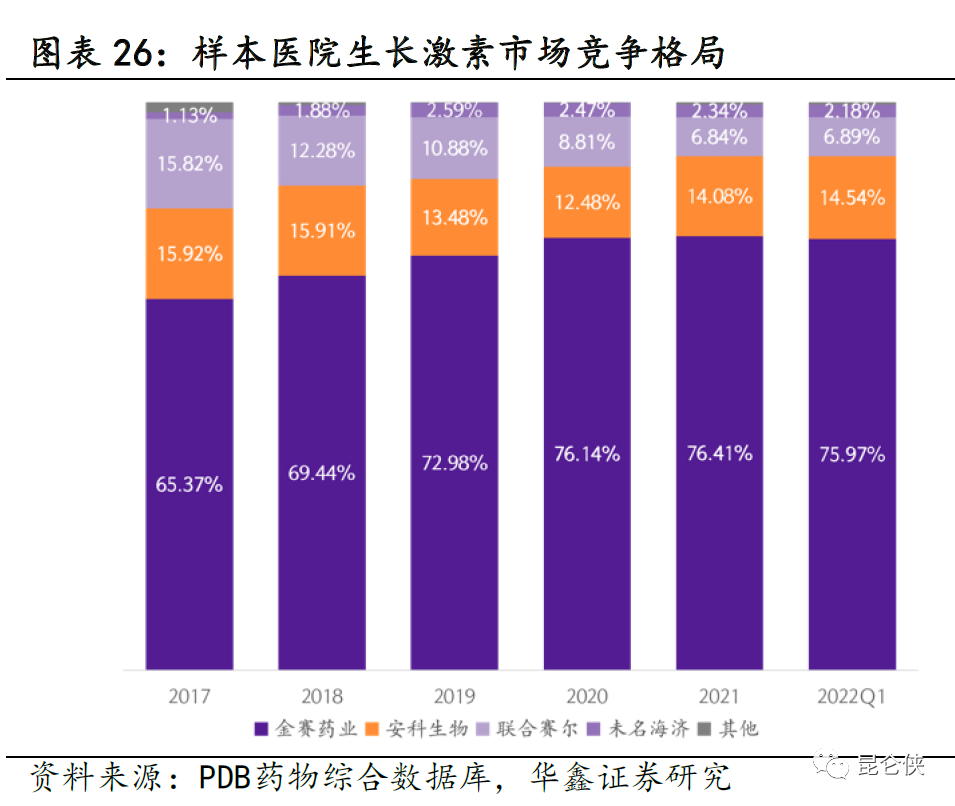

因此,多年来国内生长激素行业竞争格局相对稳定,形成了金赛药业为绝对龙头,市占率超70%,安科生物千年老二的双寡头格局,两者合计占据90%的市场份额。

联合赛尔和未名海济位居第三和第四,市占率只有个位数,国外厂家诺和诺德和韩国LG由于成本过高,不具备价格优势,处于边缘化地带。

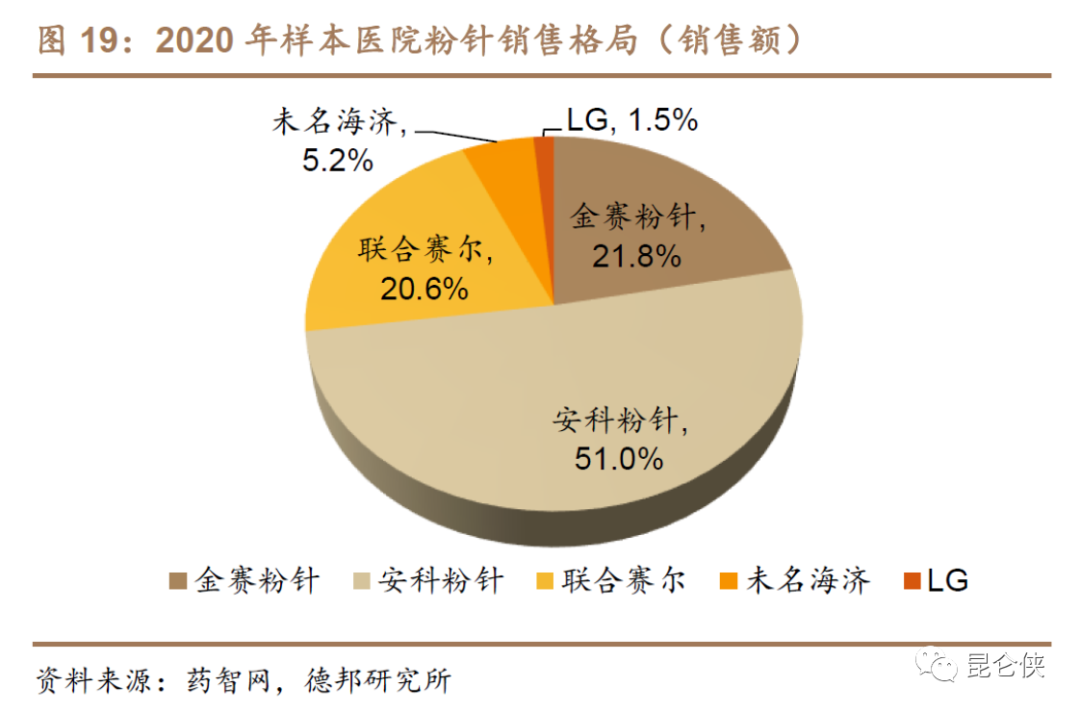

而分剂型看,生长激素粉针上市较早,竞争相对激烈,价格最低,利润率最低,市场份额逐渐被水针取代。

根据2020年样本医院销售数据。粉针市场安科生物销售额第一,占据约51%的市场份额,金赛药业和联合赛尔紧随其后,分别为21.8%和20.6%。

在水针市场中,无论从量计还是从价计,长春高新均占比95%左右。其次安科生物的量、价占比为3.97%和1.07%,再次是诺和诺德,其量、价占比分别是2.0%和2.7%,且在成本端方面,金赛的水针成本是最低的,最具有降价的空间。

适应症方面,金赛药业水针优势明显。金赛水针是国内唯一获批成人生长激素缺乏症(AGHD)的产品,且多个水针适应症处于3期临床试验。2016 年,公司推出了水针配套的隐针电子注射笔,改变了给药方式,大大提高了患者依从性,对水针的销量功不可没。

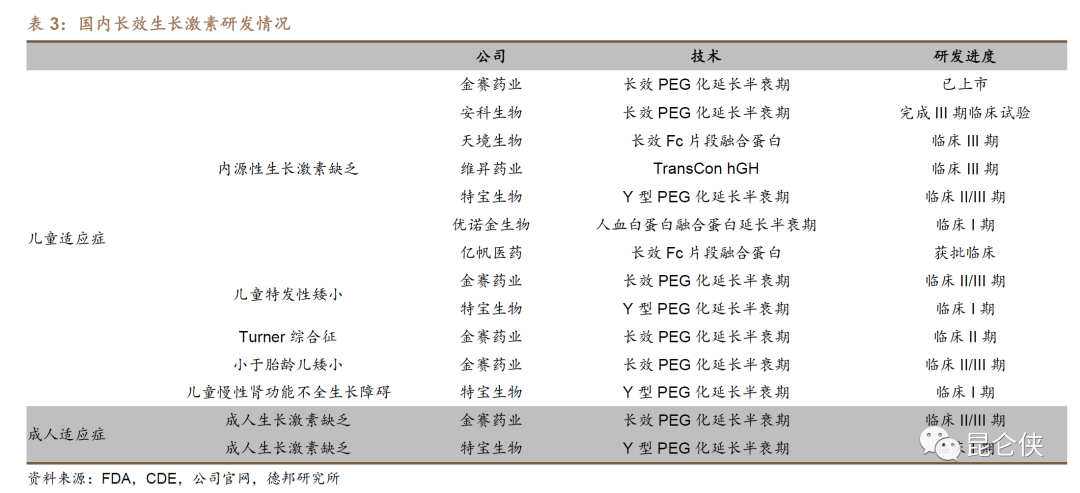

长效剂型市场:2014年,金赛药业长效生长激素注射液金赛增上市,至今仍是长效生长激素领域国内唯一上市产品。

安科生物的长效生长激素三期临床已经结束好几年,目前仍在进行商业化生产线的样品稳定性研究,将尽快申报生产,由此看出长效针的规模化生产还是有较高的技术壁垒。

2021年08月28 日,丹麦生物制药公司Ascendis Pharma长效产品skytrofa获批在国外上市,该产品技术路线与金赛增有所不同,维昇药业拥有其在大中华区独家授权,目前正在国内开启3期临床研究。

而天境生物、特宝生物等企业的生长激素,已经处于临床三期阶段。

可以预见未来4-5年内,会有新一批的竞争对手的产品陆续上市,未来生长激素行业的竞争将会更加激烈,金赛药业一家独大的近乎垄断地位或多或少会受到一定的冲击,市场份额占比出现一定幅度的下降。

但我个人认为竞争格局并不会出现有些投资者担心的金赛药业份额大幅下降的局势,老二老三安科生物和联合赛尔受到的冲击可能会更大,届时更大可能性会出现一超多强的竞争格局。

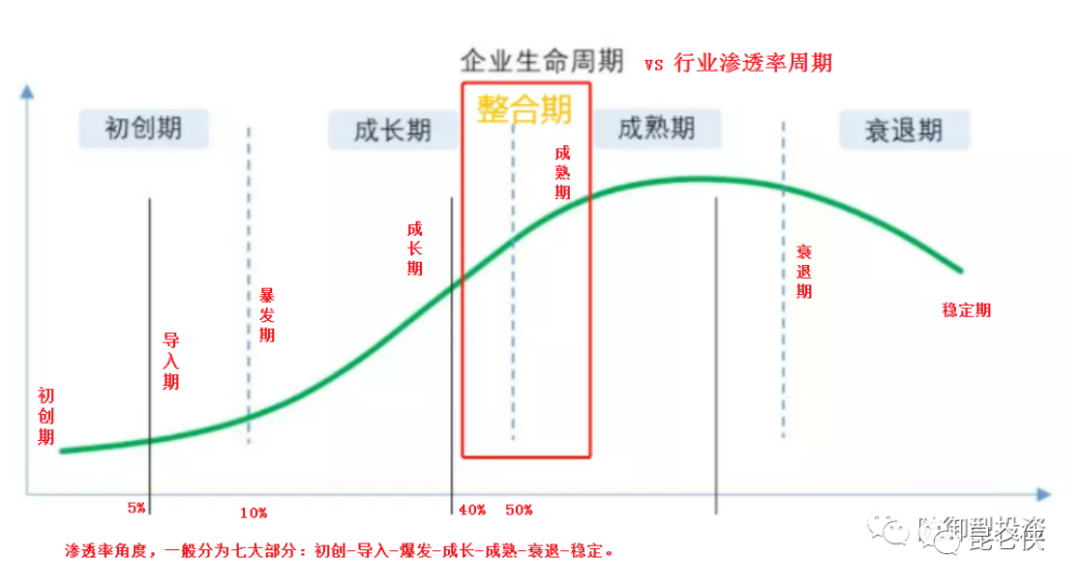

新兴产业发展有个“10%渗透率法则”,一项新技术或者一个新产品,渗透率超过10%的临界值后就进入成长爆发期。

渗透率在0-5%的时候,这个新兴行业基本处在初创期,这阶段发展相当缓慢,可能需要数十年的培育期,就像2018年前的电动车。

而当市场渗透率高于5%,代表新产品已经初步打开了消费场景,得到了小部分用户的认可,增长速度开始加快,行业由初创期进入成长期。

当渗透率达到10%左右,行业则迈过漫长的从0到1的过程,进入爆发期,产品或服务出现供不应求,众多新公司也被远大的行业前景和优异的盈利能力所吸引纷纷加入,核心公司进行大规模扩产应对需求增长,资本关注度提升,企业估值也随之水涨船高。

当渗透率到达40%以后,则行业逐步进入成熟期,行业增速明显放慢,竞争加剧,企业估值也出现下降。

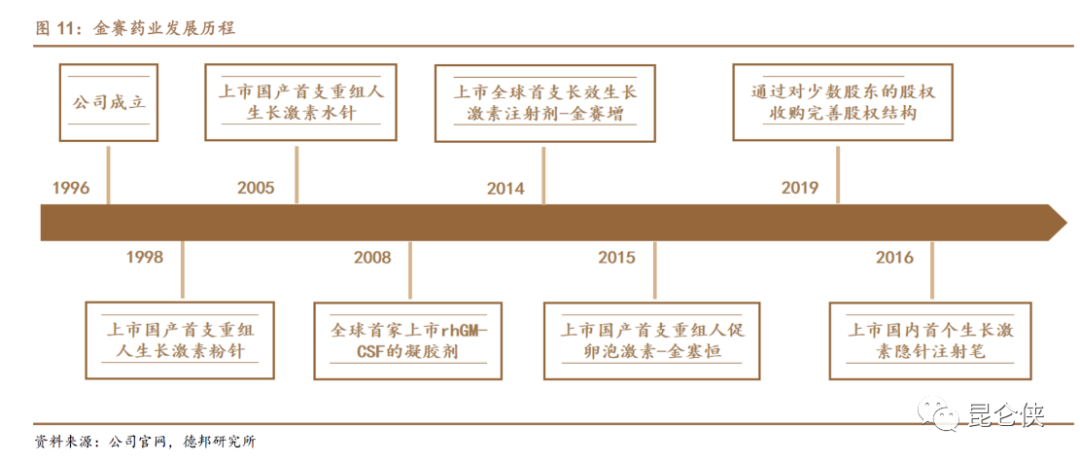

回顾国内生长激素的发展历程,金赛药业1998年上市了首支国产人生长激素粉针制剂,随后于2005 年上市了亚洲首支生长激素水针制剂,2014 年上市了全球首支聚乙二醇长效生长激素。

渗透率方面,生长激素行业从1998年首支国产生长激素上市,经过十余年的发展,2014年根据中华医学会统计,我国矮小人群700余万,接受矮小症治疗的患者不到3万名,生长激素行业渗透率仅为为0.6%。

而2014年后行业渗透率开始加速,2022年全行业接受生长激素治疗人数超过10万人,加上历史上接受治疗的总人数估计也就50-60万人,行业渗透率为9.4%,即将迈过10%的门槛,进入快速成长期。

我看到也有券商等专业机构认为目前渗透率在5%左右,但是不可否认整个生长激素行业已经进入快速成长期,近几年许多行业外新公司开始从事生长激素研发也间接印证了行业即将进入快速成长期的判断。

为什么渗透率10%是爆发点:这是因为一项新技术或新产品从不为人知,到广为人知是一个非均速的过程,是正态分布,也就是刚开始比较慢,当10%甘愿冒险的消费者接受并成为意见领袖之后,扩散速度会加快,尤其现在处于信息高速传播时代,这个数字应该比10%更低。

以生长激素行业为例,由于生长激素是严格管控的处方药,厂家不能打广告,所以很少有家长知道生长激素能够治疗矮小症,还有一些家长知道生长激素,但是担心有各种副作用,不敢尝试。这都导致前十几年生长激素渗透率非常低。

而随着生长激素技术的不断进步,它的疗效和安全性得到越来愈多专家和家长的证实,越来越多的家长在口碑的传播下也开始愿意尝试,最近8年行业渗透率几乎每年都在以1%左右的速度在提升。

因此我认为未来10年,渗透率提升是整个生长激素行业最大的增长逻辑。

2014年,金赛药业长效生长激素注射液金赛增上市,四期临床试验数据优异,安全性良好,无预期外的不良反应,至今仍是长效生长激素领域国内唯一上市产品。

由于长效剂型上市初期价格很高,仅用于部分高端客户,金赛药业主要精力还是放在价格更加亲民的短效水针,以及适应症的开发。

但是由于近几年来各省市陆续将生长激素纳入集采范围,未来短效水针被纳入集采是大势所趋。

并且目前长效剂型全球多款竞品在研,虽说短期内对金赛药业没有影响,但金赛为了保持领先地位也需要提高长效剂型的市场占有率。

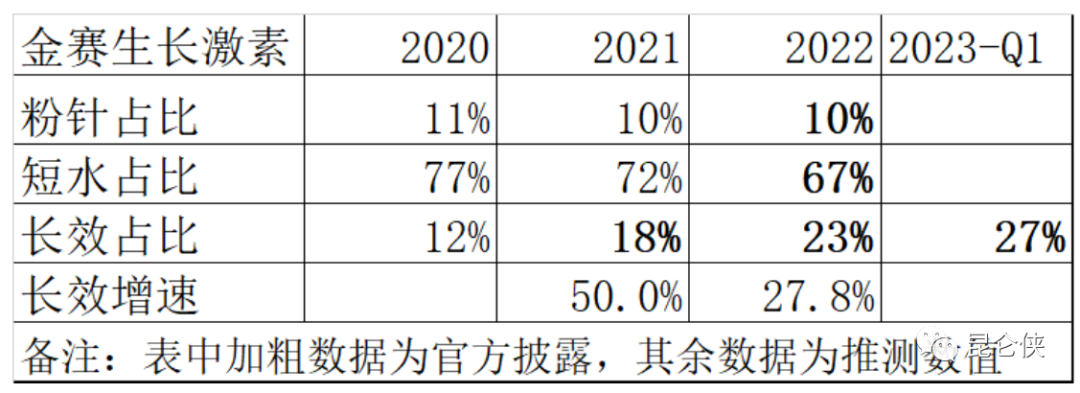

因此长春高新从2021年开始就力推非集采、改善型需求的长效剂型。根据官方披露的数据,2021年长效剂型占比从12%提升到18%以上,2022年原计划提升到30%,但是由于疫情影响,最终长效占比为23%,而2023年一季度长效占比则进一步提升到27%。

2022年,金赛药业推出了长效“卡瓶式+隐针电子笔”包装,进一步提升长效的依从性,同时下调了长效针的价格而短效水针价格保持不变、进一步提高长效相对水针的性价比,所以我预计2023年长效的销售占比应该可以进一步提升到30%以上。

金磊博士在2022年业绩发布会上还谈到20年前开始研究口服生长激素,发现太烧钱了,前年又开始和美国公司合作研究口服,发现难度依然很大。(2022年底该项目终止)

现在已经在研两周注射一次的新一代长效剂型,同时还布局了超长效控释生长激素,1个月注射一次,因为时间较长,最大的难度是如何控制它在体内平稳释放。

长期看来,随着成人适应症的开发,长效剂型发展潜力大,预计未来10年长效生长激素渗透率将进一步提升,销售占比有望达到50%以上,消费属性越来越强化。

而集采对金赛药业业绩的影响也将越来越弱化。这也是投资长春高新的核心逻辑之一。

儿童矮小症治疗过去多年一直是长春高新的基本盘,核心增长驱动力。但是如前文所述,儿童矮小症GHD毕竟是个小众病,国内行业规模也就是300-400亿左右,长春高新已经做到100亿,未来成长空间不大。

而要解决这个问题,就需要从两方面入手,一来是横向扩展,也就是国际化,把产品卖到国外去。一则就是纵向发展,开发更多的适应症。

类似全球胰岛素巨头诺和诺德的发展策略,在生长激素相关靶点上进行全面布局,在这个细分领域做全球领先。

特别是成人适应症方面,官方披露在成人生长激素缺乏症、增肌减脂、医美抗衰老、性功能、老年痴呆等方面,初步研究证明生长激素都有一定的疗效。每个方向都是一块单独的大市场。

以美国市场为例,2020年美国生长激素市场规模13亿美元,主要由成人生长激素缺乏,儿童矮小症和医美市场组成,各占三分之一份额。

而金赛药业目前每年成人适应症方面的收入只有区区几千万,而儿科收入已经做到了100亿。未来成人市场空间远比儿科大,未来成人销售收入也一定会超过儿科。

根据咨询机构贝哲斯预测,2021年全球人类生长激素市场规模达244亿元(人民币),到2027年,全球人类生长激素市场规模预计将达到470亿元,年均复合增长率将会达到11.55%。

国际化销售和开发新适应症是相辅相成的,长春高新将出海首站设在了医药技术领先的美国,主要是看上了美国成熟的生长激素市场和用户强大的消费能力。

长春高新2022年报披露,公司现有的长效生长激素产品得到美国FDA的临床一期和二期豁免,将直接申报临床III期,预计2025年完成,2027年上市。

同时,在研的新一代长效产品(两周注射一次)预计在明年年底启动美国临床。金磊认为未来要靠新一代长效打开国际市场,生长激素主体转移到国外(国外设厂?),目标是占全球市场30%的份额。

很多投资者比较担心美国那边的阻力,金磊认为是这个细分领域比较小,不会容易被盯上,并且是与美国当地公司合作。这个其实不用太担心,像百济神州,信达等几家中国头部创新药公司已经在美国蹚出来些名堂。

如果国际化成功,能有效降低未来集采和同业竞争的冲击,同时长春高新的天花板将进一步被打开。

长春高新旗下的百克生物是国内领先的疫苗企业。公司主要从事人用疫苗产品的研发、生产与销售业务,已于2021年在科创板单独上市。

公司主力产品为水痘减毒活疫苗、冻干鼻喷流感减毒活疫苗以及人用狂犬疫苗(Vero 细胞)3款产品。

其中水痘减毒活疫苗市占率稳居第一,流感疫苗有国内独家鼻喷剂型,狂犬疫苗由于产线需升级改造,于2018年停产,目前已向CDE 递交补充申请中,有望于2024年复产。

百科生物过去5年营收平均10亿元左右,净利润均值2亿元左右,存量业务稳定。

2023年4月10日,百克生物的重磅大单品带状疱疹减毒活疫苗正式上市。该款带状疱疹疫苗是首款获批签发的国产带状疱疹疫苗,将适用人群扩龄至40岁及以上,成为国内首个适用于40岁及以上人群的带状疱疹减毒活疫苗。

根据国联证券的预测,带状疱疹疫苗国内市场空间有望达271亿元,目前国内仅GSK和百克两个厂家获批,3-4年内或无新入竞争对手,公司产品具备价格低、剂次少、安全性高,覆盖年龄段广等优势,随着渗透率的提升,有望快速放量,带来每年10亿元的增量收入。

此外,长春高新旗下金赛药业还布局了辅助生殖医疗赛道,有单独的研发和销售团队。

2015年金赛药业的重组人促卵泡激素(金塞恒)获批上市,是首支国产上市的重组人促卵泡激素产品,近年来逐步放量,市场份额稳步提升,凭借金塞恒相对进口品牌的高性价比优势和国产替代的背景,以及不孕症治疗渗透率的提升,金塞恒的市场占有率及销售额将进一步提升。

由于目前营收只有几个亿,短期还无法对整体业绩起到大的推动作用,但中长期成长可期。

此外公司还有多款重磅产品在研.形成良好产品梯度。

2023年4月,长春高新发布公告,国家药监局批准吉林省金派格药业作为金赛药业的供应商,向金赛药业提供关键原材料聚乙二醇衍生物(PEG)。

吉林省金派格药业是金赛药业全资子公司,PEG是聚乙二醇重组人生长激素注射液的重要原材料,这意味着长春高新在这一核心原材料上实现了自产自用。

对于长春高新,此举除了有利于原材料供应保障和成本优化,对长效剂型的放量在供应端形成支撑,官方称可以满足2024年-2031年预测的长效剂型产品供应需求。另外PEG应用广泛,金派格PEG未来还可以对外供应。

公司目前90%的收入都来自生长激素,其中粉针占比10%,短效水针占比近70%。并且长春高新整体市场占有率约70%,短效水针市场占有率超过90%。

虽然目前几个地方集采都是以粉针为主,对长春高新影响有限,但是未来随着水针的使用量增加以及成本的不断下降,将水针也纳入集采也是可能发生的情况,届时公司的净利润会受到较大的影响。但至少未来3年水针带量集采不大可能。

当然我认为实际影响并没有投资者想象中的那么大或者悲观,一则目前70%市场是在院外,院内采购量十分有限,无法“带量采购”,且是乙类医保,占用资金量并不大,国家级集采的意义不大。

二则长春高新从去年起就有意识的调整产品结构,大力推动长效剂型的销售,而长效剂型是改善型需求更不会纳入医保。

生长激素属于生物医药范畴,几十年时间内先后已经历经5代技术更迭。目前上市的最新长效剂型在全球也有多款采用不同技术的竞品在研以及上市。公司龙头地位有被新技术颠覆的可能性。

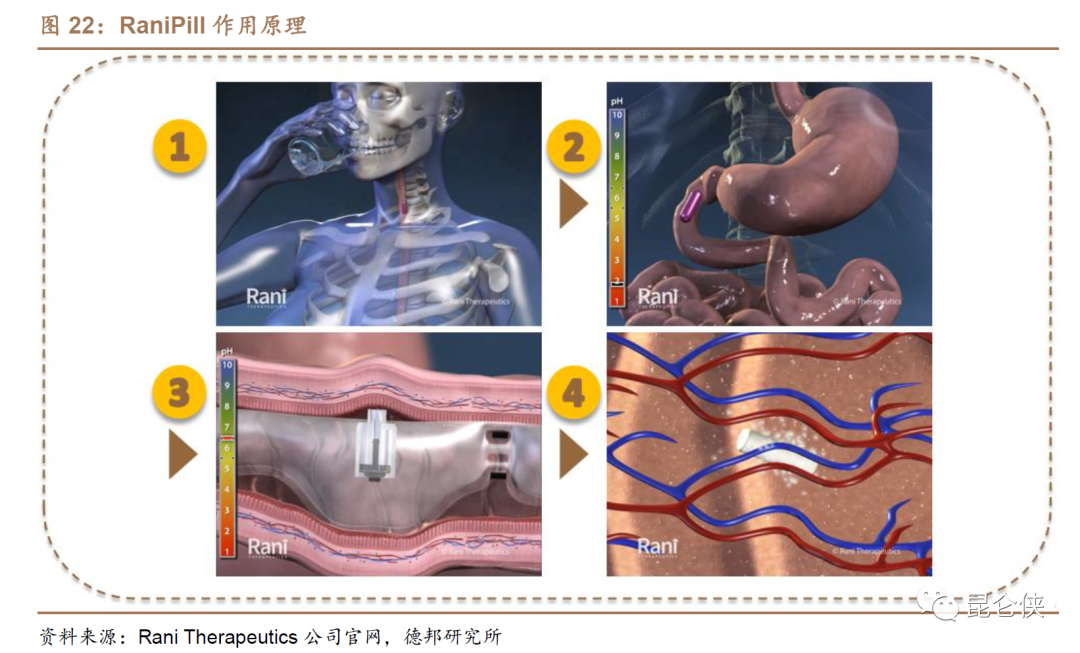

同时在给药方式上,国外Rani Therapeutics 的在研产品RaniPill通过巧妙设计,将“微型注射器”包被在胶囊中,通过口服进入胃肠道组织,胶囊溶解后微型注射器即可将药物注射入血液中。

由于胃肠道痛觉神经的不敏感性,口服生长激素可大大缓解患者的用药痛苦,使患者,尤其是儿童患者依从性大幅提高。口服生长激素一旦研发成功,将显著改变生长激素格局。

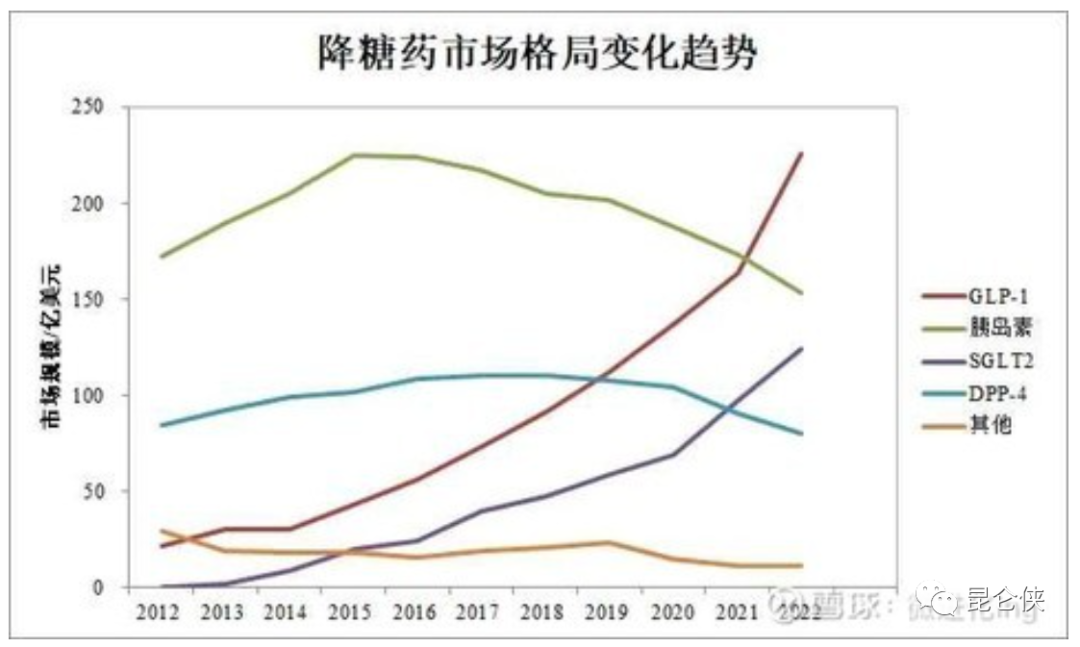

类似的已有案例是降糖药GLP-1(高血糖素样多肽-1)的上市对传统胰岛素形成降维打击,近10年来取代了大量胰岛素的市场份额。

而诺和诺德公司最新研发成功的GLP-1口服版神药司美格鲁肽,今年一季度销售额涨幅超100%,一药难求,显示了巨大的市场潜力。未来也有望取代注射版的GLP-1。

市场对于集采的恐惧背后折射出的实际是长春高新产品过于集中的风险,目前长春高新的生长激素营收占比超过80%,净利润占比更是超过90%,所以生长激素行业但凡有些风吹草动,投资者就会担心业绩受到影响。

特别是身处生物医药这种高科技行业,新兴技术的诞生都可能会对当前的主流产品和技术带来降维打击。

所以公司也意识到了这个问题,公司技术灵魂人物金磊博士在2022年度战略规划说明会上要要适当多元化发展,在5年之内把单品种(生长激素)销售占比降低至60%以内,10年内降低至30%以内。

2025-2026年有一系列自研产品、且打造一款重磅产品(销售额20-30亿的潜力)上市。

根据长春高新2022年制定的员工股权激励计划,2022-2024年金赛药业净利润为42.8,49.5,56.7亿,净利润同比增长16.2%,15.7%,14.5%,才能达成股权激励目标。

其中2022年激励目标已经完成,2023年一季度净利润8.57亿,同比下降近25%,按照公司高管在业绩会议上披露,上半年净利润有望同比持平或微增。

拍个脑袋,预计公司2023-2025年净利润同比增长10%,18%,15%,2025年净利润达到61.8亿,由于其净利润的含金量较低,且需要持续的高研发投入,所以在25PE合理估值的基础上打7折,给于17.5PE,则2025年合理估值为1082亿。目前市值580亿,显著低估,拥有较大的安全边际。

此外,最近港股市场掀起来一股大股东私有化浪潮,其中不乏一些知名公司如保利文化(A股保利发展的兄弟公司)、达利食品等。

去年10月底,在市场极度低估的情况下,我通过私有化设想也分析过腾讯控股公司是那种一眼定胖瘦的低估。今天我们同样看看长春高新大股东如果私有化的话,会是什么情况。

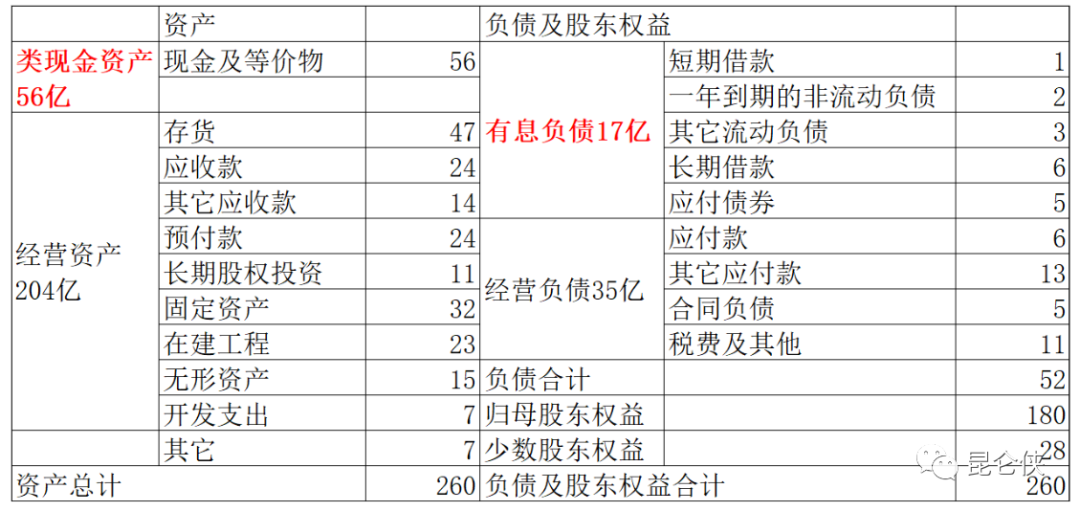

首先,看一下我制作的长春高新的简易的资产负债表,公司账上现金及等价物56亿,而有息负债17亿,现金净额39亿。

然后,长春高新大股东即将出资回购地产业务,将其从上市公司体系剥离。本次股权交易定价24.20亿元,同时交易完成后长春高新可收回拆借资金27.12亿元,包括12.5亿长春政府欠长春高新旗下地产公司的土地拆迁款押金(记在应收款),其他应收款中也有12.6亿为政府款项。

其次,长处高新持有旗下科创板上市公司百克生物42%的股份,目前市值250亿,打八折甩卖可获得84亿。旗下中药公司华康生物和其它子公司就当白送了。

最后,仅保留核心资产金赛药业,然后从长春高新目前市值580亿减去上述变现的资产174亿,相当于你花406亿你买下金赛药业。

以去年金赛净利润42亿元计算,静态PE只有9.6倍,2023年动态PE只有8倍左右。也就是说大股东私有化后预计8-9年就可以收回成本,剩余年份赚的钱都是纯纯的利润。

以我过去从事产业投资的经验来看,这个项目如果放在一级风险投资市场,肯定有很多风投争着投资。可目前二级市场就有一个这样的机会,根本不用抢。

以上我从多个角度对长春高新的基本面和估值进行了评估。综合来看,长春高新的盈利能力优异,产品竞争优势明显,有较强的护城河。

缺点是净利润含金量较低(地产剥离后可再观察),身处生物医药行业,目前处于快速发展期,需要持续的研发投入,自由现金流有限。

估值方面,目前公司PE-TTM为15倍,其核心资产金赛药业估值不到10倍,长期而言具备良好的投资价值,未来有望迎来戴维斯双击。

【阅读提示】本文内容仅作为个人投资及研究之用途,不作为任何投资建议或暗示,据此买卖,风险自负。

----------------------------------------

如果觉得文章不错,请点个赞/ 转发,这是推动下一篇文章诞生的重要动力。

$长春高新(SZ000661)$ $安科生物(SZ300009)$ @今日话题