(原标题:过去四年,年年正收益的基金都有哪些?)

A股市场牛熊轮回、风格轮动是一种常态。权益基金都有可能碰到逆风期,业绩表现不佳。在市场不好的时候要想取得正收益,是难于上青天。

那些能连续多年实现正收益的主动权益基金就像是投资者的“白月光”,可遇而不可求。最近A股市场风格切换剧烈,基民们越来越青睐那些防守能力强,并且能持续跑赢大盘、积攒收益的基金。今天我们特意对全市场的主动权益基金进行了筛选,来为大家挖一挖。

设定条件:1)股票型和混合型开放式基金,不包含指数基金;2)于2019年1月1日前成立,截至今年上半年末规模大于1亿元;3)最近四年,2019年至2022年,每年收益为正。

从筛选结果中,我们发现权益持仓越高,实现年年正收益的难度越大。成功入围的基金中 ,基金经理都有自己特立独行的一套管理思路。接下来我们以其中四只代表性基金为例,对其秘诀一探究竟。

表:部分年年实现正收益的基金(2019年至2022年)

来源:Wind,截至2023.8.11

主动权益基金中,股票型基金要始终保持80%以上的股票持仓,想要通过主动管理实现年年正收益,所要面临的挑战是所有主动权益基金中最大的。鲍无可管理的景顺长城沪港深精选就做到了。

来源:Wind,2019.1.1至2023.8.11,下同

景顺长城沪港深精选自2015年4月成立至今,合计32个完整季度中,有24个季度获得正收益,季度正收益概率为75%。2019年至今,年年正收益,获得了92.05%的收益率。

基金经理是从业超过15年的老将鲍无可。他和巴菲特一样,坚守安全边际,每一笔投资决策都严守“不要亏钱”的底线,希望稳稳当当地为投资者赚长钱。这种管理思路和他严谨的性格非常契合。

鲍无可对安全边际的落实主要从以下几个方面入手。第一,提高DCF模型(自由现金流贴现模型)的精准度和颗粒度,比如深入一线调研企业、强调现金流稳定性和确定性等,在准确评估内在价值的基础上,选择价格低于内在价值的标的。

第二,寻找商业模式优秀、竞争壁垒高的企业。鲍无可认为公司的强大壁垒,不仅能使公司在景气时成长更加迅猛,也能使公司在逆风期“逆流而上”,展现出抗跌性。比如景顺长城沪港深精选中经常配置的水电股、石油股、电信股等,进入壁垒很高,现金流稳定,股息率高。

第三,鲍无可的深度价值投资包容度很高。他是从全市场的角度来进行价值的挖掘,不会区分价值股或者成长股,如果成长股的价格低于内在价值,也会积极布局,比如景顺长城沪港深精选中配置的互联网股。并且不单纯追求低估值,不认为只有投资长期低估的行业(如银行、地产)才是价值投资,寻找的是全市场中“价格低于内在价值”的投资机会。

正是这种兼容并蓄的深度价值投资理念,让鲍无可管理的景顺长城沪港深精选回撤控制优秀,中长期业绩亮眼,成功应对了多轮市场周期的考验。

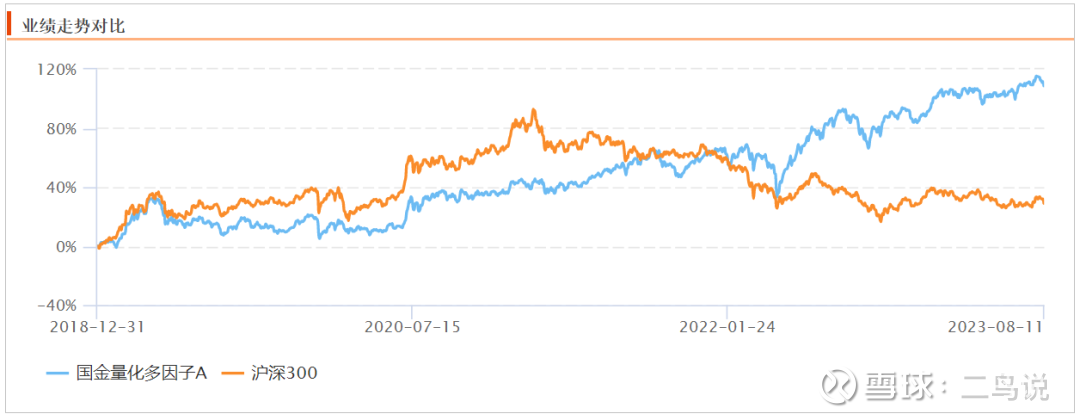

量化基金在交易过程借助量化模型,较少受人为因素干扰,股票持仓较高,行业和个股集中度很低,在严格的风控管理下,波动性往往较小。在这几年动荡的市场中,相对于其他收益波动较大的基金,量化基金逐渐脱颖而出。比如马芳和姚加红管理的国金量化多因子。

国金量化多因子自2018年10月成立至今,合计18个完整季度中,有13个季度获得正收益,季度正收益概率为72%。2019年至今,年年正收益,获得了108.73%的收益率,基金净值一路稳健向上。

马芳是中国人大大学硕士,有多年的IT行业工作经历及量化交易经验。她管理中采用的多因子策略,借助机器学习技术“自上而下”构建选股模型。这套模型首先会跟踪市场风格的变化,提高组合持仓和市场风格的契合度。比如国金量化多因子在2019和2020年的持仓以医药、消费为主,契合了核心资产行情;2021年至2022年3季度逐渐转向中小盘股,规避了白马股的调整。

具体选股中,马芳构建的模型不仅从盈利、营业收入等角度评估上市公司的价值和成长性,也会考虑市场情绪等因素,更加全面地为标的合理定价。国金量化多因子从全市场范围进行选股,可供选择的标的丰富多样,持仓行业较多且高度分散,个股持仓占比通常不超过1%,有效地降低了组合波动率。

多年来,马芳始终坚持纯粹的量化,在框架搭建完成之后,不过多进行人工干预,凭借日益完善的量化模型为投资者获得了长期稳定的阿尔法。

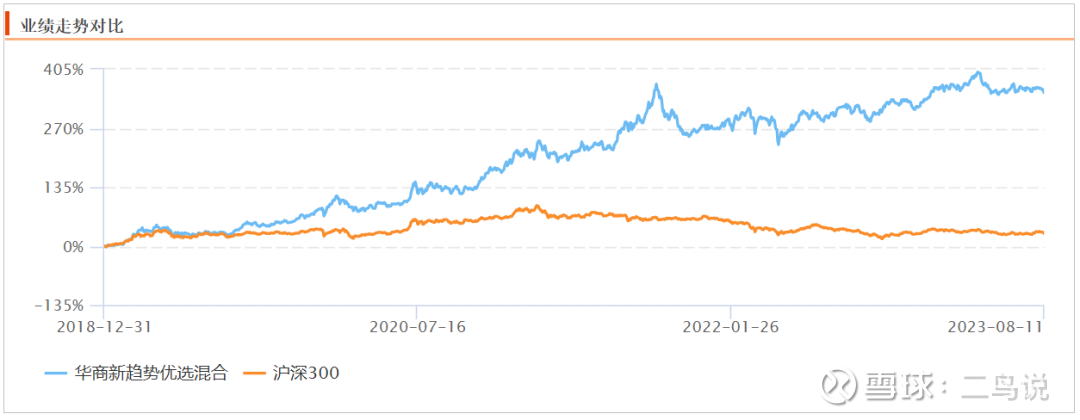

主动权益基金的风险控制,主要依赖于基金经理对风险识别和主动规避,相较于股票型基金,灵活配置型基金的腾挪空间要大一些,基金经理可以根据行情冷暖进行调整仓位、行业轮动等,来更好的适应市场变化。比如周海栋管理的华商新趋势优选灵活配置。

华商新趋势优选自2015年5月由周海栋接手至今,合计32个完整季度中,有21个季度获得正收益,季度正收益概率为66%。2019年至今,年年正收益,获得了351.62%的收益率,基金净值一路拾级向上。

周海栋是公司权益投资总监、权益投资部总经理,是一位行业轮动型选手。为了更好的从行业轮动中捕捉机会,他不断努力拓展行业覆盖范围。从上游周期性较强的化工、有色、煤炭等行业,到成长特征明显的医药、电子、计算机等行业,具备“一手周期、一手成长”的特点。

他的核心投资策略是“顺应周期投资”,主要包括三个方面:一是判断宏观经济周期,作为调整股票仓位和行业布局方向的依据;二是判断行业周期,重点从供需不匹配造成的周期、行业发展本身的周期中寻找机会;三是公司发展周期,提前布局未来一两年景气度高且有明显向上拐点的公司。

从持仓分析来看,周海栋对周期波动拐点的把握能力较高,行业轮动比较精准。比如华商新趋势优选在2020年和2021年重点配置有色金属板块,抓住了流动性充裕、有色金属价格上涨的投资机会;2021年1季度至2022年3季度,重点配置煤炭板块,抓住了能源行业供需偏紧、煤价上涨的投资机会。

长期来看,单一类型资产难有 “常胜将军”,但不同资产的周期轮动不一致,如果能够进行合理的配置,有望对冲不同资产的周期波动。像股债搭配策略,股市艰难时,有债券资产平滑波动;债市调整时,或有股票收益弥补损失。比如采用“固收+”思路、由董辰、郑青联手打造的华泰柏瑞鼎利。

华泰柏瑞鼎利自2016年12月成立至今,合计26个完整季度中,有24个季度保持正收益,季度正收益概率达到92%。2019年至今,年年正收益,创造了58.64%的收益率,甚至跑赢了沪深300指数。

华泰柏瑞鼎利由董辰、郑青联手管理,因业绩出色,被投资者称为“青辰组合”。基金采用经典的股债配置策略,通过固收部分力争降低组合波动,通过权益部分提供弹性,求稳亦求进。

其中,郑青主要负责固收部分。她是经济学硕士,曾在证券、资管和基金公司工作过,拥有超20年从业经历,2010年加入华泰柏瑞。在债券投资时,她会根据宏观经济的形势来确定收益率、期限利差、信用利差、杠杆和久期的合理水平,进行有的放矢的组合管理;不做信用下沉,把避免损失放在优先的位置;在券种配置上,会根据市场情况动态调整信用债和利率债的比例,以信用债为底仓,以利率债做波段,不太配置可转债。

董辰则扛起了利用权益资产获取超额收益的重任,成为组合锋利的矛。他是金融学硕士,曾任长江证券首席分析师,2016年6月加入华泰柏瑞。他研究覆盖的行业以周期和制造为主,包含有色、钢铁、煤炭、军工、机械、电力设备、新能源等领域。

董辰在投资中具备自上而下的宏观敏锐性,能够根据权益市场变化灵活调整仓位(在0-33%之间),比如2018年底华泰柏瑞鼎利的股票仓位仅为4.99%,规避了风险,2019年2季度则快速提升至32.71%,抓住了大行情。个股配置上,他倾向于在低估值时买入,获得较大的安全边际,并根据个股性价比变化择机兑现收益,比如2020年底大幅减持白酒、医药等核心资产,提高黄金股配置,较好的应对了市场的风格切换。

从上面的统计和分析来看,基金想实现年年正收益并非遥不可及,精选股票、量化管理、行业轮动、固收+等策略都有成功的案例。但是在实际中实现起来却是难于登天,2019年至2022年实现年年正收益的主动权益基金凤毛麟角,有幸碰到的话一定要珍惜并投入时间做研究。

这也告诉我们,投资中应当放下过于严苛的收益率要求,既要有获取更好收益的美好愿望,也要有接受残酷现实的心理准备,能实现年年正收益更好,不能实现也不必灰心丧气。因为在市场不好的年份,能力争做到减少亏损就已经值得庆幸,在市场好的年份,能够跟上市场就已经是成功,抱着一颗平常心,长期下来,也能取得不错的业绩表现。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。