(原标题:高频交易在可转债中有效吗?)

昨天沪深交易所发布了关键加强程序化交易的通知,最高申报速率在每秒300笔以上或者单日最高申报笔数在20000笔以上的,予以重点监控。

一时间,很多自媒体总算找到了A股涨不上去的原因了,原来是量化搞的鬼,怪不得我的股票老是输钱。要我说,量化违规的是“制造规律”,而不是“利用规律”,比如说利用一面利用资金优势拉涨停,一面融券卖出。虽然第二天下跌拉涨停的资金会受点损失,但因为大量卖出融券,所以整体来说还是赚了不少。涨停是制造了规律而不是利用了规律,但如果把这个事情归为量化,那么手动操作照样可以割韭菜。

在市场要做到绝对公平是根本不可能的。举个例子,你看到的券商报告,如果真的有效,肯定是晚于机构的。你要求公平,机构是要么花费了大价钱养了一批研究人员,要么是花费了大价钱买了研究报告。你要公平你也出钱,可能吗?所以小散还是尽可能的去找小散的优势,一味要求绝对公平是一件徒劳的事情。

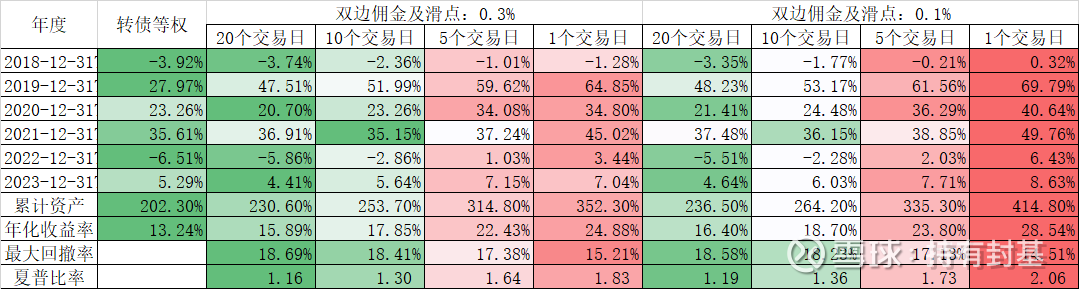

我们还是来看看小散有优势的可转债,由于工具的原因,我们不可能做到秒级的回测,我们还是看看日线级别的回测,利用禄得网,双低(价格+100*转股溢价率)排序,从20天轮动一次,到10天,5天,1天轮动一次,平均持有20只可转债,剔除A以下的可转债,回测结果如下:

我们看双边佣金及滑点为0.3%的情况,20个交易日轮动一次对应的年化收益率是15.89%、10个交易日是17.85%,5个交易日是22.43%,1个交易日(就是每天轮动一次)是24.88%。说明在日线级别这种低频轮动下,普通的双低也有超额收益,而且轮动速度越快超额收益越大。

双边佣金及滑点0.3%其实是比较大了,小资金肯定可以做到更小,我们假定下降到0.1%,那么20天轮动的年化收益率从15.89%提高到16.40%,提高了0.44%(几何差非算术差,下同),但如果是每天轮动的,那么年化收益率从24.88%一下子提高到了28.54%,提高了2.93%。轮动速度越快,佣金及滑点的影响越大。

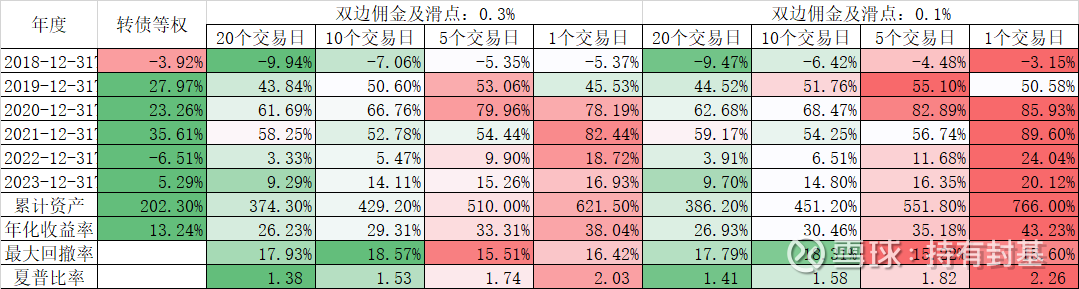

再列一下我目前用的多因子策略的回测结果:

一样有这个规律,每天轮动的效果最好,佣金和滑点对每天轮动的影响最大。

对比简单的双低和多因子,有个有趣的发现,2019年前是简单的双低胜出的,而2020年后双低才跑输多因子了。以每天轮动佣金及滑点为0.1%为例,双低在2018年的收益率是0.32%,多因子才-3.15%;双低2019年的收益率是69.79%,多因子是50.58%,到了2020年,双低是40.64%,多因子是85.93%,以后都是双低跑输多因子。

我对这个结果的解释是:2018年起刚刚开始有人用策略,所以简单的双低的有效性非常好,到了2020年后随着这个策略的普及,虽然相对转债等权指数还有超额收益,但效果越来越差了。这也是量化投资中的普遍规律,特别是公开的策略,很难维持长期的高超额收益。