(原标题:宽基指数也有坑?9大宽基详细对比(10.09))

不少投资者认为,选取指数,就是寻找涨幅最大的指数,这是片面的。由于指数的构建目标不同,在阶段时间内,指数的表现会有差别,当前市场环境下表现较好的指数,并不一定适合未来的市场环境,周期波动是常态。盲目追求阶段高收益率,往往是吃亏的开始。

因此,我们要建立“搭建指数基金池”的思维,了解不同指数的底层构建规则,理解不同指数之间的倾向与特色,以“均衡配置、各司其职”的思维去组建组合,从而应对波澜诡谲的市场。

作为指数化投资的基石,宽基指数是我们投资的“核心选项”。但随着指数日益丰富,大幅增加了我们判断的难度。我们有必要对这类重要标的,做一个更全面地了解,能心中有数的去搭建契合自身需求的指数基金池。

本文值得收藏,以备不时之需。

一、规模与定位区别

1、规模区别

2、定位区别

上证50、中证100:自由流通市值均值超1000亿,是超大盘代表指数

沪深300、深证100:自由流通市值均值超500亿,是大盘代表指数

中证500:自由流通市值均值不到130亿,是中盘代表指数

创业板指、科创50:自由流通市值均值接近中证500,名字看似大盘,实则中盘而已。

中证1000:自由流通市值均值约60亿,是小盘代表指数

中证2000:自由流通市值均值约24亿,是微盘代表指数

中证100、沪深300、中证500、中证1000、中证2000的格局非常清晰,基于编制规则与市值规模要求,它们能各自代表特定规模成分股之表现。我们在搭建指数基金池时,可以以此为依据,形成持仓标的的“弱关联”。

创业板指、科创50等板块指数,与我们的常态认知有一定距离。从市值规模来看,创业板、科创板的主要成分股大部分属于“中盘股”,在叠加中盘、成长、行业聚集的特性后,我们也就能理解这类指数的高波动性了。

创业板指、科创50被我们赋予较高期望,但对比沪深300、中证500等核心宽基指数,其代表性、稳定性、普遍性还有一定的差距。

二、编制、板块与市场区别

1、编制区别

不同宽基为何会出现如此明确的市值差距,这跟指数的不同编制规则有关:

1)沪深300:选取全市场市值规模前1-300名的样本,属于大盘指数;

2)中证500:选取全市场市值规模为301-800名的样本,属于中盘指数;

3)中证1000:选取全市场市值规模为801-1800名的样本,属于中小盘指数;

4)中证2000:选取全市场市值规模为1801-3800名的样本,补充了上述三个核心宽基,属于小微盘指数

如图2,从编制规则来看,上述4个指数有着明显的互斥关系。沪深300取了全市场TOP1-300,中证500则选取了301-800,后续以此类推。这就形成了指数规模的特色,能让我们根据持仓的计划,均衡搭建指数池。

2、板块区别

上证50、深证100是单市场指数,因此分别不包含创业板和科创板标的,泾渭分明。

中证100、沪深300、中证500为大中盘指数,主要成分股均集中于主板(占比高于80%),包含的创业板、科创板成分股较少。

中证500、中证1000、中证2000,随着市值规模降低,指数成分股中双创含量增加,中证500含双创20%,中证1000含双创30%,中证2000含双创合计接近40%。

3、市场区别

由图3可见,跨市场宽指一般沪市占比高于深市,这从侧面展现出沪市的地位更胜一筹。

随着指数平均规模降低,指数中深市占比在逐步提升,中证500正好是两市最均衡的指数,而代表微盘指数的中证2000,接近2/3的权重来自深市,这正好跟沪深300形成鲜明对比。

三、行业与权重区别

1、行业区别

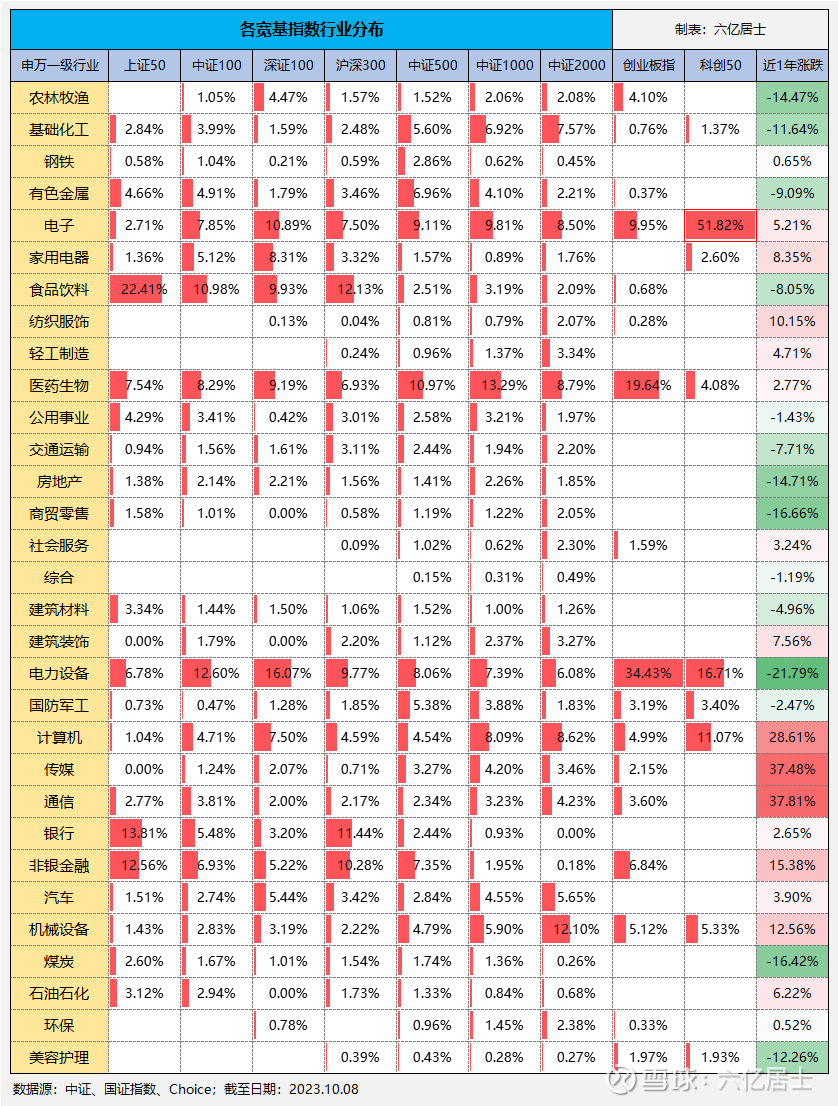

从行业分布看:

1)上证50、沪深300比较接近,前三均为食品饮料、银行和非银金融;

2)中证100和深证100,一个基于编制规则(行业分布均衡),一个基于深市(金融企业较少),使得成份股在行业分布上更为均衡,且银行、非银金融行业占比较低;

3)中证500、中证1000也比较相似,医药生物、电子、电力设备占比前三;

4)中证2000以机械设备为第一,为9大指数的独角戏;

5)创业板指主要集中于:电力设备、医药生物和电子,尤其电力设备占比高达34.43%;

6)科创50中的电子行业占比高达51.82%,妥妥的行业增强指数,广受电子行业影响;

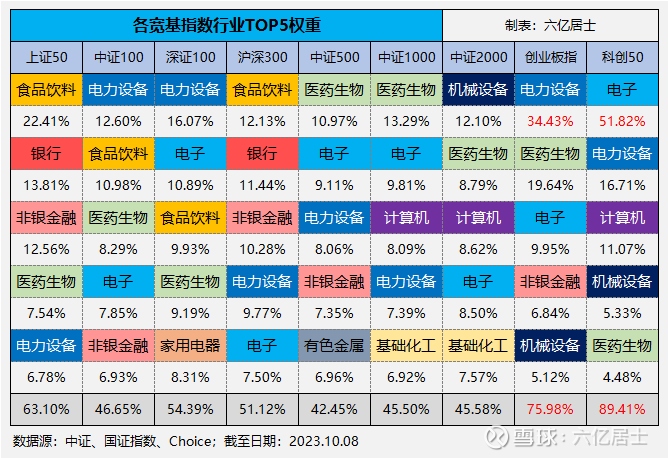

7)一般来说,核心宽基前5行业占比在40-60%,但创业板指与科创50分别高达75.98%与89.41%,其行业倾向明显,结合其个股规模均值较小,这几个指数波动相对更大,需要注意。

基于创业板指、创业板50、科创50的行业倾向的问题,本期估值表调整这三个指数至“策略与板块宽基”栏目,降低这三个指数的权重。

2、权重区别

从行业权重看:

1)电力设备:当红炸子鸡,除了中证2000,其余8个指数均在前五,部分指数权重很高,可以说目前宽基指数均受电力设备行业影响;

2)电子:同为当红行业,除了上证50,其余8个指数均在前五,科创50尤甚;

3)医药生物:行业中的翘楚,个股大中小市值均有,因为各大指数均有重要占比;

4)食品饮料、银行、非银金融:受限于个股规模,主要集中于中大盘指数,上证50为核心代表;

四、结语

本文对比了我们日常指数投资中,主要关注的各个宽基指数之间的区别。主要包含:市值分布、指数定位、编制重点、市场与板块分布、行业权重分布等几个要素。

尤其是市值规模与行业权重的数据,能指导我们更合理的搭配指数标的,让持有标的之间形成互补,减少共振,降低整体的持仓波动。

后续61会发布此文的后续:《9大宽基历史回撤、风险收益对比》,敬请关注。本文数据极为庞杂,受限于能力难免有所纰漏,还望留言斧正。

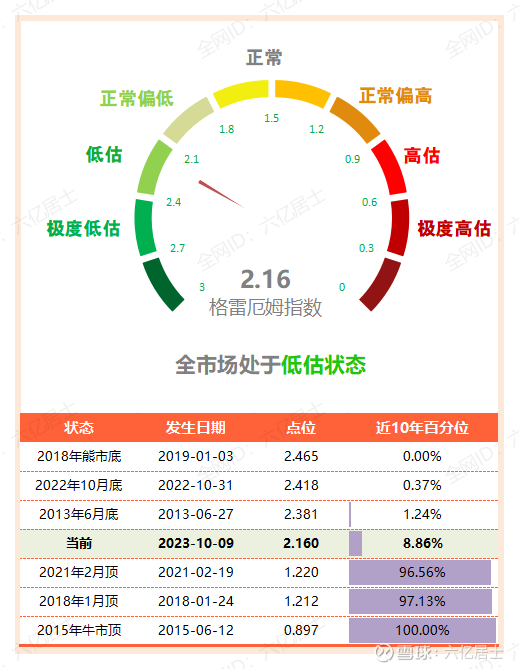

五、全市场估值仪表盘

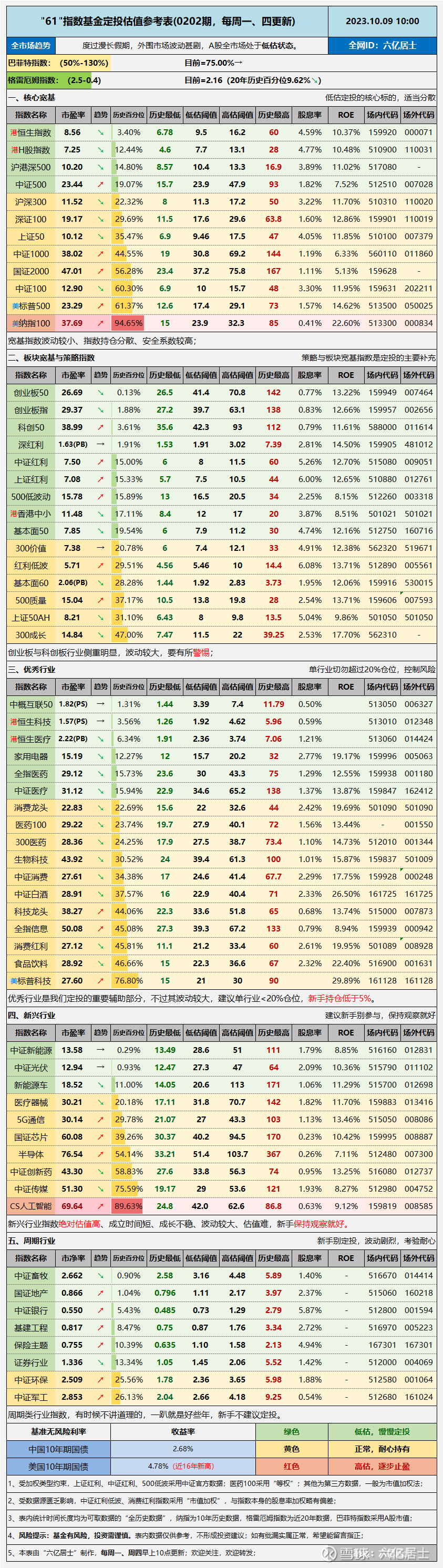

六、“61”指数基金估值表(0202期)

本期估值表,调整宽基指数中的创业板指、创业板50、科创50指数至“板块宽基与策略指数”,降低其权重,核心原因上文有详细解释。在此感谢老朋友Jeff对这三个指数的调整建议,才有本文。

同样,调整行业指数中的“香港中小”指数至“板块宽基与策略指数”,香港中小也是规模指数,考虑到市场不熟悉,原来放在行业里,本次一并纳入第二级。

调整细分行业名称为“新兴行业”,虽然不一定完全匹配,但会更恰当一些。

===================

最近外部风雨如晦,还望各位老朋友:竹仗芒鞋轻胜马。

===================

扩展阅读:61指数基金文章目录>>>网页链接

$沪深300ETF(SH510300)$ $上证50ETF(SH510050)$ $中证500ETF(SH510500)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球ETF星推官# #雪球星计划##熊市中的应对策略#

风险提示:基金有风险,入市须谨慎。文章内容、数据仅供参考,不构成投资建议。文中所涉及标的仅为个人思考,请结合自身需求,严控风险,独立决策。