(原标题:投资必修课-如何面对股价暴跌)

巴菲特曾经说过,如果他去大学当一名教授投资的老师,他只会开设两门课程:第一门课如何面对市场波动;第二门课就是如何去给企业估值。

人们往往高估了第二门课程【企业估值】的难度,但其实在我看来,估值更像是一套科学方法论,通过长时间的练习就可以掌握。

但是【如何面对市场波动】这门课程看似简单,实则是知易行难,并不是背几句“别人贪婪我恐惧,别人恐惧我贪婪”就能解决的。

这不仅需要对企业价值有非常清晰的认知,还需要强大的情绪控制能力,这除了后天的锻炼外还需要一些天赋。有些人对波动无感,但很多人则对波动很敏感。

当下的市场环境就是学习如何面对市场波动的一个绝佳的现场案例学习,今天上证指数再次迫近3000点和去年10月的疫情底。

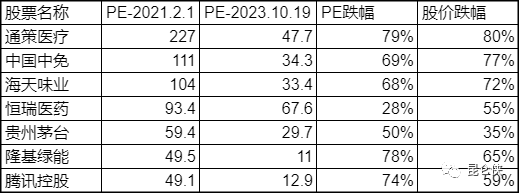

而个股方面,众多白马股的股价在本周创出新低。下面是我统计的一些明星股票自2021年2月创出股价新高后至今的跌幅:

通策医疗:最高价421元,当前价82.9元,跌幅80%

中国中免:最高价396元,当前价92.8元,跌幅76%

海天味业:最高价125元,当前价35.4元,跌幅71%

隆基绿能:最高价72元,当前价25.5元,跌幅64%

恒瑞医药:最高价96元,当前价44元,跌幅54%

腾讯控股:最高价705元,当前价291元,跌幅59%

贵州茅台:最高价2504元,当前价1630元,跌幅35%

上述这些股票出现如此巨大的跌幅,不光是股民自己有疑惑,上市公司和基金经理们也困惑。

散户中有相当一部分人都喜欢听消息炒股,因为大家都认为只有上市公司的高管或者老板才最懂公司的股票。

这句话说对也对,但只对了一半。

上市公司的高管或者老板是最懂公司的,但不是最懂公司股票的。所以才会有信董秘亏一半,信董事长全亏光的戏谑之言。

这不,本周某家防水行业龙头企业的董秘朋友圈发文就在很多投资群里传播,那种对股市的愤懑之情溢于言表,其主要观点我摘抄如下:

1、股票这样一个跌法,已经完全超出我的预期,一遍遍刷新了我的认知底线。

2、在公司今年努力抓住市场机会提升市占率、渠道和客户结构持续优化、高毛利的零售板块突飞猛进、砂粉为主的非防水业务快速发展、收入利润均实现双增的前提下,股价已经跌的快接近去年10月底的低点了!

3、公司的基本面早已触底回升,股价居然还在坑里呆着!看不懂,看不懂,实在看不懂了!

上周曾经掌管千亿资金,被誉为医药投资女神的中欧医药基金经理葛兰宣布离职,而曾经红极一时的科技股投资基金诺安成长的蔡嵩松也因为投资亏损额度过大而辞职了。

以上两家都是公募基金,都是主要收管理费,而绝大部分私募基金主要收入来源都是盈利的提成,压力则是更大一些。

本周一家私募基金经理的致投资人的信又火了。该基金经理在列举了目前面临的众多内忧外患之后,认为目前的股市已经失去长期价值投资的基础,自己的基于企业基本面的长期投资策略已经失效。

最后判断四季度可能有小幅反弹,他会趁机全部卖出,建议投资人赎回。看完给人一种万念俱灰,失望透顶的感觉。

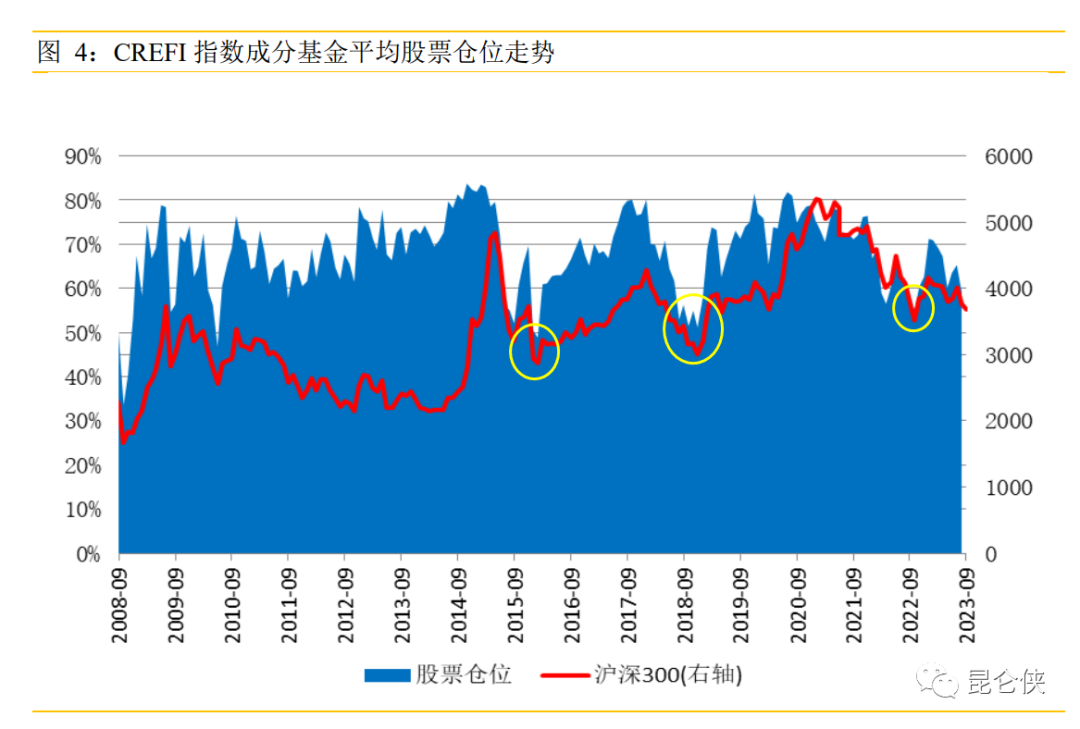

当然这并不是个例,华润信托最新披露的私募基金月度报告显示,9月份私募基金仓位再创年内新低,最新仓位为58.72%,环比下降0.55%。

私募基金相对公募基金而言有着更严格的风控措施,有预警线和止损线,一般在净值跌到0.8(即亏损达到20%),即触发预警,会被动要求减点50%的股票仓位。达到止损线0.7后就会被迫清盘。

近期听闻已有多家私募基金的净值迫近预警线,像今天这种在基本面无重大变化的情况下,贵州茅台大跌5%就不排除是基金被动卖出。

而从下图可以明显看到,在历史上的2015年股灾,2016年熔断,2018年熊市底、2022年10月疫情底阶段,私募基金的平均仓位走势也是创出阶段新低。仓位低点恰好对应指数底部(倒在黎明前),令人唏嘘不已。

今天股价再度毫无征兆的大跌,上证指数再次迫近3000点关口。有不少朋友问我今天股市怎么了?

先射箭再画靶是容易的,我们可以说经济不及预期、国际局势不稳定、外资大举抛售云云。我认为这些都有道理,但更像是一种情绪周期的轮回。

前段时间写了一篇《港股通股息税深度分析与套利案例》的文章,其中比较了过去20年间美国标普500指数和沪深300指数的收益情况(269.78%VS.277.1%),两者收益接近。

但是从对比中也可以明显看出,红色的沪深300指数的波动性要大得多,更加情绪化,涨的时候乐观过度涨过头,跌的时候悲观过度跌过头。

以最近一次的2020-2021年的“漂亮50”赛道股牛市为例,当时市场流行各种“茅指数”和基金抱团,券商分析师也是无脑看多,我记得当时有券商给出了宁德时代2060年的业绩预测。

而在散户中流行的是私募基金经理林园的经典语录:真正赚钱要靠泡沫,怕高你一定是苦命人。

正是在券商分析师、基金经理、投资者等集体乐观情绪下催生了A股市场狂热的估值。

以下图表是我统计的部分白马股从2021年2月至今的PE和股价的变化,从中我们可以发现大部分股票的股价跌幅基本和PE跌幅一致,也就是说股价下跌主要是由于PE下跌引发的。

现在回头看看那些动辄100倍、200倍的估值是多么的不可思议,但这却是真真切切发生的。

正如之前所说,A股由于个人投资者比例很大,所以更加情绪化,涨的时候容易乐观过度涨过头,跌的时候也会悲观过度跌过头。

正如弹簧被极度拉伸后就会收缩(牛市转熊市),而弹簧被极度压缩后就会快速反弹(熊市转牛市)。

而目前无论是上证指数、沪深300指数、创业板指还是香港恒生指数,其估值都处于近10年来极低的百分位,风险已经大幅释放,为我们的投资提供了非常大的安全边际。

万物皆周期,股票也不例外。估值高了就会借故下跌,估值低了就会因故上涨。这个故千奇百怪,可能是疫情突然消失,调低印花税,俄乌停战,国家队救市,经济复苏超预期等等。

虽然股市的绝对顶部和底部很难预测,但相对的高估和低估区域的判断就会简单一些,目前大盘整体属于低估是毋庸置疑的。

当然就像之前提到的,估值低不一定马上就会涨,回顾历史过往,政策底出现后往往市场不一定马上大涨,甚至会继续下跌一段时间后才会出现最终的市场底。但是政策救市对于指数低估的指示是非常明确的。

前几天看到一个数据统计,如果今年股市依然下跌,沪深300将迎来历史上首次连续三年下跌,恒生指数将迎来史上首次连续4年下跌 。

在如此极端的市场状态中,我们不妨回顾一下股神巴菲特是如何应对的。

我的好友陈嘉禾在【当一个基金经理赔了50%】一文中回顾了巴菲特在最黑暗的1973、1974、1975年这几年的投资业绩。以市值计算,巴菲特的投资业绩分别是-2.5%、-48.7%、+2.5%。三年时间亏掉了50%。

在这段最黑暗的时间里,巴菲特并没有绝望,仍然按部就班的工作。并且还发表了今天被众多投资者经常引用的名句

“市场短期是投票机,长期是称重机。认为股票价格现在在跌、所以不能买的人,都是傻子。好投资者抱着好公司不动,早晚市场都给给他钱。”

当时业绩腰斩的巴菲特不知道股价何时会涨,他的自信和从容并不来自对宏观经济的精确预测,也不是K线图的鬼画符,而是来自他的投资组合在基本面上(净资产,净利润,股息等)实实在在的价值增长。

在1973年到1975年的3年中,虽然巴菲特的业绩一塌糊涂,但是他投资组合所对应的价值基本面,却一直在增长。

根据伯克希尔哈撒韦公司在2019年发布的年报,在当时这3年中,公司的净资产每年的增速分别是4.7%、5.5%、21.9%,3年累计增加了35%。

也就是说,在这3年中,巴菲特的投资组合的基本面增加了35%,同时市值却下跌了49%。这也就意味着,投资组合所对应的估值下跌了足足64%。

如此看来,巴菲特这3年糟糕的业绩,很大程度是由于市场风格原因和糟糕的运气,跟他的投资体系和投资组合的增长能力无关。

在连续3年的糟糕业绩后,第四年开始巴菲特否极泰来,迎来封神时刻,从1976年到1985年,在短短10年之中,伯克希尔哈撒韦公司的股票价格,上涨了足足59.2倍。

也就是说,只要你持有的股票在持续的真金白银的赚钱,那么就无需关注股票价格波动、永远专注于价值增长,包括净利润、净资产或者股息等。

在当前这种市场极端悲观的时刻,什么价值投资,技术分析、量化投资等什么分析方式都失效了。最大的问题来源是信心的缺失,所谓信心比金子重要。

本周发布的三季度GDP已经开始有好转的迹象,市场整体估值在低位,中央汇金也已经开始出手救市,相信后续证金、社保等国家队也会出手为市场注入信心。如果股市来三根大阳线,什么悲观预期都会烟消云散。

所以我们现在有钱的话就买买买,没钱就躺平,该干嘛干嘛。跑跑步、打打游戏,重读大师经典著作,转移一些注意力,都有助于保持情绪的稳定,更好的面对股价波动。

当然从长远来讲,用闲钱投资股票,合理价格买好公司,不要单吊一两只股票,不要上杠杆,不要过高估值买入股票,避开这些投资中的大坑,你会发现投资也没有想象中的那么难。

$腾讯控股(00700)$ $贵州茅台(SH600519)$ $隆基绿能(SH601012)$