(原标题:万亿特别国债是小钱,突破3%的赤字率才是意义重大)

大国财政竞争

1

天天都有财经深度思考,今天重点聊聊这次年底增发的一万亿特别国债。这件事,大部分民众听听也就过去了,但它对中国人生活的影响可能重于这几年的任何一次发债。

关于一万亿国债,之前市场就有讨论的传言,外媒也放过风声,周二晚落地,算是证实,但也有两点意外:

首先是用途:

今年一季度以来,高层一直强调的是“高质量发展”,实际上就是不搞传统的基建,但这一次发债的用途很传统,用于灾后重建和基础设施补短板,但大家都心知肚明,今年的灾情并不比以前多多少。

同时要求尽可能前置,形成实物工作量,就短期而言,基建见效快,明年一季度甚至上半年的经济数据会很漂亮。所以意图明显到就差把八个字写在纸上——刺激经济,财政扩张。

今年地方财政到了最困难的时刻,很多地区连地方债的利息都付不起,部分地区的公务员工资都成了问题。地方财政困难是一件非常严重的事,很多人觉得自己不吃劳保、不做公务员就没有影响,但这两年各地愈演愈烈的各种花样罚款,都与地方财政紧张有关。

数量上看,年初的预算中,由于对卖地收入下降估计不足,1-9月,地方政府性基金本级收入增速为-16.3%,测算全年距离年初预算将存在1.1万亿元的缺口。增发这一万亿国债,并且转移支付安排给地方,明显是为了解决这一缺口。

对于地方政府而言,虽然国债是专款专用,但实际上地方政府例行都有这一类支出,有了国家转移支付的支持,原来的支出可以解决其他问题。

第二个意外是时间上,四季度调整预算很罕见。

我国财政史上仅有三次年内追加财政赤字,分别是1998、1999、2000年,这三年很多人都知道,是国企脱困的三年,也是财政最困难的三年,之后都是年初的预算铁打不动,再大的困难明年再说。

2000年以后,年中顶多的就是发特别国债,但都是有特殊用途的,不列入财政赤字,也不需要通过预算安排来还本付息。

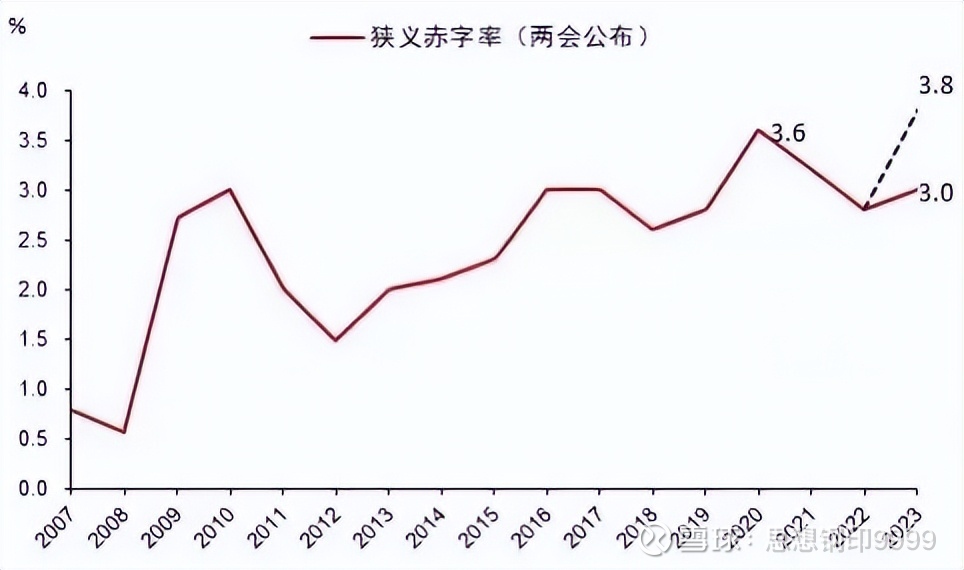

突破财政赤字率,才是真正值得注意的地方。之前很多人既希望又都不太相信会突破财政赤字红线,因为这条3%的红线,政府守了几十年,不是大灾大疫这种特殊情况不会突破,而这次在正常年份的突破,如果未来变成惯例,本身的意义远远超过1万亿这个数字,就标志我国的财政从量入为出的古典财政思路,转变为债务扩张驱动性的现代财政思路。

这是更深层的意义。

2

有一句话,叫内债不是债,因为一个人的债务就是另一个人的资产,债务和资产都在国内,只要负债者有相应的收益型资产作保证,负债越多往往代表经济越活跃。

古典财政是一种内敛的支持型财政,政府必要债务都是为社会正常秩序和人民生活幸福提供必要的支持,都是用于非盈利性项目,以未来的财政收入为隐形担保,内敛财政的国家,大部分未来财政收入增速不高,所以对负债率有严格的约束,以防止出现财政收支不平衡。

但现代财政管理,从理论到实践都突破了这个古典约束。

理论上认为,债务是伪问题,真正的问题在于资产,财政投入的资产虽然不是盈利性资产,比如水利,但它的盈利性可以通过税收来体现,关键在于做大做强居民和企业的收入,因此财政的公益性并不一定需要非常严格的债务约束。

因为害怕债务太高而收缩资产,财富缩水会让居民和企业自发地再收缩债务,导致通缩螺旋。一旦陷入这种通缩螺旋中,就要第一时间用债务扩张来打破,而此时有能力的只有政府。

很多人从家庭和企业的角度,本能地认为过度负债很危险,但是家庭债务和国家债务有一个很根本的区别,家庭是有寿命的,如果你不在年轻的时候把债还掉,那么你到了年老就没有能力去还了,所以家庭债务是一定是要把本金还掉的。

但国家没有时间的概念,理论上是永续经营的,负债并非一定要还,而且降低负债的坏处更大。政府债务是全社会资产的源头,对应的资产都是加了杠杆后的财富,所以国家的资产是弹性的,负债是刚性的,收缩债务必然导致加倍的资产收缩。

债务率当然不能无限放大,但把一个政府负债率控制在一个数字以内是不科学的。负债是表象,收入才是真相。

这两年,很多家庭和企业的收入不再增长,以前不怕的债务现在变得可怕起来,就想要还贷款,但贷款还了之后,收入问题没有解决,还是生活在恐惧中;同理,一个国家只要财政收入下降,就会觉得负债率太高,这就是2018年以后我国总体上呈现收缩型财政的特点,供给侧改革、降杠杆到地产三条红线,无不如此。

这些财政政策从现在看没有解决问题,财政收入的下降才是真正的问题,一个有收税权和无限罚款权的地方政府,如果财政紧张了,那后果不堪设想。

所以国家的债务一旦上升之后是很难下降的,一旦下降就意味着经济水平的下降,人民也不干,财政扩张开弓没有回头箭,扩张才是唯一的道路。

更重要的是,对于大国而言,财政不是内政,而是国家之间竞争的利器。

3

从实践上说,美国在2008年金融危机后,开始QE,即财政扩张的同时,定向把流动性流入实体经济,疫情之后,财政扩张更是凶猛,美国的这个财政扩张实验到目前为止非常成功。

美国的债务率高得吓人,但做大的资产规模后,对全球的资金、人才、技术,形成虹吸效应,以保证“全球收税权”,再通过国家实力逼迫他国打击“离岸避税”,以保证产业链利润回流,保证自己未来的财政收入也能相应增长,不会进入债务陷阱。

现代政府不只是服务型政府,还是经营型政府,纸币是民众对政府的信任,征税是民众赋予政府的权力,有了这两样东西,政府就可以“经营”,货币信用杠杆可以加速做大资产和财富,征税权是债务扩张背后的保证。

政府转变为经营型政府后,财政就不仅仅是保障性质的,更是国与国之间——特别是大国之间的竞争武器,你如果保守,你的优质资产就会被其他扩张性财政的国家给吸走,你就会陷入资产通缩。你越通缩,财政越收缩,资产就越保不住,税源也保不住。优质资产和税源走了,剩下来的不良资产,导致财政税收能力大大降低,反而更容易造成债务危机。

这个有点像三体里的降维攻击,就算你洁身自好,认为过度财政杠杆是一种危险的“比滥”,不想参与,那对不起,很可能你的竞争对手没垮,你就先垮掉了。

对国内也是如此,债务就代表人民的生活水平,每一次提升都会带来民众满意度的提升,但再降就痛苦了,得而复失比从没有得到更痛苦。

未来财政能力竞争的时代,财政收入成为国家核心竞争力,大部分时候都是财政扩张,利率降低,只有少数时间,遇到通胀压力了,才会阶段性的收缩一下财政,利率短暂冲高。

当然,重启扩张型财政,又会遇到一个老问题——政府投资的效率低下。这个问题地方政府无法解决,中央政府也同样如此。所以财政投资要回归公益性,没有直接回报,而是通过改善投资管理、提高社会管理水平来激发民间投资的信心,扩大税基,用增加的税收来解决债务扩张后的利息支出。至于负债本身,已经变成了公益性资产,成为民生福祉的一部分,长期发挥作用,根本不需要收回。

当然,现在说财政转型,为时过早,还要看明年经济止住下滑后,是否会继续这种扩张型的、有一定进攻性的财政运营思路。

延伸阅读