(原标题:可转债进入了青铜时代?)

又是普跌的一天,看了一下全球股市全部都是红的,甚至连隔壁的香港也是红的,甚至连北向资金也是流入的。今天的下跌怪不得别人了,只能怪自己。

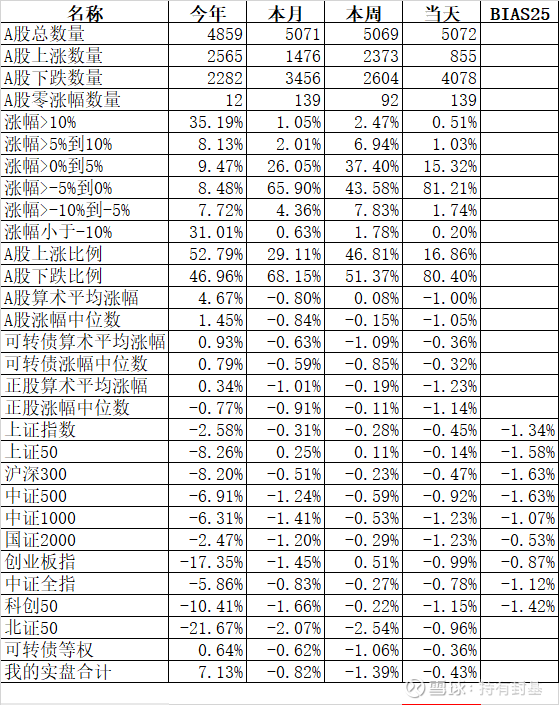

主流宽基指数矮子里拔长子,跌幅最小的上证50跌0.14%、上证指数跌0.45%,跌幅最大的国证2000和中证1000均下跌了1.23%。

申万一级行业指数中领涨的传媒涨2.25%、银行涨0.60%、石油石化涨0.11%,其他板块全部下跌,领跌的国防军工跌2.18%、电力设备跌1.85%、美容护理跌1.43%。

855只股票上涨,4078只股票下跌,涨幅中位数为负的1.05%。

沪股通净买入19.59亿,深股通净买入7.22亿,北向资金合计净买入26.82亿,今天市场普跌也怪不到外资头上了。

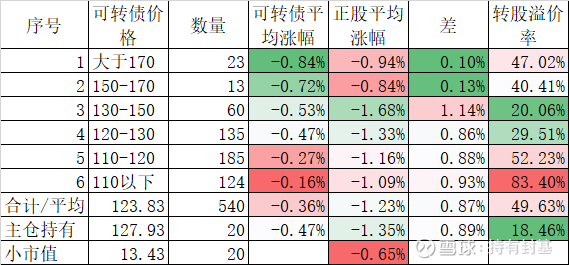

540只可转债平均下跌0.36%,对应正股平均下跌1.23%。高价债跌幅大,但对应的正股反而跌幅小,显然高价债是在杀溢价了。本来正常的情况下高价债的溢价率应该明显低于低价债,但现在反而是130元到150元这段价格区间的溢价率最小,两头都高,低价债溢价率高是正常的,但高价债溢价率高显然是不正常的。今天跌幅最大的上声转债大跌20%,但正股只跌了2.45%,目前转股溢价率还有91.72%,显然再次大跌的可能性还是存在,当然被拉起来暴涨的可能性也有,但这个钱我们是赚不到的。

下午去参加了某个基金公司的交流会,参会者普遍反映这几年亏损,甚至有专家说这几年最好的策略是空仓。我心中窃喜,虽然这两年赚的很少,但毕竟还是每年都赚的。我也不敢说我是赚的。

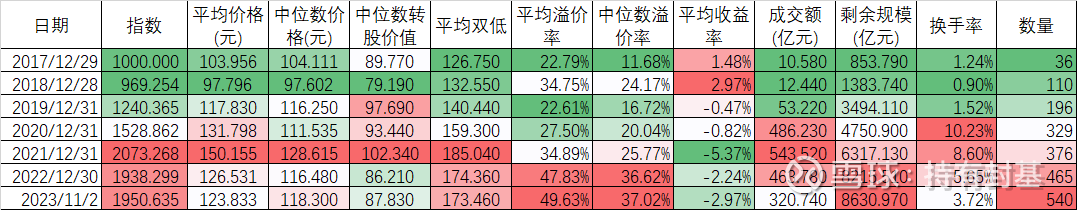

但偏偏有人在网上说可转债进入了青铜时代,我不知道以什么指标来划分黄金时代、白银时代和青铜时代,如果和2021年年相比,肯定是不能比了。只要看看下面这些数据就知道了:

虽然这2年的等权指数几乎没有涨,但和其他宽基指数比比已经算是非常好了。比较不仅要纵向比(和历史比),更需要横向比(和其他品种比)。反正我横向比较起来,可转债还是性价比比较好的品种。

说2021年好的,看看它的平均价格、中位数价格、中位数转股价值、平均双低等指标都处于历史最高峰,可转债最近2年表现平平,其中一个原因就是在还债。

多说一句,如日中天的小市值策略,已经牛了相当长一段时间了,昨天刚刚创出历史新高、今天盘中再创新高。感觉大跌越来越近了。即使将来再创新高,30%以上跌幅的调整,你是否能扛得住?反正我是扛不住,所以表现再好也只有一个微不足道的观察仓。2021年年中我清仓茅台招行隆基等白马股换可转债的时候,也有很多人问我为什么要清仓好好的白马股?直到今年年初,还是有好多人问我为什么不换回白马股?

可转债除了安全还有一个好处就是熟悉后很容易做出超额收益,而且还不小。即使可转债本身对正股没有超额,但通过轮动获得超额收益还是相对容易的,至少对我是适合的。