(原标题:成长VS价值,如何查看各指数的风格?)

向“风格漂移” SAY:NO!

大部分主动基金投资者,大概率都碰到过“风格漂移”,尤其是市场结构化越来越明显的当下。比如,以为买了医药基金,某天打开持仓一看,哦哟!怎么全是人工智能?又或者以为买了消费基金,实际上持仓一大堆光伏、新能源。

主动基金的风格漂移,切实地干扰了基金投资者的风险管控,本来有序分配的行业、风格、特色,在基金经理的一顿骚操作下,持仓平衡荡然无存。这类底部丢医药、高位追AI的骚操作,有时候甚至会两头挨打,让投资者欲哭无泪。

要想规避风格漂移,除了长期跟踪基金经理的职业操守,查看所投标的的历史持仓外,选择指数化投资也是一个很好的解决方案。对比部分主动基金的“乱头苍蝇”行为,规则公开、持仓透明、调仓明确的指数基金,能大概率实现「所投即所见」的效果。

当然,即便指数基金,也有“保险主题指数纳入宁德时代”这样的极个别事件。因此,在投资之前,仔细查看所投指数的成份股规模、持仓风格、行业分布,是一个指数入门的必要操作。

今天,我们一起看一下常见指数的风格分布。

一、主要宽基指数的风格分布

指数(基金)的规模与风格,是我们搭建指数基金组合时的必要参考项。对于计划长期定投指数基金的投资者,61始终建议:持仓适度分散、均衡,而市值与风格的搭配则是重中之重。

各核心宽基风格分布

1)大盘均衡:上证50、沪深300、中证500、标普500;

2)大盘价值:恒生指数、H股指数;

3)大盘成长:深证100、纳斯达克100;

4)中盘均衡:中证1000;

5)中盘成长:国证2000;

基于上述数据,会发现拿沪深300跟纳斯达克100对比,会便有失偏颇。从风格角度,深证100更合适跟纳指100对比,它们的风格更接近,从历史收益数据看,深证100也确实非常优秀。

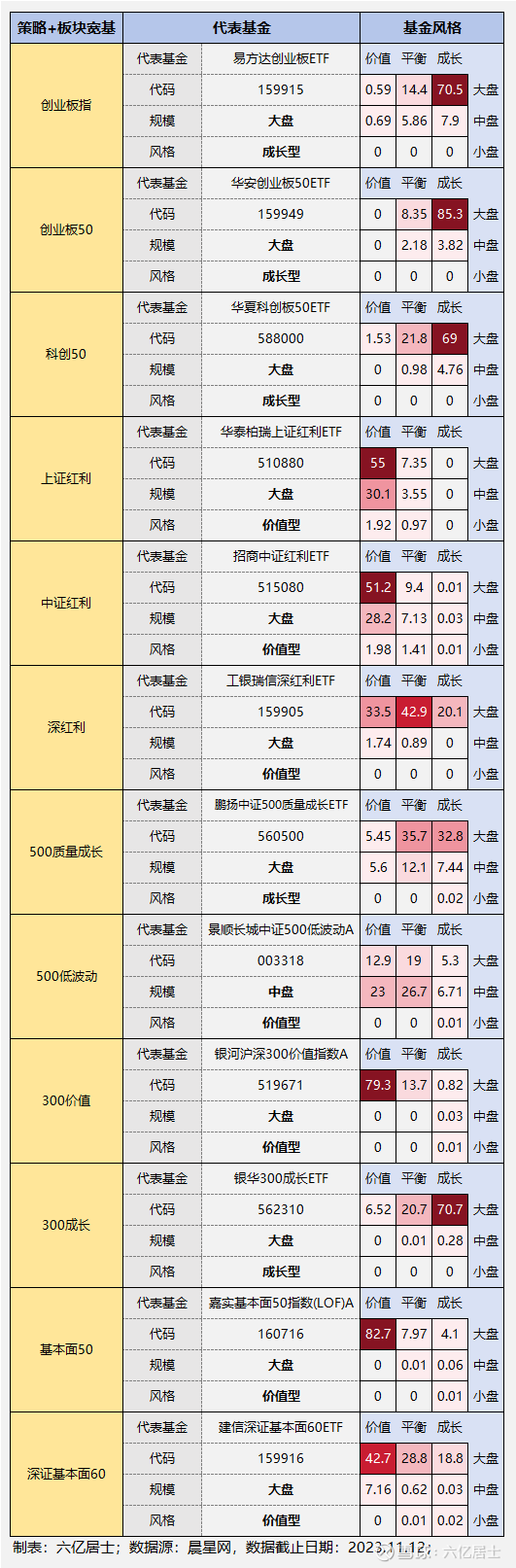

二、策略指数与板块宽基的风格分布

对比核心宽基指数,策略指数、风格指数、板块宽基指数的风格倾向更加明显。

如:创业板指、创业板50、科创50、300成长的成长风格占比高达60%+,创业板50甚至高达89%+。

同理,300价值、上证红利、中证红利、基本面50,这些指数的价值倾向也非常明显,尤其是基本面50,其价值风格占比高达82.7%。

越明显的风格,在一定的周期内会获得更高的超额收益,但同样也会面临更大的波动风险。

主要策略指数风格分布

1)大盘价值:上证红利、中证红利、深红利、300价值、基本面50、基本面60;

2)大盘成长:300成长、500质量成长、创业板指、创业板50、科创50;

3)中盘价值:500低波动;

对比均衡风格,成长或价值倾向明显的指数,在特定周期内会获得超过均衡风格指数的业绩。比如2019-2021年的大白马周期中,成长风格获得明显的超额收益。大白马萧条后,红利类、价值类指数则更胜一筹。

从全市场、全历史数据来看,成长与价值并无太明显的优劣之分,只是在不同的周期环境中,呈现较明显的负相关,这便是常说的“市场风格”。

我们不要因为市场短期的风格偏好,而认定“某一风格”更胜一筹,从而过高的配置某一风格。

当市场高呼某一风格优秀的时候,也往往是风险聚集的时刻。从稳健投资的角度,应当均配不同市场、不同规模、不同风格的指数。

基于低估定投、高估止盈的策略,大概率能在某类风格不占优的时候默默低吸,也能在市场火爆的时候慢慢撤退。

三、如何选择基金持仓的风格?

对于大部分普通投资者而言,风格均衡是首要选择。

从上文数据可见,核心宽基持仓较为均衡,这也是61一直推荐“宽基打底”的核心原因。较为平衡的持仓,虽不能获得更高的超额收益,但能让我们更平稳的留在市场里,“活着”是实践长期主义的基本前提。

如果你想获得更高的超额收益,那就得具备“准确”判断市场风格的能力,然后更高比例的配置它,在市场变动前切换它,但这个难度可想而知。

如果做不到准确?那就得做好长期煎熬的准备。比如前几年大白马牛市时,有些价值风格的基金经理始终坚持如一,那些年受了不少质疑和否定。风格明显,还想要穿越风格周期,这就需要更长的资金周期、更严格的仓位管理以及一颗大心脏。

对于大部分个人投资者而言,其实我们既缺乏准确判断的能力,也缺乏承受长期煎熬的耐心。与其给自己找不痛快,还不如老老实实的“分散配置、均衡持仓”。

如果了解了上述这些指数的规模、风格分布,我们在搭建指数基金组合时,便不会搭建:纳指100+创业板50,300价值+中证红利+H股指数,500质量+300成长+纳指100这样风格倾向明显的组合。

基于市值分布和指数风格,再考量指数的历史收益、市场范围、行业侧重等要素,我们便能尝试去建立质地优秀、风格均衡、持仓分散的指数基金组合。

如果想查看自己持仓基金的风格,可以百度搜索晨星网查看。

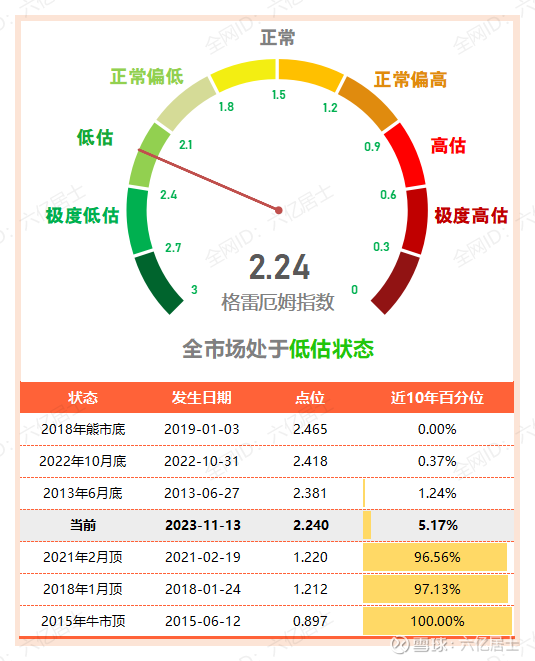

四、全市场估值仪表盘

最近有朋友吐槽仪表盘的箭头问题,61找了不少资料,找了一个相对好一点的模型,替换掉了原来的“倒着的箭头”。这版本谈不上有多理想,毕竟是Excel做的,但比之前版本可能更自然和直接一些。

五、“61”指数基金估值表(0212期)

上一期我们更新了估值表的底层逻辑,考虑到市盈率(PE)适用的局限性,我们把“单指标估值(X)”升级为了“双指标估值(X+PB)”,未来我们还会继续扩展,采用更多的指标参与计算,但这需要一个过程。

不同的估值指标适合不同的环境、标的、风格和行业,目前估值表大部分指数采“50%+50%”分配PE、PB的权重,周期行业则是30%的PE+70%的PB。周期行业增加了一些PE权重,主要是为了提醒周期行业的利润波动剧烈的风险。

另外,由于指标的升级与优化,对之前的定投策略可能会有一定的影响。不过,整体策略是一致的,大伙可以尝试更新看看,61后续也会分享估值优化之后的定投策略。

=====================

下一期,将继续分享各行业、主题指数的风格,如有特别想知道的指数请留言,61会想办法加进去。

=====================

扩展阅读:61指数基金文章目录>>>网页链接

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

$恒生ETF(SZ159920)$ $标普500ETF(SH513500)$ $深证100ETF(SZ159901)$

#雪球ETF星推官# #雪球星计划#

风险提示:基金有风险,入市须谨慎。文章内容、数据仅供参考,不构成投资建议。文中所涉及标的仅为个人思考,请结合自身需求,严控风险,独立决策。