(原标题:深入分析泸州老窖大存大贷之谜)

最近在看泸州老窖,感觉主要难点就是那几个被长期普遍关注的老问题,这几个问题是理解和投资老窖的关键。

笔者对此进行了分析思考,本文先聊一下“大存大贷”的问题。

(一)奇怪的资产负债表

从下表可以看出,跟其他白酒企业对比,公司的长期负债有多奇怪:

2022年末的实际数字应是个整数,即加上“一年内到期的非流动负债”为62亿元,包含了30亿的债券、32亿的信用借款。

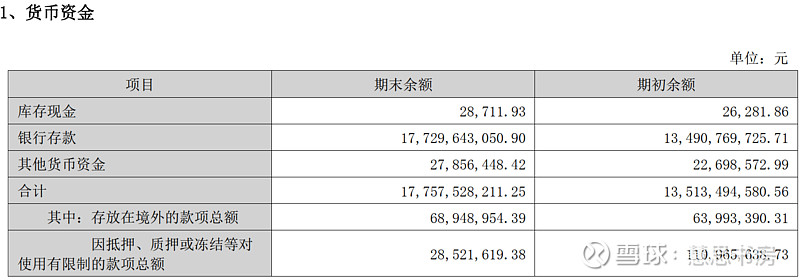

而2022年末,公司的银行存款超过177亿元。也就是说,公司立刻还掉全部的长期负债,剩余银行存款仍高达115亿元。

注:上图来自公司2022年年报

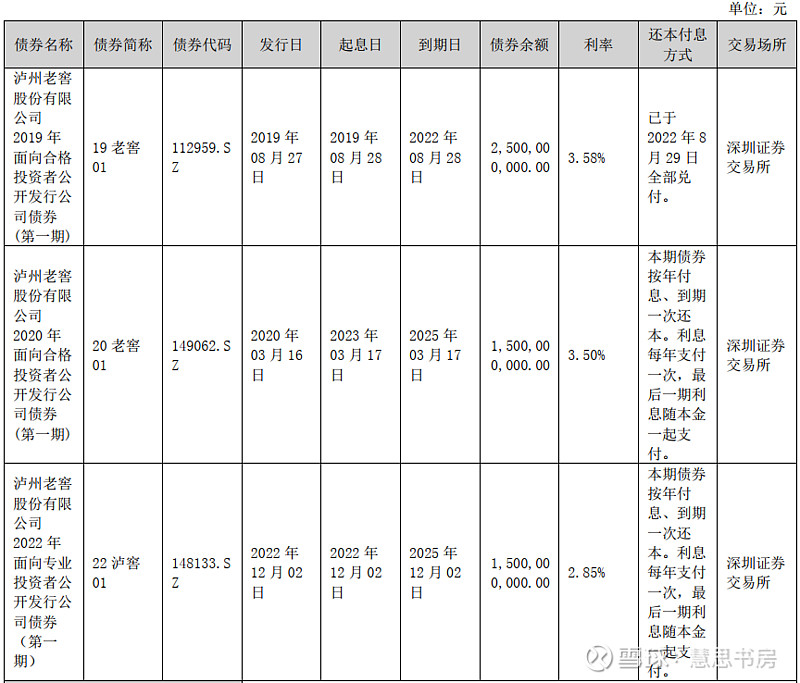

债券是从2019年就开始有了,一共发行了三期,第一期已经到期了,还剩两期,共30亿元:

注:上图来自公司2022年年报

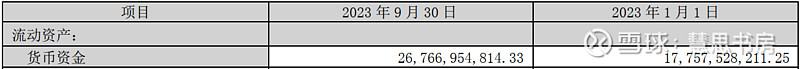

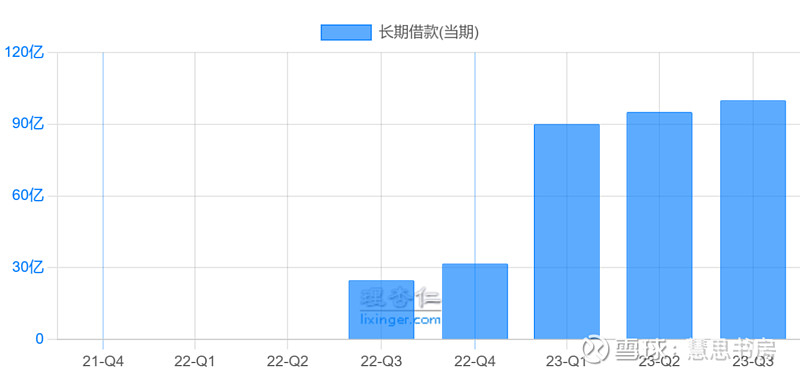

信用借款是2022年才开始出现,并且在2023年三季报增加至100亿元,比年初增加了68亿元。受借款增加的影响,“货币资金”较年初猛增了90亿元。

注:上图来自公司2023年三季报

再仔细看,这总共100亿的信用借款是分期分批到账的,从2022年Q3到2023年Q3逐季度增加。今年四季度会不会继续增加,不好说。

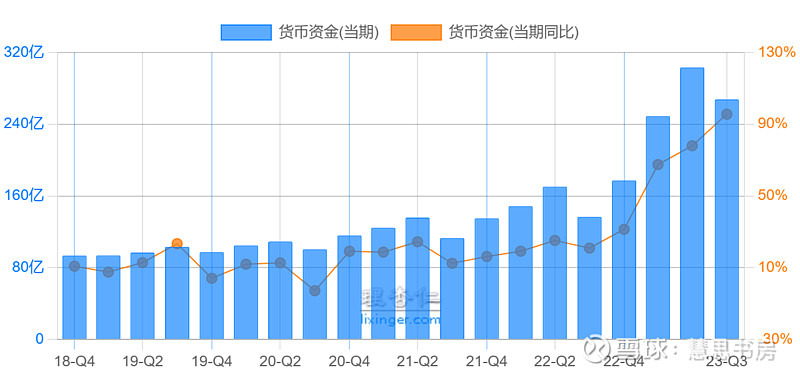

奇怪的是,这些借款似乎并没有花出去,而是以银行存款的形式“趴”在账上。公司的“货币资金”越来越多,同比增幅惊人:

另外,通过金额分析,“货币资金”的增加额大于借款增加额,也就是说,除了获得借款,公司日常经营使得“货币资金”进一步积累。

这引起投资者的疑惑,纷纷在5月12日举办的2022年业绩说明会上追问缘由,董事长刘淼回应:

“公司目前处于业务扩张时期,根据实际经营情况,利用较低成本借款资金,结合自有资金开展智能酿造技改、品牌提升等重要项目建设,并按照项目进度开展合理现金管理。在风险可控的前提下适度提升财务杠杆,有利于提高资本回报及公司收益。”

但是,这样的答复难以令人信服,原因在于:

一、业务扩张并非公司独有的情况,但是其他白酒公司并未大额举债。

二、公司目前在建工程并不需要这么多资金。

根据2022年年报,公司尚未完成的重要在建工程有两项:智能化包装中心技改项目、智能酿造技改项目(一期),这两个项目还分别需要投入资金12亿、42亿元(计算方法为:预算数*(1-工程累计投入占预算比例)),合计仅54亿元。

三、借款利率跟存款利率相比,不算低。

今年一季度到三季度,“长期借款”的金额从90亿增加到100亿,增幅较小。

前三季度长期借款平均值,我们粗略按照95亿元。可以推算出,公司的借款利率大约为4.29%:

计算过程:

债券平均利息=(3.5%+2.85%)÷2=3.18%

2023年Q3债券利息费用=30*3.18%*0.75=0.71亿

长期借款利息费用=2023年Q3利息费用-2023年Q3债券利息费用=3.8-0.71=3.1亿

长期借款年利率=(前三季度长期借款利息费用÷0.75)÷借款金额=(3.1/0.75)/95=4.29%

而根据笔者的推算,公司的存款利率远低于借款利率:

计算结果与我们的常识一致,公司借大量贷款存放在银行,是赔本的买卖,公司每年损失以亿计。

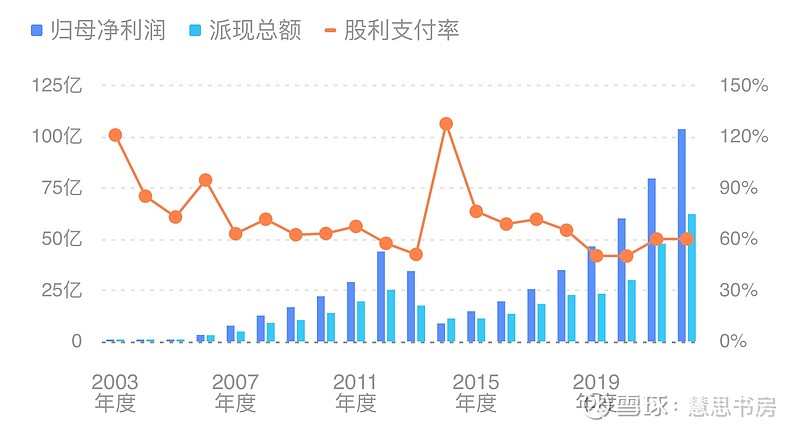

通常来说,“大存”、“大贷”这两种相悖的行为同时存在,是财务造假的信号。但是从公司的历史分红记录和投资回报看,基本可以排除财务造假的可能。

公司上市时间悠久,是白酒行业第二家上市公司,1994年5月9日在深交所上市,发行价为5.83元。

顺便提一下,行业第一家上市的是山西汾酒,同年1月在上交所上市,可侧面反映出两家公司当时的行业地位——1994年仍是汾老大的时代,泸州老窖是前一任老大。

根据理杏仁网站计算,从公司上市至今,采用分红再投资策略,投资者的年化投资收益率为23.74%。

上市以来,公司始终保持较高的股息支付率。近两年都是60%,除了贵州茅台去年因特别分红导致股息支付率特别高之外,公司与洋河股份并列股息支付率最高的白酒公司。

注:上图来自“同花顺问财”APP。

分红融资比为8.5倍,虽然在行业内仅排名第5,但是也不错:

注:上图来自“同花顺问财”APP。

不过,笔者也没想到山西汾酒能排在五粮液和洋河前面,这可能是由于上市最早,融资金额少、分红年限长导致的。

同年上市的泸州老窖与山西汾酒差这么多,可能是由于历史上多次增发造成的,这个咱们以后再说。

从以上可以看出,公司是真金白银地在赚钱,并给股民分钱。

可是,公司为什么要做这种奇怪的赔本买卖?笔者分析后,认为有两种可能,下面分别说说。

(二)银企合作,存款换销量

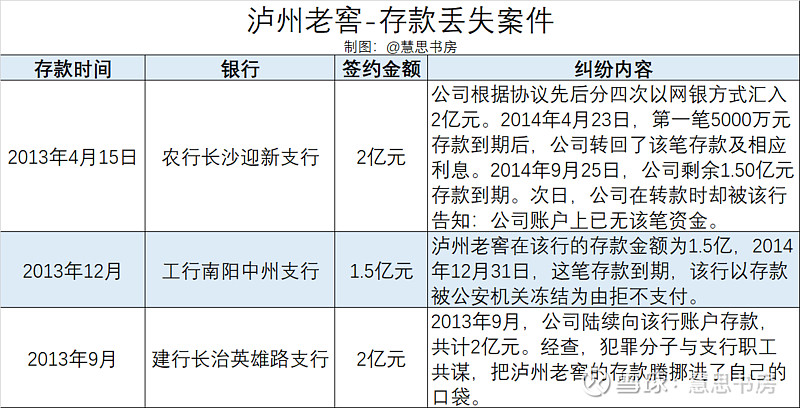

对公司略有研究的投资者,应该都知道公司曾经连续发生3起银行存款不翼而飞的案件:

其中,最后一笔在建行的存款,在公司年报上一直没有披露具体银行信息,只说是另一家银行,不过一些媒体有分析报道。可能是因为当时建行担心影响声誉,选择自己填坑赔了。

为何会发生如此离奇的事件?笔者查阅相关案件信息发现,一方面是公司卖酒心切,疏忽大意,另一方面犯罪分子与银行内部管理人员串通一气,构成诈骗。

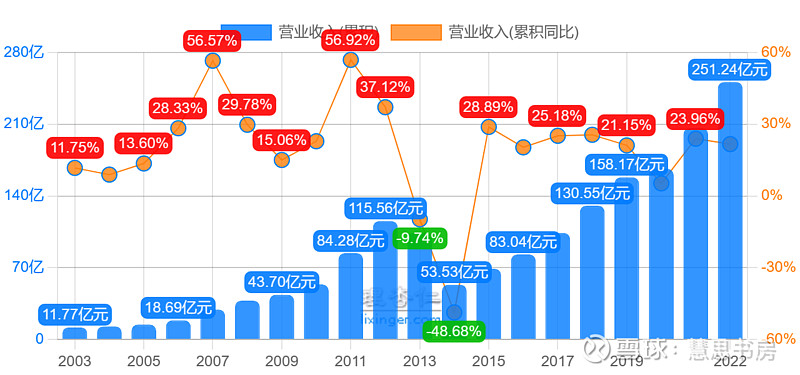

事情追溯到2012年底,中央出台“八项规定”,严格限制“三公消费”,同时期,爆出酒鬼酒塑化剂超标。叠加宏观经济减速、产能过剩,整个白酒行业处于低迷状态(可参考旧文《白酒企业的核心竞争力(二)——近代白酒发展史的启示》网页链接)。

为应对白酒销量下滑,“异地存款销酒”的营销手段模式“风靡一时”。许多酒企都将大额存款放到银行,银行获得存款后,再帮助酒企进行酒类推销。

所以,泸州老窖此事一出,其他酒企也纷纷查自己的存款,很快又爆出酒鬼酒亿元存款丢失案。

说回泸州老窖,它当时推出“资源交换、助力营销”方案,条件和金额与酒鬼酒一样:

公司以5000万元为单位以定期方式存入银行一年,合作银行按照一年定期利率上浮10%付息给泸州老窖。合作银行以团购价购买泸州老窖指定产品,每5000万元存款对应购酒在600万元以上,先购酒后存款。

虽然表面上看,酒企没有什么风险,但是这存款的数额巨大,很快就遭受别有有心之人的觊觎。尤其是这些银行都远在异地,一旦银行内部人员参与或协助,就不容易防备。

农行长沙迎新支行案件中,先行签订购酒合同并付款后,犯罪分子安排自己公司的两名员工穿着银行制服,“扮演”银行工作人员到泸州老窖上门开户,获取了泸州老窖相关开户印鉴模版、开户资料等,随后伪造了公章、财务章、法人章、业务章等。

之后,他们又迅速转变身份,“扮演”泸州老窖公司员工到银行开户。虽然他们所持资料不齐全,不符合开户条件,但是支行行长接受巨额贿赂后,特事特办,办了开户。同时,为避免对账时事情败露,犯罪分子将对账单邮寄地址填写为其临时租住的地址。

2013年4月23日,泸州老窖指派财务人员到该支行核实账户信息,并办理第一笔5000万元的存款业务。这名财务人员被带至支行行长的办公室,由行长亲自接待。随后,犯罪分子“扮演”支行工作人员,在公司汇款后,将一张提前伪造好的泸州老窖存入该行面额为5000万元的单位存款证明书交给该财务人员。

后面三笔存款、公司上门查验存款也是类似的应对手段,直到最后公司取款时,事情才暴露。

建行案跟上述案件很像,只是银行人员本就是共谋之一,而不是受贿,他直接利用职务便利,改变建行邮寄给泸州老窖的对账单接收地址。

这么样,这骗术、这演技,是不是隐约有种大片的感觉?

这些存款纠纷的官司仍然在继续打,根据2022年年报,法院已经判决大部分款项由银行赔偿(骗子没钱),少部分本金未获得法院支持。另外,由于官司旷日持久,这期间的利息损失也不小。

法院没有判决银行赔偿全部损失,原因可能在于:银行的合同通常有一些霸王条款,公司自身存在管理漏洞。

根据相关报道,笔者总结了一下,公司方面的风控要求:

1、可以非现场开户,但是要求直接与银行工作人员对接。

2、相关账户要办理网银,方便财务人员查询。

3、办理存款时,财务人员要到银行现场办理。

但是这两起案件中,泸州老窖的非现场开户,给犯罪分子留下可趁之机;在没有收到对账单时,公司没有进一步了解,也没有利用开通好的网银查询;在现场办理存款时,仅与接待人员接触,没有进一步核实。

笔者估计,当时公司这种卖酒的存款有不少,这些银行都在外地,管理不便,存在疏忽大意。

更令人匪夷所思的是,根据21世纪经济报道,在农行案中,犯罪分子竟然得到了(可能是销售人员)一年之内不查询存款的承诺;另外在存款到期之后,犯罪分子无法还款(据说原本只想挪用),通过购买360余万元的白酒,使存款又办理了三个月的续存手续。

这其中,公司内部是否有人为了卖酒,里应外合,故意睁一只眼闭一只眼,也未可知。

通过梳理这系列案件,可以看出,当时公司确实存在内控不力、管理疏忽的问题。

一来是曾经发生案件,二来金额庞大,所以直到2022年年报,银行存款都是关键审计事项。

但是,对于公司整体销售额来说,“银行存款换销量”应该占比较小。

2013年,银行存款约为53亿元,按照5000万元存款换600万以上酒,我们假设能换1200万酒吧,把公司全部存款用上,也就只有不到13亿元的销量,而公司当年的营收为104亿元。

那么,公司现在还在开展这种银企合作吗?

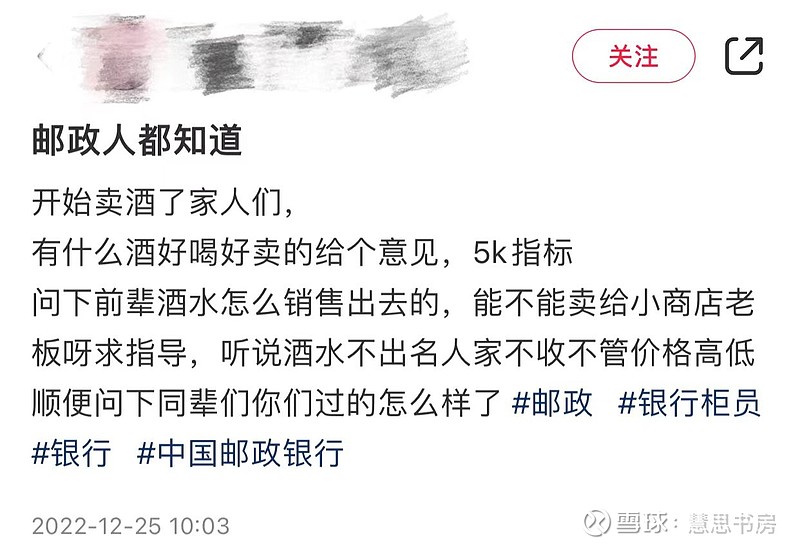

笔者搜了一下,看到仍有不少银行职员在抱怨被迫卖酒、银行客户抱怨被频繁推销白酒,可见这一业务仍然在行业内存在:

其实,如果风控到位,这项合作是可以继续做的,银行接触的客户群体很广泛,有一定的资源,也有拉存款的需求。

但是如前分析,即便这项合作仍然存在,占比应该也是较小的。

(三)为经销商融资+利益输送?

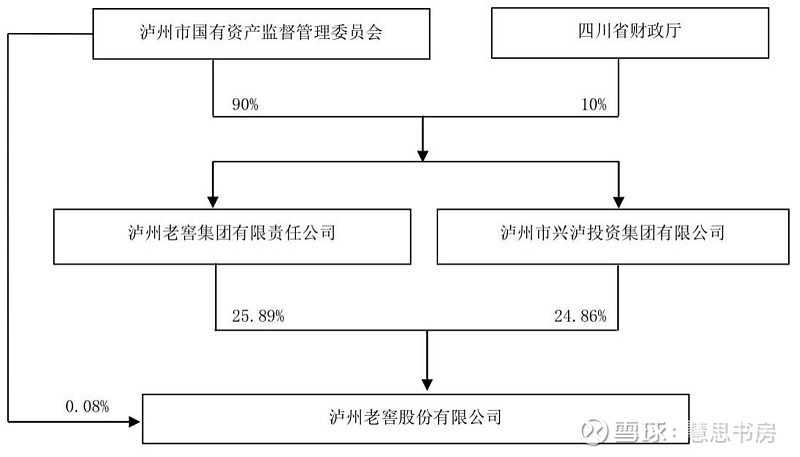

这里要先厘清一下上市公司和老窖集团。

老窖集团成立与2000年,与上市公司的股权关系如下图:

注:上图来自公司2022年报。

前面说到,从2012年12月,中央严格限制“三公消费”,高端白酒依赖的公务消费大幅萎缩。

当时,公司是柒泉营销模式,销售环节完全“外包”,即公司以折扣价将产品卖给各地柒泉公司,柒泉公司由经销商、原片区销售人员持股(需办离职手续),再进一步逐层分销。

柒泉模式虽然通过利益绑定、股权分红调动了渠道的积极性,在市场上升期,市场开拓速度更快,但是公司对渠道掌控力弱,染泉公司话语权大,尤其是公司对终端动销、库存掌握不及时,最终导致公司做出逆势提价的错误决策。

2013年2月,五粮液将出厂价由659元提升到729元,泸州老窖也同样在2013年7月将出厂价由889元提升至999元,而茅台则做出了不同的判断和选择,维持819元的出厂价不变。

结果,实际形势远比公司预料的糟糕。

在逆风时刻,柒泉模式放大了负面冲击的影响,种种问题一一暴露。逆势提价导致价格大幅度倒挂,经销商为自身利益,肆意甩货、窜货,公司保价策略得不到有效执行,导致价格崩盘,销量出现断崖式下滑。

国窖1573市场批发价由之前每瓶999元,一路下跌到560元。而价格,一直以来都是高端酒的生命线。

最终,公司2014年的业绩一泻千里。

2015年6月,泸州老窖召开年度股东大会、董事会,拥有的丰富一线营销经验的刘淼、林峰分别升任为新董事长、总经理。

原董事长、总经理调任至老窖集团,老窖集团与上市公司实行人员、机构、业务、资产、财务和管理上的“六个分开”, 老窖集团的主业是投资与资产管理,经营范围不包含白酒相关业务,而上市公司“心无旁骛聚焦酒业”。

注:上图来自公司2022年报。

老窖集团走以资本经营为中心的“控制力发展型”之路,金融为六大主业之一,旗下多家公司共同形成金融发展矩阵。

爱企查显示,目前老窖集团旗下的金融公司包括:龙马兴达小额贷款股份有限公司(持股46.5%)、泸州银行(持股19.9%)、泸州农商行(持股6.6%)、华西证券(持股18.1%)、四川汇鑫融资租赁公司(持股61.4%)、四川宏鑫融资担保公司(持股60%)等等。而这些金融公司的实控人、其他股东多为泸州国资委及其下属公司。

2022年3月7日,刘淼成为泸州老窖集团和股份公司的“双料”董事长、党委书记。

今年3月,在白酒经销商资金链普遍紧张的背景之下,龙马兴达小额贷款股份有限公司正式推出产业链金融服务平台。这个平台最主要的一个任务就是:放贷。

资料显示,该平台推出后,上线了三款贷款产品——“酒商贷”、“酒企贷”、“酒人贷”,分别覆盖泸州老窖的三个主要群体——下游经销商、上游供应商和优质个人客户。虽说是三个群体,但是经销商群体肯定是最重要的。

小额贷款公司不得进行任何形式的内、外部集资和吸收公众存款。它放贷的钱,除了资本金,其他从哪儿来?

虽然筹资方式主要包括股权融资、贷款打包出售等,但是采用这些方式毕竟筹资金额有限。在市场分工和存贷优劣互补条件下,银行作为经营借贷业务的金融机构,向小额贷款公司融出资金,形成“批发-零售”的分工,是目前最具可行性的方式。

所以,笔者大胆猜测,公司向银行借来大额贷款,再将其作为大额存款放在关联银行,银行将资金借给小贷公司,小贷公司再借给经销商,最终助力白酒主业营销。

公司的借款利率低于小贷利率,而且卖酒的毛利率又高,多做一些小贷、存款,既可以支持小贷公司、关联银行,更重要的是可以多卖酒,推高营收、利润。

假设公司将100亿借款都用于向下游贷款,营收可在2022年251亿元的基础上增长近40%,分成两年,大概是每年20%。

根据公司2021年12月公布的《关于向激励对象授予限制性股票的公告》等,以下业绩考核目标为激励对象的解除限售条件:

2006年公司管理层曾计划搞股权期权激励,但是由于股权分置改革等各种原因,一直拖到了2010年才实行,对原计划的行权条件进行了修订,行权价格保持2006年的12.78元/股不变。

但是天公不作美,前面说到,公司2013年业绩大幅下降,而第三期40%股票期权,考核期为2013年度,这些股票期权因无法完成考核目标而失效。

当时,刘淼担任公司副总经理,林锋担任营销总监,也属于激励对象。所以,可能是吸取前车之鉴,2021年的股权激励没有要求绝对增长率,而是不低于对标企业的75分位值即可。

其实,公司面临的业绩压力远不止股权激励的业绩考核。

主要白酒企业通常为地方国资控股,更是地方的利税大户,与地方政府有深度的利益绑定。一方面,地方政府不遗余力地为当地白酒企业提供各种资源支持,因此各地都有本地强势品牌,长久盘踞;另一方面,由于财政需要等原因,地方政府每年都会给白酒企业下达较高的增长目标,最好年年涨,不要停。什么?你说不行,涨不动了?那就换人,换行的人。

如果真如笔者猜测,上市公司承担存贷差,却并不持有小贷公司、相关银行等金融公司的股份,这种行为是否构成利益输送?

即便不是笔者所想,白酒经销商的抗风险能力较差,资金周转慢,在当前白酒行业下行的背景下,向经销商提供贷款,也增加了下游的脆弱性,增加了经营风险。

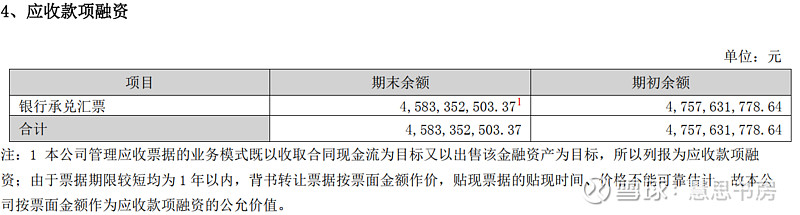

另外,公司的“应收款项融资”也较高,2022年背书转让96亿,还有46亿,合计142亿元。这说明公司向经销商收取大量的银行票据,而非现金,而票据是可以加杠杆的(可参考旧文《更正版:销售政策激进?汾酒城租金大涨?——山西汾酒2023年半年报点评》网页链接)。

您对泸州老窖的大存大贷有何想法?欢迎在留言区讨论。

欢迎点击转发与关注,在投资的路上与我携手同行。

本人所发布之文章均仅用于记录个人投资、学习思考,不用于任何商业用途,不作为任何投资建议。

@雪球创作者中心 @今日话题 @投资炼金季 @雪球调研团