(原标题:干散货船将迎来十年的上行周期)

在2010年之后我国造船业的订单和交付量一直都是全球第一大:

2005年我国造船完工360万载重吨,新接订单量700万载重吨,手持订单1640万载重吨,分别占世界比重13.4%、18%、15.4%。2010年我国造船完工6560万载重吨,新接订单7523万载重吨,手持订单19590万载重吨,分别占世界市场的43%、54%、41%。2022年,全国造船完工量、新接订单量、手持订单量分别为3786万载重吨、4552万载重吨、10557万载重吨,分别占世界总量的47.3%、55.2%和49%。

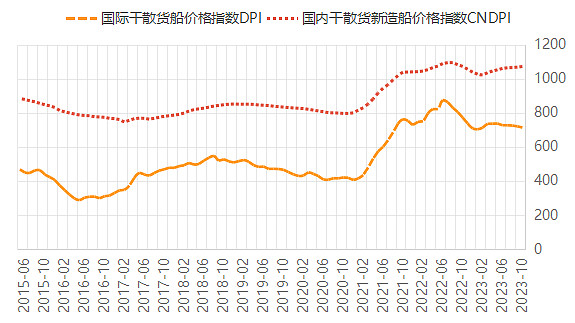

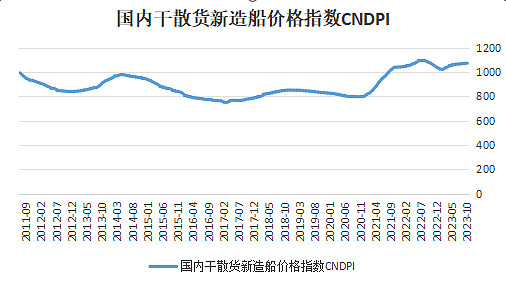

从下图可以看出,国内干散新造船价格指数与国际干散货船价格指数是同向波动的,所以用2010年后的国内干散货指数来衡量国际散货船船价的情况是可以的。

目前国内干散货新造船价格指数已经突破1000,创近12年以来新高。当下干散货船迎来周期底部的拐点。

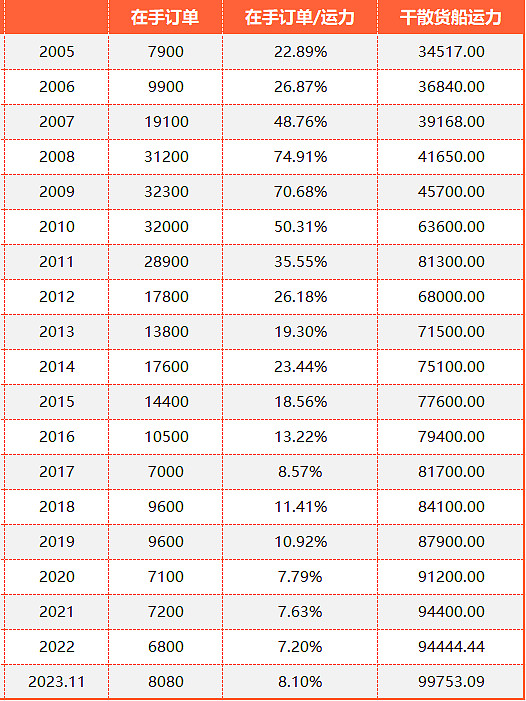

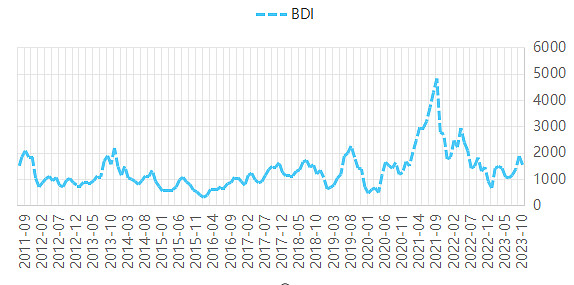

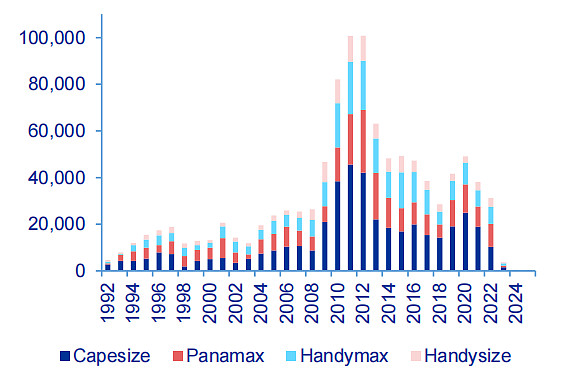

首先是干散货船在手订单/运力在23年达到最低点7%后,迎来回升,目前全球干散在手定单/运力回升至8.1%,超过2020年的水平。由下图可以看出,BDI指数对干散船订单影响并不大,船东对未来的预期对干散船订单影响更大:

Norden首席执行官Jan Rindbo表示,就我们现在来看,到2025年干散货航运市场的各个要素将会齐备,到时候我们会看到市场出现好转,不过明年(2024年)看起来将会充满困难和挑战,主要原因是美元利率高企,和我国经济放缓(特别是房地产行业)。

Ultrabulk首席执行官Hans-Christian Olesen表示,“现在的市场不能说很好,短期内,我认为2024年第一季度的市场可能会比2023年第一季度进一步下跌。希腊航运公司Navios Group表示航运业目前正面临这一系列不祥的征兆,包括不断攀升的政府债务、前所未有的货币政策、地缘政治分歧以及中国的经济困境。

很多船东预期2024年下半年~2025年干散货运市场会有所好转,那么23~24年将会有更多的干散货船订单,干散船的在手订单/运力比在未来两年将持续上升。

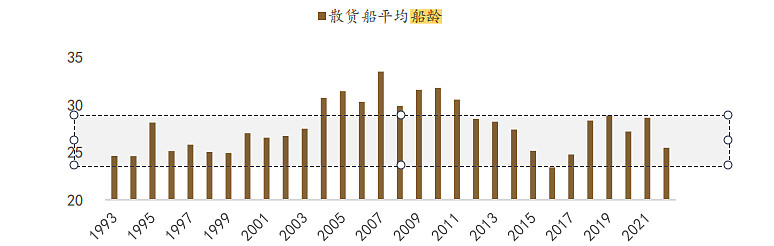

其次是老船更替,之前说船舶平均船龄21年,那个数据是按照数量来计算的,实际上按照运力加权,当下所有船舶平均年龄应该只有11年左右。

按照运力计算散货船当下平均船龄是11.5年,油轮平均12.6年。

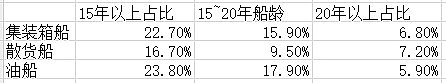

下面是各船龄运力占比:

要估算替换潮在哪几年,要搞明白当下船舶到什么年龄会进行拆解淘汰。

原本散货船的拆船年龄平均在26年左右,但是IMO新规让散货船拆船年龄提前了。

我们常说的IMO新规是指2023年1月1日起正式推出的两项新的短期减碳的措施:EEXI &CII。这两项指标都是针对现有船舶而设计的。

EEXI(船舶能效指标) = CO2转换系数*油耗*主机功率/运载能力*船速,

CII (碳排放强度指标)= (年度油耗*CO2因子/年行驶距离*运载能力)*修正系数

船东将从2023年起被强制要求汇总他们的航行数据并建立CII,以获取从A到E的分数评级,如果一艘船连续3年评级为D或者任何一年为E,就需要出台改造计划来减碳以达到要求的标准(A、B或C级)。

这两项指标的设定是为了减少现有船舶的碳排放量,到 2030 年,全球海运每单位运输活动的平均二氧化碳排放与2008年相比应至少降低 20%,力争降低30%;到 2040 年,全球海运每单位运输活动的平均二氧化碳排放与2008年相比应至少降低70%,力争降低80%。

IMO于2021年MEPC 76会议上修订《防污公约》附则VI,该公约的缔约国有义务充分执行附则内的条款,并将其转化为国家立法,未能制定立法的缔约国船舶更有可能因不合规而滞留在外国港口,从而增加营运成本。

因此,通过改造船舶或者改变船舶的运行速率来满足EEXI、CII两项指标是非常有必要的。

对于EXII来说,可以通过降低主机功率、降低船舶航速或者安装节能装置等方式来达到标准。 降低船舶功率和降速都会增加航行时间和成本,独立集装箱船东公司Global Ship Lease(GSL)方面就表示,每降低一节航速就能有效的将市场运力减低6-7%,船东要保持原有服务规模必须要购置更多的船,这是非常不划算的,所以大多数船东会选择安装节能装置或者直接购置新的符合EDII的船舶。(据Clarksons数据统计,船用节能装置目前已应用在超过5850艘船上,以总吨计占全球船队25.6%)

据Vessel Value数据统计,全球现役船队(散货船、油船、集装箱船)中,只有21.7%的船舶符合最新的EEXI碳排放要求,其中,散货船的合规率最低,仅为10%,安装节能装置和新造船的空间巨大。

CII将通过测量5000GT以上的船舶每吨海里所排放的二氧化碳量,提供过去12个月期间运营的指标,基本上衡量的是货物运输和船舶运营的效率。影响船舶的运输效率关键因素主要就是船舶年龄。

综上,IMO的新规一定会使船舶的淘汰年龄提前。而且CII指标的要求每年都会提高2%(CII降低2%),未来老船经济效益会更加的低。

按照上面的运力占比,假设干散船24年船龄时开始淘汰

2025~2030年,开始第一批老船淘汰,那么在2023年~2028年第一批替换船的订单会逐年增加。而当下2027年以前大型主流船舶,干散、油轮、集装箱都没有船台可以造,订单已经排到2027年以后,也就是在2023~2027年期间获得的订单会积压起来,进一步抬高在手订单/运力比,从而提升新船的造船价格。

老船替换的最高峰将于2034年出现,订单量会在2032年前后出现集中式增长。也就是这轮干散船周期将于2023年开始正式启动,于2032年前后结束,刚好满足10年的上升周期。

为什么订单量巅峰会在2032年?

上一轮密集交船期是在10~12年,那么34~36年这批船将迎来24岁的船龄,因为IMO新规对船东的约束,24岁以上的船舶要么大改要么直接淘汰(船舶大改装的话,要把主机也改装了,这样改装成本可能会占原船总成本的30%)。只要29年美联储利率不高,运价不是太低,这样新船的NPV比旧船改装或者买二手船的NPV高,船东造新船的意愿就不会被压制。

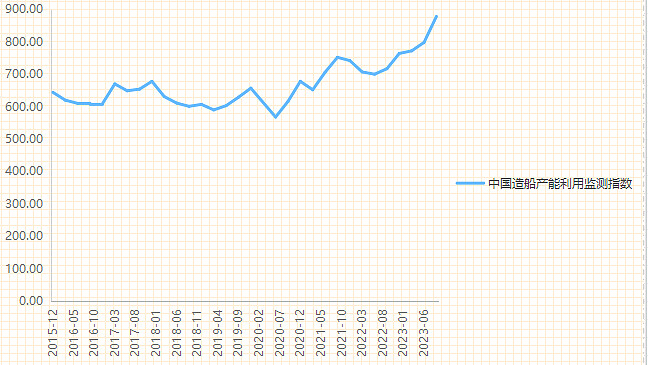

最后是当下中国造船厂的产能是很紧张的,产能监测利用指数创近十年新高,达到878点。

2027年以前大型主流船舶,干散、油轮、集装箱都没有船台可以造,订单已经排到2027年以后。船坞产能不一定会增加——道理上面讲让市场配置资源,但实际上有形的手、无形的手都是有可能在参与这件事情的,所以从行业这个角度应该看得到,不希望盲目新建产能,也不能因为一些传染,所谓的重组,所谓的重新再利用,而实行整个行业的产能的扩张,这个是在里面的人都非常清醒的一个诉求,这个在里面的人,这个诉求远远要大于在外面想进入这个围城的,这个力量是不平衡的。

而且现在造船业依然被定义为过剩产能,想要扩张产能是很难的。

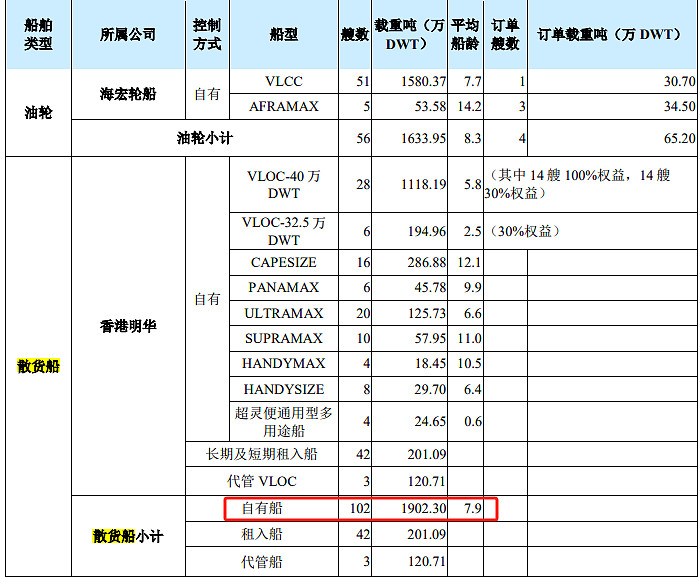

干散货船价格迎来上升周期后,不仅仅是造船厂和配套厂商收益,像拥有自有的102艘干散船的招商轮船也会有所受益

#今日话题# #@雪球创作者中心 @今日话题 $中国船舶(SH600150)$ $中国重工(SH601989)$ $招商轮船(SH601872)$