(原标题:可转债实战轮动的一点经验分享)

最近几年市场下跌,可转债是少有的抗跌品种,这是它的特殊结构导致的。借助禄得网等专业平台,我们可以找到大幅度战胜可转债等权指数的策略。但真正实战中还会遇到很多具体的问题,我总结如下:

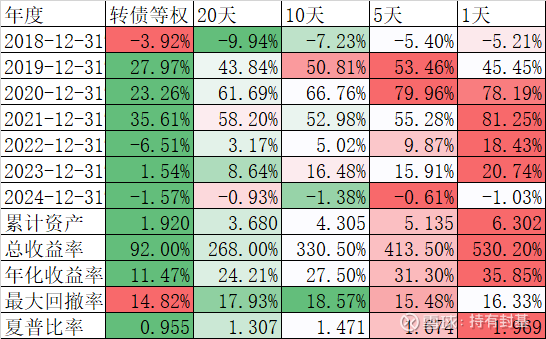

1、 轮动越快收益率越高 由于摩擦成本的存在,在我过去使用过的很多策略里,每天轮动肯定不是最优解。但这次用了禄得网做了反复回测,发现还是每天轮动的收益率是最高的,不仅回测如此,我实战了2个月,最终结果实盘竟然很大幅度的战胜了回测数据,当然还有下面说的其他因素,我在禄得网回测中已经使用了最高的冲击成本千三,依然是每天轮动的结果最好:

以上数据今年截止到1月5日。但实战中不可能天天有空操作,退而求其次,1、2天不操作可能收益率略微下降一点,也是可以接受的。

2、 排名差轮动可能更好 一般轮动都是定时的,比如说一个月或者一周轮动一次,哪怕是天天轮动,也会有不合理的情况,最不合理的是比如你第一次平均买入前20名的可转债,到了第二次轮动的时候,最新排名中第20名出现空缺,持仓的最后一名可能是21名,按照普通的定时轮动,那就要卖出21名买入20名,其实排名差1名的轮动效果不会那么好的,本来这个排名就是一个概率,况且卖出买入还需要成本,所以实战中我现在一般要轮动的,那么卖出可转债的排名和买入可转债的排名之差最好要大于10,至少也要大于5,排名差在5之内的基本上不考虑轮动。这样可以减少很多无效的轮动。

3、 正股涨停的处理 由于A股的特殊情况,我们选择可转债的正股一般市值都偏小。这样相对大市值来说涨停的概率还是比较高。在可转债新规出台前,一般正股涨停可转债可以涨7%以上的,就值得卖出可转债,当然正股继续涨停的概率也是有的,但毕竟是小概率。但在新规出台后,涨5%以上就值得抛出了,一般上午涨停,可转债高点在上午出现的概率比较大,这个时候适合卖出。我做的比较极端,卖出不会留一点。

4、 大涨莫追 不仅仅是我的策略,很多多因子排名的策略都有可能大涨后的实时排名一下子跳到前面去了,一般情况下不要追高。很多人会问,一般多因子排名的策略都是价格低排名前面,为什么出现价格上涨了反而排名到前面呢?这是因为这种情况下正股涨得更多,这样溢价率很容易快速缩小,导致排名更加靠前,这个时候一般不要光看排名追高,特别是上午出现这种情况,下午回调的可能性非常大,等价格回调后再追入比较合适。过去有所谓的“线上阴线买,线下阳线卖”

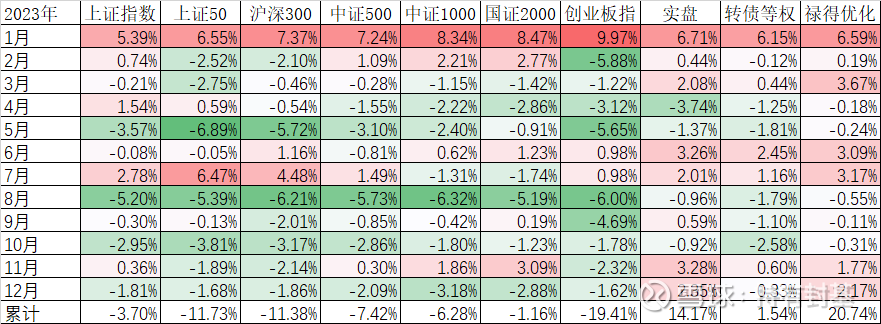

经过最近的改进,2023年11、12两个月的账户收益率不仅大幅度战胜了可转债等权指数,而且还跑赢了每天轮动的策略收益率:

至于很多人很看重的行业和概念、风口等,我很少考虑。比如银行,不是我有意剔除的,而是市值太大在我的策略排名里自然到后面去了。还有下修,我也没刻意去追,只不过没有经过系统回测是否有效我很难放心使用。我的经验也非常局限。