(原标题:杭州银行2023 年度业绩快报简评:业绩略超预期,资产质量仍保持最优,长期成长性本色不变)

杭州银行是长三角地区一家优质的城商行,2016年IPO上市以来,营收、业绩增速、规模、资产质量持续向好改善,可以说一年一个台阶,从2016-2023年,营收由2016年的137.33亿提高到2023年的350.16亿,归母净利润由2016年的40.21亿提高到2023年的143.83亿,ROE由2016年的11.83%提高到2022年的15.57%;总资产由2016年的0.72万亿提高到2023年的18413.42亿,不良贷款率由2016年底的1.62%降到2023年底的0.76%,拨备覆盖率由2016年底的186.76%提高到2023年底的561.42%。拨贷比由2016年的3.03%提高到2022年的4.25%,贷款拨备余额由2016年的74.78亿提高到2023年344.37亿。根据其2023年快报数据,2023年营收增速在6.33%,净利润增速23.15%,与2级市场关系最大的每股收益增速则达到26.23%,营收、业绩增速在2023年息差大幅下降的情况下,能取得这样的成绩应该超出了市场对其业绩的预期,2023年4季度个人存量按揭贷款集中下调利率是客观存在的,而定期存款利率下调的影响则有滞后性。由于杭州银行2022年4季度债券市场波动对其单季营收影响较大造成其基础较低,其202年度营收增速相比于3季度反而有所提高,其他银行可能影响就会大些,大多数银行2023年4季度的同比数据应该更差一些,这也是市场在去年四季度银行股大幅杀跌的预期之一;杭州银行2023年4季度并没有利用拨备反哺利润痕迹,不良率与3季度持平,关注率仍是非常低,拨备余额相比3季报还是有所增加,预期不良比环比也是减少,把资产质量做的更扎实,这就为2024年营收、业绩增速、资产质量控制打下了一个良好的基础;由此可以推断2024年维持20%左右的业绩增速、资产规模上2万亿的经营计划还是可信的,由于地产和地方债对其影响有限,所处区域经济发展的快速增长,杭州银行仍然是一个优秀的具有较高性价比的银行股投资标的。

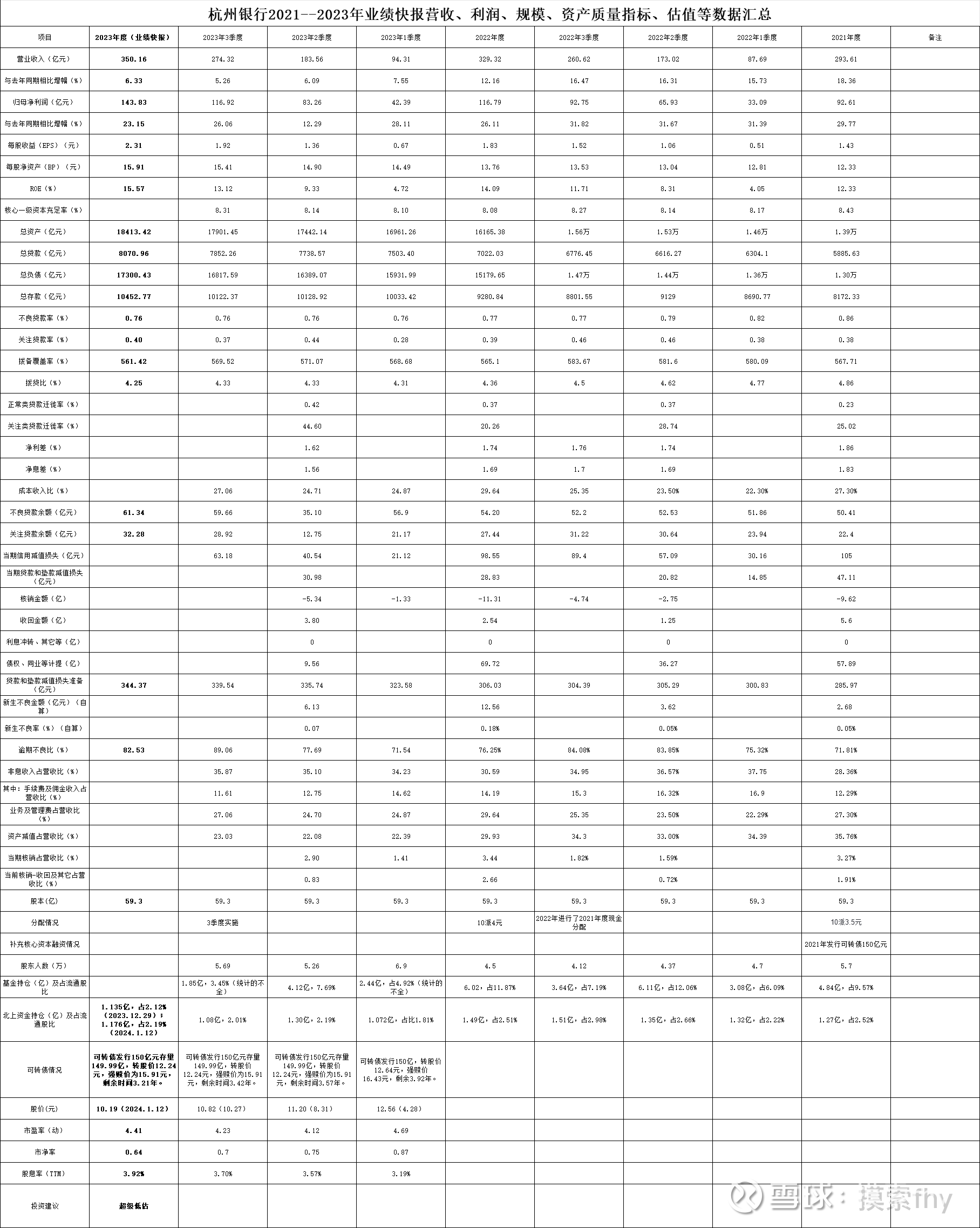

下面我们具体看一下其2023年业绩快报所展示的各项数据,为了看得清楚明白和便于对比,我把2023年度快报数据和其2022年、2023年1、2、3季度及2021年底数据放在一起列表进行对比。有些数据是进行了估算(与实际可能有些出入)。

杭州银行2023年营业收入 350.16亿元,与去年同期的329.32亿元相比,增长 6.33%,其1、2、3、4季度营收分别是94.31亿、89.25亿、90.76亿元、75.84亿,营收基本是逐季减少、LRR下调、存量按揭贷款利率下调造成净息差降低是客观存在的,2023年全年营收增速6.33%,在42家银行股中还是排在前列的,其他好多银行已经陷入了营收负增长阵营。

归属于母公司股东的净利润 143.83亿,与去年同期的 116.79亿相比,增长23.15%,其1、2、3、4季净利润分别是42.39亿、40.87亿、33.66亿、26.91亿。也是逐季减少,原因同上,这个业绩也体现了杭州银行管理层做财报的一贯谨慎保守。

基本每股收益2.31元,与去年同期的1.83元 相比,增加了26.23%,其1、2、3、4季每股净收益收分别是0.67元、0.69元、0.56元、0.39元。这个才是二级市场投资者应该重点关注的,就是我们每股的收益比2022年实际增加26.23%,为啥比净利率增速高呢?因为净利润含有永续债和优先股的股息,同时2023年优先股的股息4.00亿元比2022年付息的5.2亿元减少1.2亿元。

加权平均净资产收益率15.57%,创出了其2016年IPO以来的新高,与去年同期的14.09% 相比上升了 1.48个百分点,预期2024年ROE还会有所提升,其ROE持续向上的走势表明,杭州银行已步入快速成长阶段。

总资产 18413.42亿元,与去年底的 16165.38亿元相比,增长了13.91%,比去年增速16.25%有所下降;其2022年1、2、3、4季度资产分别净增加795.88亿元、480.88亿元、459.31亿元、511.97亿元,总资产增长13.91%,这也是一个比较高的增速了,按央行的统计,2023年社融增速和M2增速分别为9.5%和9.7%,杭州银行的规模数据还是远超全国平均水平。

总贷款 8070.96亿元,与去年底的 7022.03亿元相比,增长了14.94%;比去年增速19.31%有所下降;其2023年1、2、3、4季度资产分别净增加481.37亿元、235.17亿元、113.69亿元、218.7亿元,总贷款增长13.91%,这也是一个比较高的增速了,按央行的统计,2023年人民币贷款增速为10.6%,杭州银行的贷款规模数据还是远超全国平均水平。

总负债 17300.43亿元,与去年底的 15179.65亿元相比,增长了13.97%,比去年增速16.72%有所下降;其2023年1、2、3、4季度负债分别净增加752.34亿元、457.08亿元、428.52亿元、482.84亿元,总负债增长13.97%,这也是一个比较高的增速了,按央行的统计,2023年社融增速和M2增速分别为9.5%和9.7%,杭州银行的规模数据还是远超全国平均水平的。

总存款 10452.77亿元,与去年底的 9280.84亿元相比,增长了12.63%;比去年增速14.49%有所下降;其2023年1、2、3、4季度资产分别净增加752.58亿元、95.50亿元、-6.55亿元、330.4亿元,总贷款增长12.63%,这也是一个不错的增速了,按央行的统计,2023年人民币存款为10.0%,杭州银行的存款规模数据还是超过全国平均水平。

从以上总资产、总贷款、总负责、总存款增速2023年基本在12-15%之间来看,杭州银行还是保持了规模的中高速增长,实现了以量补价,获得了较好的收益;但比2022年的规模增速15%左右相比还是有所降低,主要原因就是核心一级资本充足率的限制。我个人觉得这样挺好,把规模增速降下来一些,把核心一级资本充足率提升上来,实现轻资本经营和内生性增长,打消在二级资本市场再融资发展的老套路,就会提升自身的估值。其2022年底核心一级资本充足率为8.08%,2023年3季度已达到8.31%,我估算到2023年底其核心一级资本充足率将在8.45-8.50%之间。

归属于母公司普通股股东的每股净资产 15.91元,与2022年的的13.76元相比增加了15.63%元,主要是去年进行了2022年度10派4元的分配。这里需要注意的是2023年BP为15.91元,比2022年的13.76元增加了2.15元,加上2022年每股分配的0.4元,合计为2.55元,超出2023年每股收益2.31元的0.24元,主要原因应该就是其他债权投资公允价值变动增加了。这是好事,如果把握机会及时卖出兑现就成为了当期利润。

不良贷款率0.76%,与2022年底的 0.77% 相比降低了0.01个百分点,其1、2、3、4季度不良贷款率分别是0.76%、0.76%、0.76%,0.76%,不良率保持在低位,该项指标已步入最优秀银行行列。

关注贷款率0.40%,与2022年底的 0.39% 相比提高了0.01个百分点,其1、2、3、4季度关注贷款率分别是0.28%、0.44%、0.37%,0.40%,关注率也是在低位波动,非常正常,关注率就是不良率的先行指标,这也说明了杭州银行资产质量的扎实,该项指标也已步入最优秀银行行列。

拨备覆盖率561.42%,比2022年底的 565.10%相比增加了3.68个百 分点,其1、2、3、4季度拨备覆盖率分别是568.68%、571.07%、569.52%,561.42%,该项指标已步入最优秀银行行列,说句实话,这个指标根本没有必要搞得那么高,监管部门指导标准为150%,有些银行还要求下调,能常年维持在400%左右就行,银行就是经营风险的行业,随着贷款的增加,增加一些坏账是正常的,如果拨备覆盖率太高,产生一些坏账就要提取大量的拨备,不利于核心一级资本充足率的提高和利润的释放,随着社会经济的发展,存贷款规模的合理扩张,好的银行也会慢慢把500%以上的不合常理和逻辑的拨备覆盖率降到400%左右。

不良贷款我进行了测算,大概2023年4季度末为61.34亿元,与2022年末54.20亿元相比增加了7.14亿元,与2023年3季度末59.66亿元相比也增加了1.68亿元,不良贷款随贷款的增加有少许增加,这是非常正常的,不良贷款存量还是控制的非常好。

关注贷款我进行了测算,大概2023年4季度末为32.28亿元,与2022年末27.44亿元相比增加了4.84亿元,与2023年3季度末28.92亿元相比增加了3.36亿元,关注贷款随贷款的增加有少许增加,这是非常正常的,说明杭州银行对关注贷款存量还是控制的非常好。

贷款减值准备余额我也进行了测算,大概2023年4季度末为344.37亿元,与2022年末306.03亿元相比增加了38.34亿元,与2023年3季度末339.54亿元相比增加了4.83亿元,拨备余额同比环比有所增加,过冬的余粮又增加了储备。另外需要说明一点的是,杭州银行所提取的信用减值中,有很大一部分放到的债权同业减值里面,没有在贷款减值准备余额中体现,具体有多少需要在年报中才能看到。

现在市场上有一种声音,就是城商行、农商行的业绩高增长是不真实的,是减少信用减值、拨备计提才实现的,你利润增速>营收增速等等,是不可持续的,这真是这些机构、黑嘴嘴是两张皮,咋说都是他们的理。很能忽悠对银行业经营及知识了解不足者的外行。一切消息、数据往利空方面解读。我们看一点就能断定是否美化利润,在保证资产质量各项指标稳定的前提下,如果其贷款减值准备余额减少,那这个利润可能就是调节的结果,如果贷款减值准备余额没有减少反而有所增加,这就是正常经营取得的利润。另外还有一点就是通过调节得到的利润也是利润啊,对股东的分红派息也是按利润总额算的啊,也是过去经营中积累的,不是大风刮来的,我们个人投资者重点关注资产质量、ROE、股息率、现金分红比率、今后的成长性就够了,听黑嘴被收割只能怪自己的认知不足。

拨贷比2023年4季度末为4.25%,与2022年末的4.36%相比降低了0.11个百分点,与2022年3季度末4.33%相比降低了0.08个百分点,拨贷比同比环比都有所降低,同时4.25%的拨贷比也是非常高的,已经达到优秀银行的行列。杭州银行的信用减值计提里面有一部分放入了债权拨备减值准备里面了,如果都放到贷款拨备里面。那会造成拨备覆盖率太高了,600%都打不住。杭州银行现在的贷款拨备覆盖率和债权的拨备覆盖率是42家上市银行股中最高的,我这里有个数据,2023年3季度,杭州银行债权投资的拨债比为2.56%,其他债权投资的拨债比是1.90%,而银行股的明星招商银行2023年3季度债权投资的拨债比为2.50%,其他债权投资的拨债比是0.86%,谁利润储备最厚一目了然。

杭州银行还提供了逾期不良比为82.53%,环比2023年3季度的89.06%还是降低不少,从这个数据可以看出来,杭州银行对资产质量的管控还是非常严格的,同时4季度相对3季度的资产质量还是有较大的提高,这也就是我说的其资产质量扎实,为2024年资产质量管控打下了良好的基础的原因。

其它净息差、净利差、非息收入占比、核心一级资本充足率、正常类贷款迁徙率、新生不良金额、新生不良率、信用减值金额、贷款减值金额、核销金额等关键指标没有列出,只能等其2023年报正式发布再进行分析。

杭州银行2023年取得了略高于市场预期的经营业绩,现价(2024年1月12号)为10.19元,PE4.41,PB为0.64,股息率3.92%,按2023年度派息计算大概在5%左右,按2023年业绩数据计算其市赚率为0.57,这对于一个成长性长期保持20%以上的标的来说是超级低估的。

杭州银行资产质量处于42家上市银行当之无愧的NO.1,贷款拨备和债权拨备充足,业绩的含金量最足,不出意外的话,2023年度业绩增速排在前1-2名应该没什么疑问。其压制估值的2个问题就是再融资和低分红,再融资由于融资新规基本处于停滞状态,低分红问题还得看其2023年年报管理层是否有改进。2023年度股价跌幅为-20.79%,2024年以来+1.80%,好于大盘和整个银行业,但低于成都、江苏、苏州、常熟等部分城商行和农商行,2024年的业绩增速确定性最强,网上传的其2024年20%以上的业绩增速+2万亿资产规模经营计划可信度还是很强的,按杭州银行管理层谨慎保守的习惯应该能超额完成。现阶段由于其低派息,不受市场待见,等市场好转时转向追捧成长时,其股价的爆发力也会很强的

去年杭州银行业绩增速20%以上而股价下跌20%以上,银行还是这个银行,其区位优势、竞争优势、资产质量优势反而更加强了,造成的结果就是估值更低,内在价值更比市场价值大了,就是市场诟病的低分红也会增加了。杭州银行过去良好的基本面吸引了大量的主动性公募基金、指数基金、北上资金配置,在去年大盘弱势的情况下,杭州银行还被调出了部分指数成分股,北上资金由于美国国债无风险受益曾经达到5%而主动从中国A股市场减仓,公募主动基金由于基民的赎回而被动或因下跌调仓主动减仓,当然还有市场偏爱高股息、回避高成长,而杭州银行的股息率没有任何优势,以上几个方面的原因就造成了杭州银行2023年股价调整20%以上,我看了一下,北上资金持仓最近已经企稳,2023年12月29日持仓1.135亿,占流通股的2.12%;到2024年1月12日持仓为1.176亿,占流通股的2.19%,指数成分股调整已经完成,利空基本上都已兑现,加上其2023年良好的业绩快报东风,到2024年1季度业绩明朗时,市场终会发现杭州银行的投资价值的,我对2024年杭州银行的股价走势不悲观。

当然现在成长性银行股很多,各有优缺点,喜欢高股息的有成都银行、江苏银行、招商银行、苏州银行等优秀标的,更偏重于成长性的有杭州银行、常熟银行等优秀标的,都是不错的,长期持有都能获得不错的受益,我2023年增仓的对象就偏向于高股息确定性标的,主要加仓成都银行和江苏银行,而对于杭州银行则持仓等待、根据股息折现估值模型,折现率=股息率+增长率,进行估值,现阶段以上标的的长期收益率年化都应该在12-15%以上,如果市场先生发疯了,收益率可以更大,如果市场先生一直悲观,我们也不怕,坚持持股守息,股息复投即可,时间站在我们这一边。

以上只是我个人的看法,其它人仅供参考。

@翼虎 @知易行难大叔 @太原 @ericwarn丁宁 @浦发银行发哥 @今日话题 $杭州银行(SH600926)$ $成都银行(SH601838)$ $江苏银行(SH600919)$