(原标题:简析巴菲特、张尧的透视盈余思维!)

Stay hungry, stay foolish. --Steve Jobs

前几天在雪球上悬赏提问:中国本土巴菲特是谁?

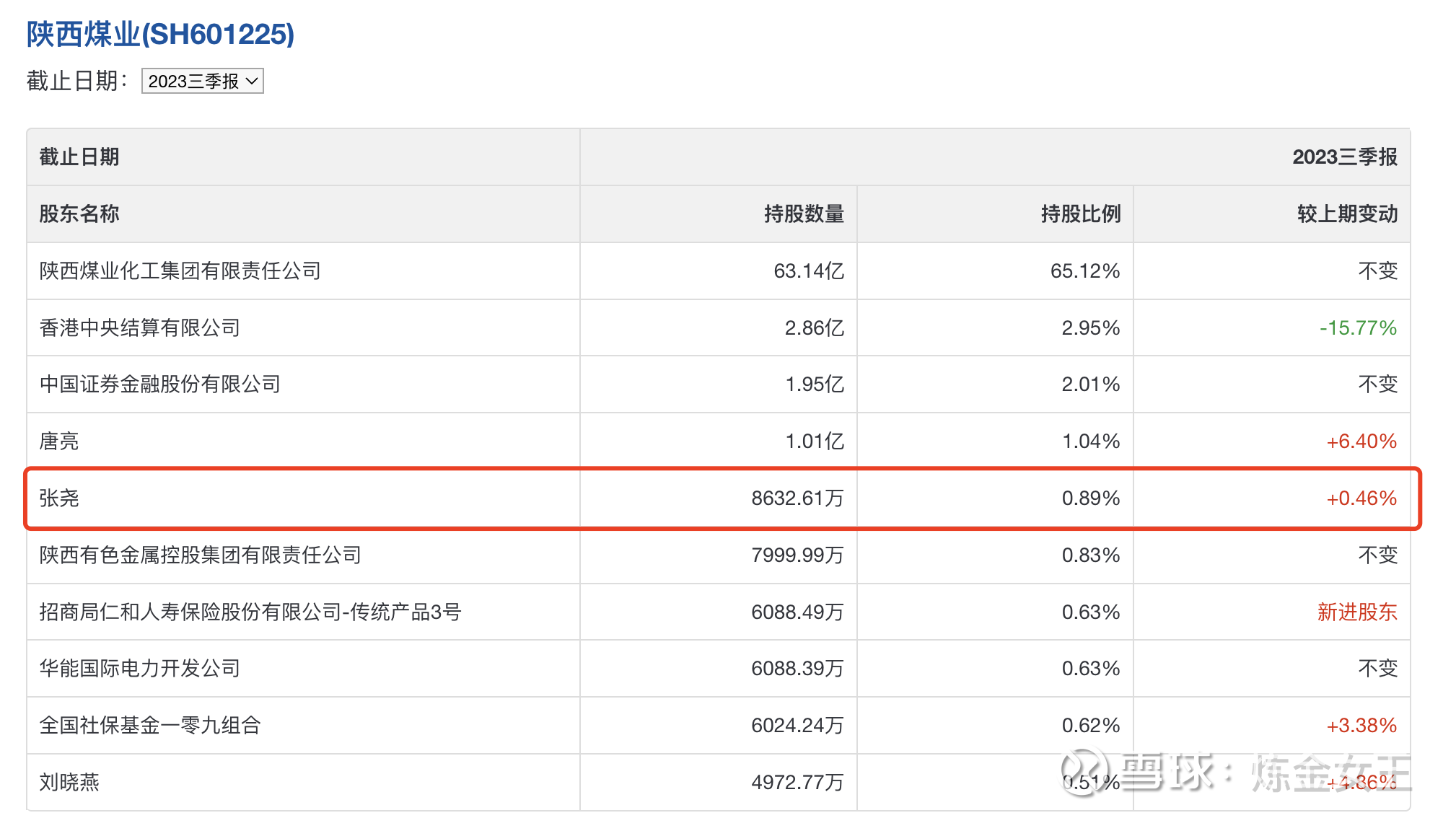

不少人都提及到张尧,陕西煤业十大流通股东,20年年化超过40%,他是怎么做到的?张尧毫不吝啬地分享了自己的投资经验,其中有一段话很触动我。去年初读时,以为自己懂了,结果这几天再读,发现自己并没有真的理解!

张尧:用持股数乘以每股利润作为自己的利润,以收到的股息作为自己的现金流,构成自己的利润、现金流体系。通过关注自己的总利润和总现金流,这个核心要回到关注拥有企业的股份数量,这就是一种认知的升华,这种认知可以减缓短期股价波动对自己的心理冲击。回到了投资的本质,买股票就是买公司,既然是买公司你当然希望同样的钱多拥有公司的份额了。

张尧的利润&现金流体系其实来源于巴菲特,老巴早在股东信中就提及过相关思考:

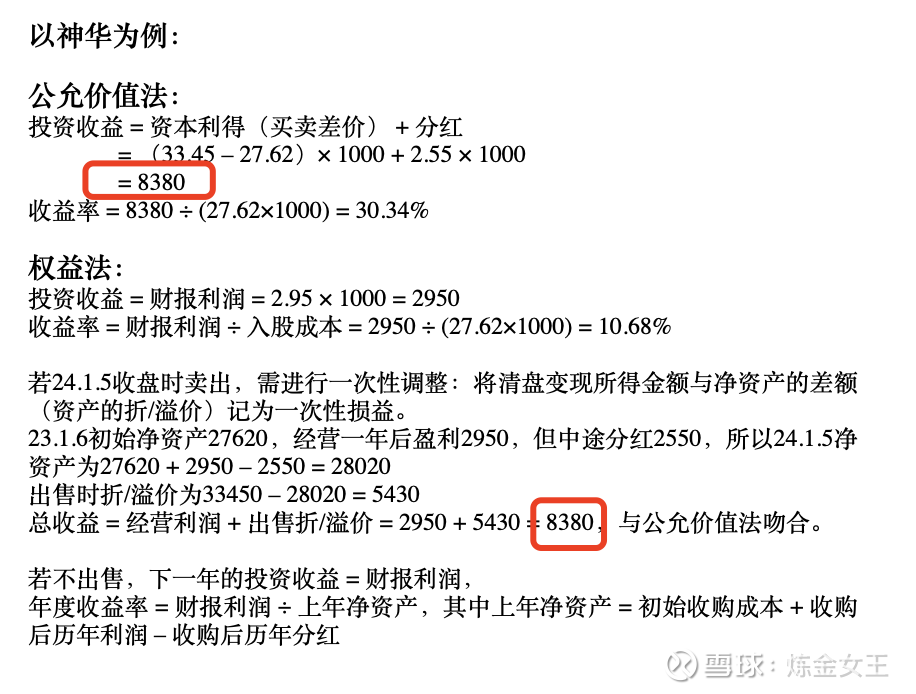

“我相信,评估我们真实盈利状况的一个最好方式是使用’透视盈余‘这个概念,具体计算方式如下:先计入2.5亿美元——这是我们在被投资公司那里按持股比例应占的利润;然后减去0.3亿美元——这是我们一旦受到上述2.5亿美元后必须交的股利所得税;最后再将剩余的2.2亿美元加上我们报告利润3.71亿美元,从而可得出我们1990年的‘透视盈余’为5.91亿美元。”

这是一个关于透视盈余的问题,我问了身边很多人,貌似大家都懂,就我愚笨不懂,但当我让大家拿茅台或者海油举例时,却鲜少有人能说出个一二。于是,我决定自己捣鼓,感谢@ROE18 很耐心地解答了我的问题,并帮助我完成了案例演练。

价值投资的关键是什么?用股权思维来看问题,也许是太愚笨,我花了很久才明白,并不是简单的花4角买价值1元的公司,而是看待投资的视角需要从根上改变,这里没有“股价”,一切都是基于“价值”,而非“价格”。理解了这个差异,就自然理解了巴菲特、张尧为什么会使用盈余透视思维。

愿意看到这里的人,一般会有两种想法:

1、说的都是常识,这些谁不知道?

2、你在说啥?能说人话吗?

让我来简单化,一个是基于价格思考投资,一个是基于价值思考投资,这中间的差异到底体现在哪里?

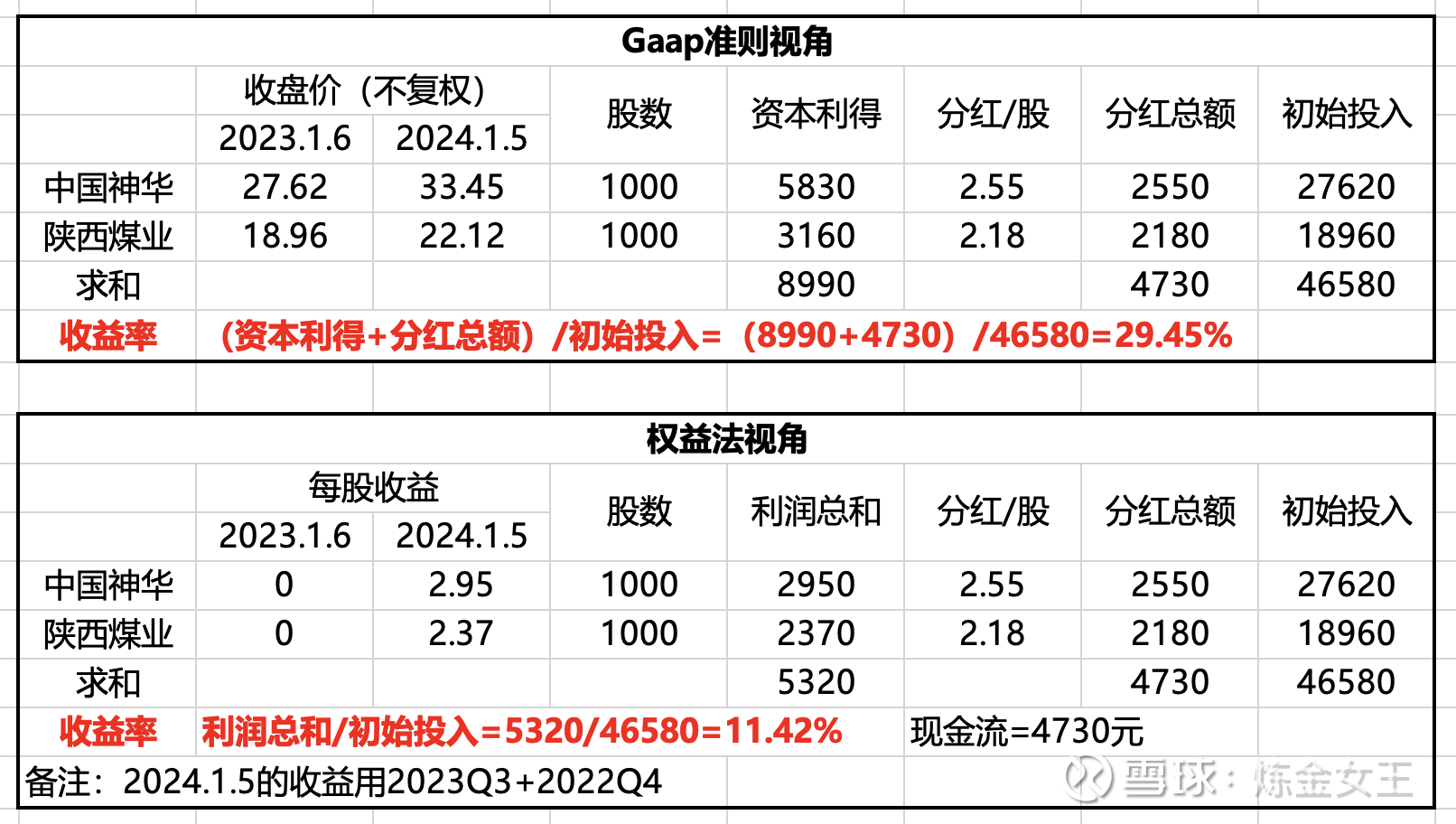

我用中国神华和陕西煤业来做示例,昨晚当我做出这张表时,有点喜极而泣,解锁了很关键的一环!

假设我在2023年1月6日以27.62元和18.96元各买入1000股中国神华和陕西煤业,我一共投入了46580元,在2024年1月5日时,我的投资收益率是:(资本利得+分红总额)/初始投入=(8990+4730)/46580=29.45%

投资两家企业一年了,得看看这两家公司表现如何,盈利了多少,给股东分红多少?通过计算发现这一年,两家公司共赚了5320元,分红了4730元,我的投资收益率是:利润总和/初始投入=5320/46580=11.42%

(利润里包含了分红,有了利润了才能分红)

这里看着基于价值的收益率低于基于价格的,但是如果我们也在2024年1月5日卖出,赚到的钱是一样的,并不少。

1、倒逼我们购买真正能赚钱的公司,有充足的现金流,只有能赚钱的公司才会分红,没有傻子会愿意买一个完全不赚钱的公司,没有现金流,那就是肉包子打狗有去无回。(一鸟在手胜过二鸟在林)

2、不会再在意日常的股价波动,而是将注意力放在盈利上面,只要企业持续盈利,持续分红,就可以一直持有,而且还能用分红继续加码投资,享受复利滚雪球,直到投资收益率低于我们的最低要求回报率,如,8%时,再考虑卖出,或是估值极度高了再考虑卖出。

以后,股权思维在我这里再也不是简单的概念了,而是一种思维认知的转变和提升!以后计算投资收益率时也知道重点关注什么了!也终于明白terry smith把被投资的公司当作一个整体来看,看这家公司的实际经营情况!

最后,回归到3P投资,底层是基于净资产的角度出发,只要中国企业的净资产上涨,3P组合同样也会水涨船高,实现盈利,这也是股权思维。做了3年的3P投资,我直到今天才真正理解了!请原谅我的愚笨!但我知道,不断学习能逐步提升自己认知,加油!

我将自己的所思所想以案例的形式记录在这里,希望对大家有帮助!

$中国神华(SH601088)$ $陕西煤业(SH601225)$

@大股市小书虫 @ericwarn丁宁 @流浪行星 @LoveKonan @鱼香基丝