(原标题:大盘重返3000点,为何自己的基金还没回本?)

农历新年前后,A股以较为罕见的连阳态势掀起了一轮“V型”反弹,上证指数探底2600点后重回3000点,可谓气势磅礴。但是这反而让一些投资者越发的郁闷了。

因为去年8月至11月,上证指数在3000点附近徘徊,A股处于估值低位时,不少投资者纷纷出手买入基金。这轮反弹到现在还没回本,陷入“赚了指数不赚钱”的尴尬境地。

图:上证指数日K线走势

来源:Choice,截至2024.3.4

基金投资从开始建仓到成功盈利,需要多方合力才能实现。如果投资收益和预期出现了较大的差距,很可能是以下这些方面出了问题。

1、持仓基金的底层资产

从市场层面来讲,大盘涨跌一般是指上证指数、沪深300、上证50这些知名宽基指数的涨跌。其成份股多是各行业中市值大、流动性高的权重股,具有比较强的市场代表性。从行业层面来讲,每一轮行情中都会有领涨行业和跟涨行业的区别,并不是所有板块都会获得同样的涨幅。

如果基金重仓的行业或股票,和反弹中领涨的行业或股票不完全一致,有可能导致基金净值回升速度较慢。比如今年2月6日以来的反弹中,涨幅前三的行业为AI(人工智能)相关的计算机、传媒、通信,而公募基金偏股基金指数重仓的前三名行业分别为医药生物、电子、食品饮料(合计占比达36%)。这里面仅电子涨幅排名第四,医药生物和食品饮料涨幅未进入前十。并且这三个行业中包含的权重股也较少,这些都可能导致基金在反弹中净值回升速度较慢。

表:申万31个一级行业涨跌幅

来源:Choice,国金证券,周度行业仓位情况区间为2024.2.26-2024.3.1

如果投资者持仓基金的底层资产没有配置核心宽基指数的成份股,或者没有配置领涨行业,就有可能出现大盘涨但基金净值回升速度慢、幅度低的情况。

2、下跌后想回本,需要更大涨幅

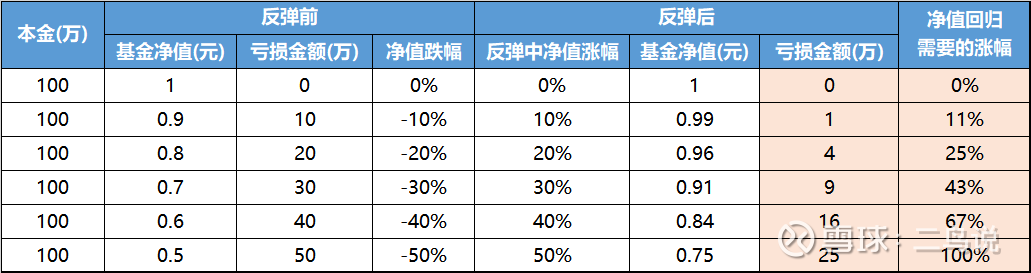

基金净值涨跌幅的计算存在不对称性,不是简单的加减法的规则,即不是“先跌50%,后涨50%,最后没赚没亏”,而是乘法法则,即“先跌50%,后涨50%,最后亏了25%”,也就是说下跌后想要涨回原点,所需要的涨幅大于跌幅,而且跌幅越大,回本需要的涨幅也越大。

图:投资亏损后回本所需要的涨幅

3、调仓应对风险,不小心踏错节奏

当预知风险来临时,有些基金会主动进行一些调仓操作,比如降低仓位或者增配低波动、稳健型股票,提高整体组合的防御性,但是反弹往往来的急速而猛烈,仓位和配置的调整需要一定的时间,造成反弹行情来临时组合的进攻性没有及时提高,净值回升缓慢。

有时候投资者也会在下跌过程中慌乱的减持基金,所有的亏损将算在剩余持仓的身上,亏损比率被动提高,而反弹来临时又没有及时加仓,也会导致持仓的基金回本较慢。

从上面的分析来看,基金回本速度慢,有来自市场、基金、投资者等各方面的原因,需要客观分析。

上证指数重返3000点而基金未回本给投资者带来了严重的焦虑。但我们不能自乱阵脚,要冷静下来并采取合适的策略来应对,比如补仓降成本、底部适量配置权重股、坚持长期持有等策略。

1、合理配置高波动资产,控制回撤幅度

市场行情变幻莫测,涨跌难料,需要严格控制行情不好时基金或组合的回撤幅度,因为回撤越大,未来回本的难度越高。

对于单只基金来说,要了解其波动率、反弹修复能力、最大回撤修复期(产品净值从历史最低点回升并超过前期高点的时间)等指标,对其在调整行情中的回撤情况、反弹行情中的净值回升能力有一定的预期。比如高波动基金走强时涨幅很可观,但调整来临时跌幅也比较大,后续可能需要很长时间、很大的涨幅才能实现净值回归。

对于整个组合来说,要做好资产配置,把握好组合的进攻性和防御性。如果组合底层资产中高风险、高收益、高波动的股票占比较高,那么在股市波动时组合收益将会遭遇比较大的回撤,未来想回本就变的非常难。因此要坚持资产配置的思路,既有高波动资产,追求获得较高的收益弹性,也需要配置一些低波动资产(如债券),有助于平滑组合的波动。

2、逢低加仓,降低持仓成本

持仓成本,也是决定回本快慢的重要因素。如果在基金净值发生回撤时,能够逢低加仓降低平均持仓成本,在反弹到来时,基金净值回升到平均持仓成本的路远比回升到初始持仓成本的路更近一些。

逢低加仓的时候,需要注意的问题就是避免过快的将资金用完,因为“熊市不言底”。我们可以选择定投方式逢低补仓,既能够避免情绪的干扰,不惧风雨逢低买入,也能够细水长流,保证有持续的资金投入。

3、底部增被动持宽基指数基金

回顾A股过往的牛熊转换,每一轮行情都会有不同的投资主线,有不同的行业或风格阶段性领先。像A股磨底阶段,行业轮动较快,市场触底反弹之时,往往是先由权重股拉起关键的宽基指数提振市场信心。比如去年以来,增量资金入市维稳,首先出手的就是以上证50、沪深300为首的大盘蓝筹指数基金。

因此,当A股处于底部区间的时候,适度配置一些被动宽基指数基金是简单有效的策略,可以较大程度的避免错过行情。

4、坚持长期持有,以时间换空间

从短期看,尤其是反弹初期来看,会有不少基金跑不赢宽基指数,但若拉长时间看,结论可能恰恰相反。因为宽基指数体现的是市场平均收益水平(贝塔收益),而很多基金追求的是在贝塔收益的基础上寻求更多的阿尔法收益,需要通过较长的时间来实现。比如2010年至今,普通股票型基金指数上涨129.85%,而同期沪深300指数收跌0.97%。

因此,如果手中持有的基金在反弹中回本较慢,也不要过于着急,如果基金本身很优秀,就坚持长期持有,以时间换空间,终将有望迎来回本的那一天。

图:普通股票型基金指数和沪深300走势对比

来源:Choice,截至2024.3.4

最近一段时间大家的投资体验确实不太好,调整中基金产生的亏损令人心烦意乱,反弹中迟迟不见回本,也确实令人焦虑。我们看来,基金回本难的问题,既事出有因,也并非没有解决之道。

想要在市场的跌宕起伏中“任凭风浪起,稳坐钓鱼台”,需要我们对市场行情演变的基本规律有所了解,对持仓基金的底层资产有清晰的认识,对组合的进攻性和防守性有更好的平衡。在配置上提前做好功课,可以确保在调整时控制回撤幅度,有余力的投资者可以考虑在底部定投、多收集筹码,为市场反弹时账户的净值回升减小难度。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。