(原标题:如何识别ETF的定位、风格和特色?(03.18))

近几年,我国的指数基金发展极为迅猛,产品总规模实现了“三级跳”。据Wind最新数据显示,目前我国境内权益类ETF产品合计近1.85万亿,对比2023年末,快速增加近4000亿。

ETF产品发展如火如荼,可选择的方向愈发地琳琅满目。如此繁多的产品,给我们更多选项的同时,也让我们不可避免地产生了选择困难症。

因此,我们得想办法厘清不同指数的之间的规模、定位、特色与风格,以便我们组建契合需求、结构合理、关联较低、攻防平衡的ETF组合。

应不少朋友的希望,本文将试着从定位、市值、市场和风格4个方面,介绍主要宽基指数与策略指数的定位、风格和特色,以助大伙判断与决策。

此文数据庞杂,61花了很长时间梳理,建议收藏以备不时之需。

一、各大宽基指数的定位

宽基指数又称规模指数,其以不同市值规模为定位,形成对整个市场的覆盖。如沪深300,便是选择A股市值规模最大的300个成份股作为样本,形成对大盘股的整体覆盖,满足投资者对大盘股投资的需求。

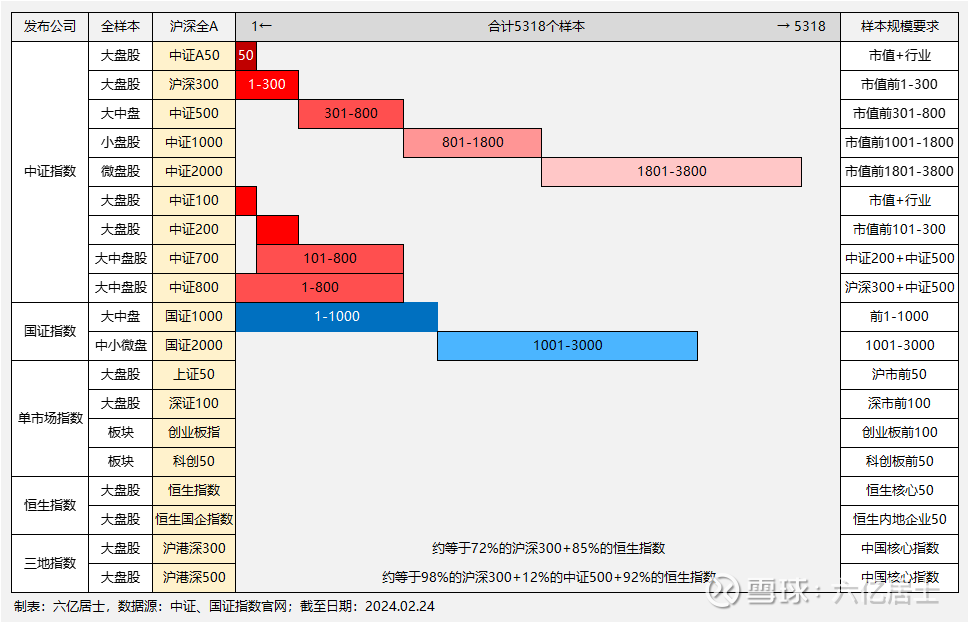

上图罗列了A股H股市场最重要的宽基指数,以及其在整个市场中的定位。图表右侧有简要说明该指数的编制规则,一般采用市值排序的方式。

因规模定位不同,大部分核心宽基指数之间的关联度相对较低,能形成较好的互补与搭配。但也有一部分指数受编制规则交叉影响,它们之间仍会有所关联。

二、常见指数的平均规模

通过编制方式,我们大致了解了各指数的定位。为进一步了解各指数的特性,我们还可以通过对比指数总市值、指数平均市值,进一步了解各指数的共性和特色。

1、核心宽基总市值对比图

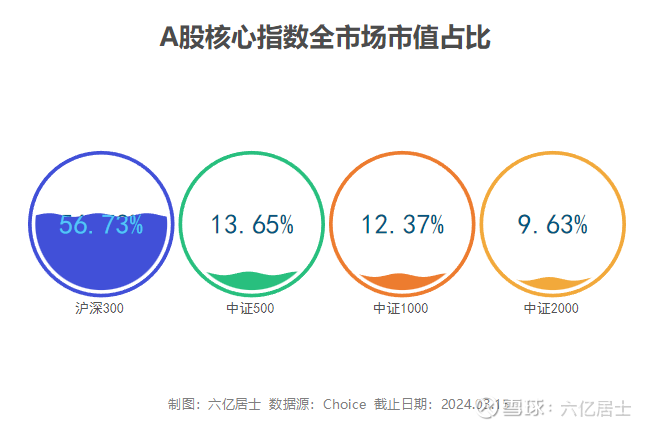

截至2024年3月15日,A股共有5318个成份股,合计市值约88.32万亿。其中沪深300合计市值达50.10万亿,占全市场总市值高达56.73%,这也是为何说沪深300是A股的核心根基的原因。

其余中证500以12.05万亿占比约13.65%,中证1000以10.93万亿占比约12.37%,中证2000以8.51万亿占比约9.63%。

300+500+1000+2000,分别代表大盘、中盘、小盘和微盘,合计3800只样本,占A股总市值约92.38%,基本可代表全A股的整体走势,也是我们构建ETF组合的根基。

2、常见宽基平均规模对比

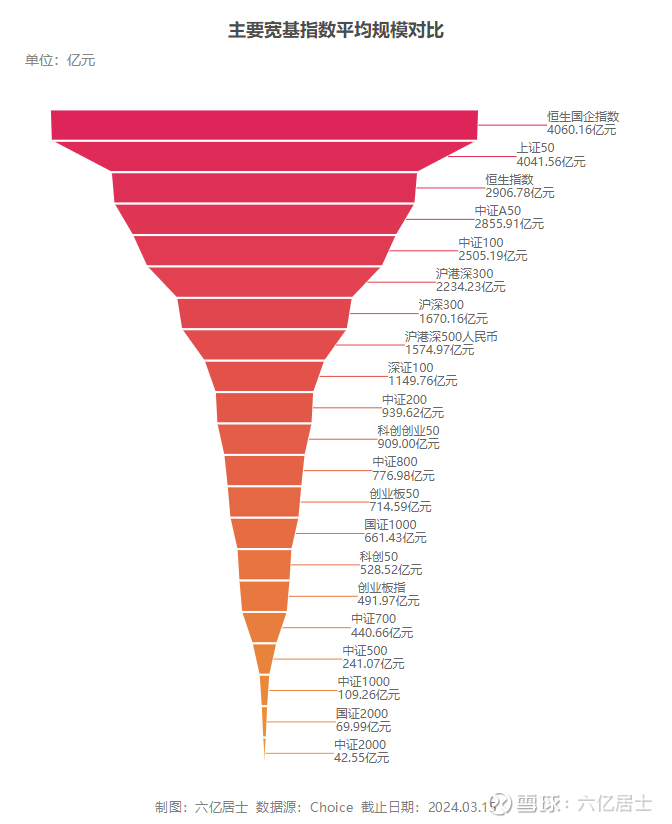

上图是我们时常接触的宽基指数平均市值对比图,在基于300+500+1000+2000的基本骨架,其余宽基指数大致可区分为“大、中、小、微”四个区间。

如果不同指数处于相同规模区别,那他们在“市值”这个因子上,有着较高关联度。如中证A50与中证100,无论从编制规则还是平均规模看,均出现较高的关联度。

我们在搭建ETF组合时,需要考虑不同指数的平均规模,以使得整个组合有比较均衡、分散的配置,从而降低整个持仓的波动。

三、各指数成分股板块分布

在沪深市场,目前主要分为四大板块:沪市主板、深市主板、沪市科创板、深市创业板。我们还可以了解指数在各个板块的分布,以便对指数的特色有进一步的认知。

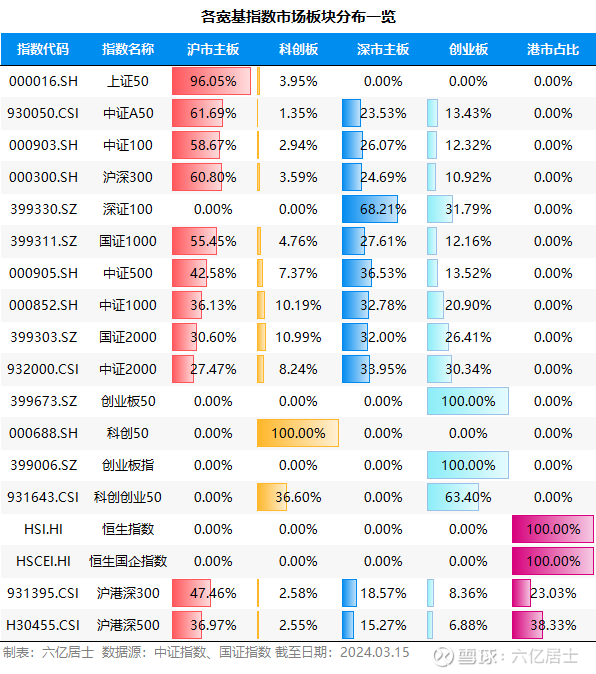

上图统计了常见主要宽基的板块分布,大部分核心宽基在沪市的占比会更高一些,如中证A50、中证100、沪深300等核心大盘宽基,沪市(含科创)占比均在60%以上。

中证500、中证1000则基本均衡地分布于两市,中证2000、国证2000深市比例开始反超。而中证2000的创业板占比高达30.34%,此时便需注意2000与创业板之间配置平衡。

而上证50、深证100、创业板、科创板系列指数,给我们提供了“纯粹”的配置选择,在特定经验、需求、周期下,进行不同板块补充和侧重,以期提升整体收益率。

就分散而言,61之前介绍过沪港深300和沪港深500指数,这两个指数的板块分散度全A\H市场最高,可以说基本覆盖了全中国最优秀的企业,是长期配置的优秀底仓。

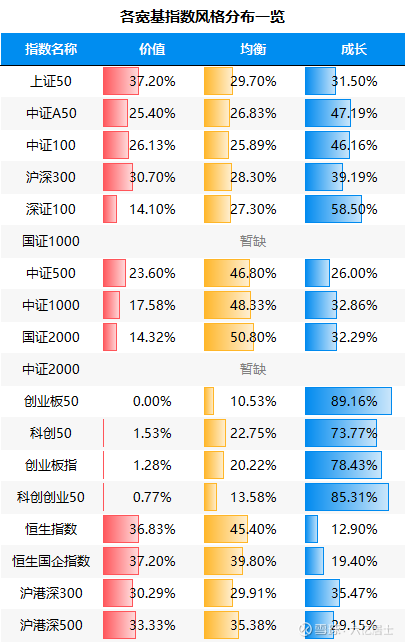

四、各指数风格对比

除了指数定位、规模大小与市场分布,指数的风格也是我们判断指数间关联度的重要指标。指数风格一般分为:价值、成长和均衡,所谓的“攻守平衡”,便是价值与成长的配比平衡,降低单一风格暴露过多的波动风险。

1、主要宽基指数风格分布

上图罗列了各宽基指数、策略指数的风格倾向,大部分核心宽基的风格较为均衡,大盘指数略偏价值,中小盘则略偏成长。大盘指数中,深证100指数成长属性最高,这或许是其长期收益率较高的原因之一。

受板块限制影响,创业板、科创板系列指数均以“成长”见长,其成长性成份股占比均超70%,这便导致了其较高的波动性。

受编制规则、样本数量、市场分散度等要素影响,沪港深300和沪港深500是所有宽基中最均衡的指数,尤其是沪港深500基本实现1:1:1的均衡态势,印证了上文所述。

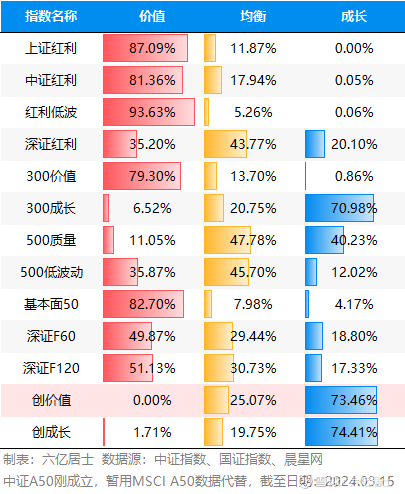

2、各策略指数风格分布

上图展示了各常见策略指数的风格倾向。

上证红利、中证红利、红利低波均为价值风格指数,由于结合低波因子,红利低波指数的倾向更为明显。

深证红利是一个特殊,之前61称其为:深证基本面40指数红利加强版,因为该指数并非股息率加权,是一个标准的基本面指数,只是叠加了红利的权重,整体较为均衡。

300价值与300成长,是一对“白天不懂夜的黑”的双胞胎,受编制规则约束,300价值取了沪深300中价值得分最高的100个个股,而300成长则是成长得分最高的100个个股,因此形成完全对立的两个风格,是我们观察与配置的好工具。

500质量和500低波动,虽没有完全对立,但各自的风格特色也较为明显。

不过创成长与创价值并非如此,因只能在创业板内选股影响,无论是创成长还是创价值,都明显的偏向成长风格,这一点要务必留意。

五、ETF基金池的搭建与平衡

基于指数定位、平均规模、市场分布、风格倾向的学习,我们对主要的ETF标的有了一个相对清晰的认知,这是我们搭建ETF组合的基础。

1、先从指数定位与市值规模入手

从搭建ETF组合的角度,指数定位是核心。在选择ETF底仓时,一般采用大中小结合,降低指数关联度。比如:上证50 + 中证500、沪深300 + 中证1000、沪深300 + 创业板指等。

2、再考虑市场分布

如果担心单市场指数的完整度较低,就可以把上证50换成中证A50、中证100,整体规模、风格类似,但后两者是跨市场指数,均衡性更高。

如果想突出龙头、更加均衡,可以把300换成中证A50,或者两者兼顾,分300的一部分仓位到A50,从而提升持仓的行业均衡与成长性。

如果还想更分散,沪港深三市标的便是更好的选择。沪港深500是标准的“中国版标普500”,其成份股覆盖面、分散度、均衡性均是优选。如果A股、H股双双同时低估,那么沪港深500便成了底仓优选之一。

3、最后理解风格,攻防平衡

除了宽基指数,诸多策略指数也是我们配置ETF的重要选项。

如果你倾向价值类指数,那么红利、价值、基本面、低波动等策略指数可以重点考虑,配置中证红利、300价值、基本面50等指数,会提升整体持仓的“防守性”。

如果你倾向成长类指数,那么成长、动量和特定板块可供选择,诸如:300成长、创业板指、500质量、双创50等指数会大幅增加持仓的“成长性”,但其波动性也会上升。

基于上述案例,我们可以继续丰富组合配置,如:中证红利 + 沪港深500 +纳斯达克100,便是61经常提到的:三地均配,攻防平衡,关联度较低的指数基础组合。

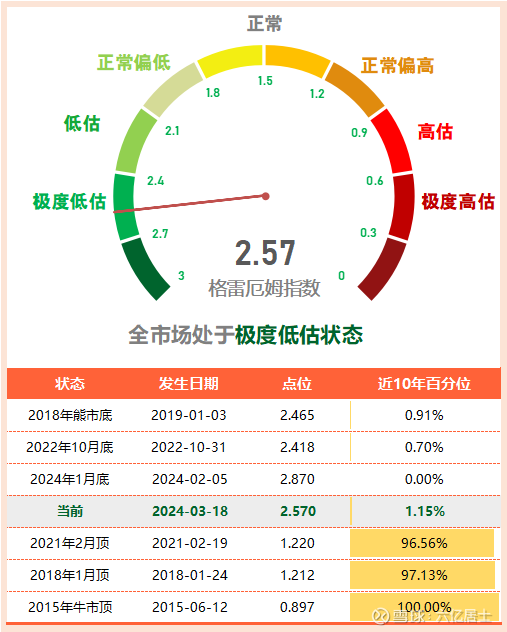

六、全市场估值仪表盘

最近有一些朋友对“极度低估”会有一些质疑,61喜欢听到这类声音。

不过对于格雷厄姆指数,需要说明的是:这是一个相对指标,是“股债性价比”指数,在10年期国债利率一直创新低的前提下,才使得格指(投资股票的性价比)一路走高。

如果担心这个相对指标有偏差,其实可以再观察下方估值表内“A股全指”指数的PE、PB以及其百分位,这样便能形成更完整的感知。

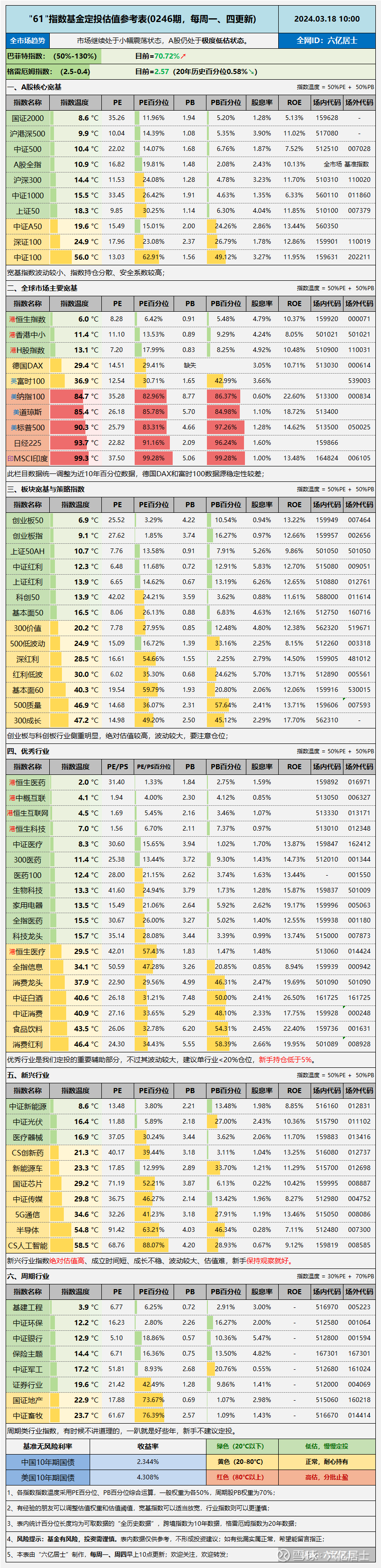

七、“61”指数基金估值表(0246期)

====================

不少朋友希望61讲讲各个指数之间的关联度,这文章便是对此的回复。文章数据庞杂,61花了蛮长时间,但受限于61的视野和能力,很难做到“深入浅出”,不免差强人意。

但好在数据在此,如果第一次阅读有点懵,不妨找个时间,静下心来,一一比对自己的持仓。对自己的持仓从规模、市值、市场分布、风格特性做一个计算,也好心中有底。

受限于能力,只好先把书读厚,再通过积累、学习和提炼,再争取把书读薄。

====================

扩展阅读:《指数基金文章目录列表》(新手必看)

$沪深300ETF(SH510300)$ $纳指ETF(SH513100)$ $标普500ETF(SH513500)$

@今日话题 @ETF星推官 @雪球创作者中心 @雪球基金

#雪球ETF星推官# #雪球星计划#

风险提示:基金有风险,入市须谨慎。文章内容、数据仅供参考,不构成投资建议。文中所涉及标的仅为个人思考,请结合自身需求,严控风险,独立决策。