(原标题:这家医械龙头公司股价 16 年上涨 37 倍,目前PE仅15 倍,估值处于历史低位)

随着我国人口老龄化趋势的加剧,医疗保健需求呈现出稳步上升的态势,家用医疗设备市场规模也随之不断扩大。

过去,我们主要关注那些为医院提供大型医疗设备的公司。本期介绍一家在家用医疗器械领域具有领先地位、同时股价长期表现优异的企业——鱼跃医疗。

当我首次关注鱼跃医疗时,最吸引我注意的是该公司股价的长期走势。自2008年成功上市以来,鱼跃医疗的股价保持稳健上升的趋势,一路向北,为股东带来了相当可观的回报。

这种长期向好的股价走势不仅说明公司在其经营的领域具有某种强大的竞争力和持续增长潜力,还反映了投资者对其未来发展前景的看好,值得重点研究一下。

鱼跃医疗2008年4月18日上市,上市前公司有 7700 万老股,IPO发行2600万新股,发行价格每股9.48元,融资2.46亿,投后估值为9.8亿元。对应2007年0.34亿的净利润,静态市盈率为28.8倍。

截止2024 年 4 月28 日,鱼跃医疗市值364亿元,16 年来累计上涨 37.1 倍,年化收益率约25.3%,非常不错。这还没有包括自上市以来累计34.12 亿元的现金分红收入。

再来拆解一下这16 年市值上涨37.1 倍的回报:

2007年净利润 0.34 亿,2023 年底净利润23.96亿,上涨 70.5 倍,年化增长率 30.5%。

而静态市盈率从 2008 年IPO 时的 28.8 倍回落至目前的15.2倍,下降 47.2%。

由此我们可以得到两个有价值的结论:

1、鱼跃医疗给股东带来的回报完全来自企业自身业绩的增长,估值严重拉了后腿。假如企业没有上市,股东的投资回报将会更高。这再一次诠释了巴菲特常挂在嘴边的买股票就是买公司的一部分所有权,股市 10 年不开门也没关系。

2、鱼跃的估值腰斩一半,年化收益率也只从 30.5% 下降至 25.3%。估值对短期投资收益率的影响很大,但是拉长时间看估值影响越来越小,时间越长,收益率与业绩增速相关性越高。

中国医疗器械发展起步较晚,纵观国内医疗器械生产企业,普遍存在规模小、产品单一的特点。

与国内众多同行显著不同的是,鱼跃医疗凭借多年的内部发展和外部并购策略,成功构建了由基石产品、核心赛道产品和高潜力孵化产品三大业务板块组成的全面且层次分明的产品矩阵。

基石产品为公司带来稳定的现金流。核心赛道产品则推动公司的持续发展,为未来成长创造广阔空间。同时,孵化产品不断进行创新探索。

根据最新发布的 2023 年度财报,公司主营业务中,营收占比最高的是呼吸制氧类产品,营收占比42%,其次是家用类电子检测,营收占比 21%。

营收增速最快的是血糖监测板块,最近 3 年CAGR 为 39.4%,且毛利率 63% 为所有板块中最高。虽然高增速有 2021 年并购浙江凯立特的因素,但是2023 年仍然实现了同比30.69%的增速,实打实的增长。

同时,多品类的产品结构,不仅有利于整合营销推广资源,也给公司带来了较强的风险抵抗能力,有效保持公司在医疗器械行业的整体竞争能力。这点上和迈瑞医疗也是有异曲同工之处。

总体而言,鱼跃医疗的产品线战略目标和差异化策略表现得相当清晰。公司致力于满足慢性病和老年病患者在医疗保健方面的需求,为他们提供全方位的居家医疗保健解决方案。

这些产品主要直接面向终端消费者(To C),与迈瑞、联影等以医院为主要客户群体(To G/B)的企业模式形成了鲜明的差异化竞争格局。

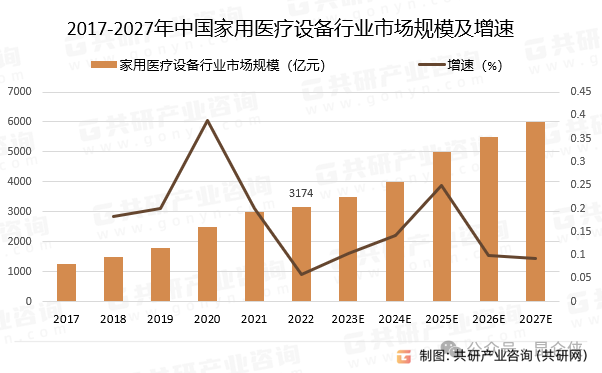

据第三方咨询机构共研产业的数据,中国家用医疗设备行业市场规模呈稳步增长趋势,市场规模从2017年的1268亿元增长到2022年3174亿元,预计2027年市场规模将达到6012亿元,年复合增长率为13.63%。

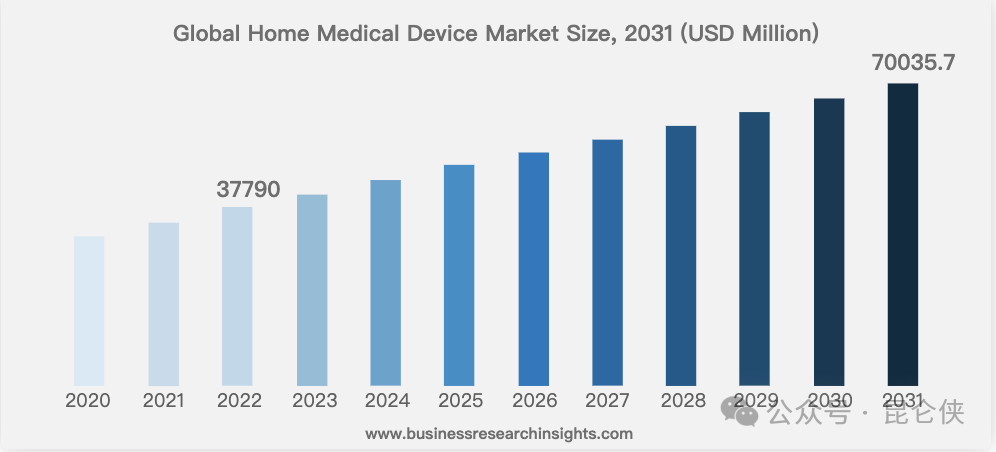

此外,在全球范围,家庭医疗器械市场也呈现出显著的增长趋势。

据知名咨询机构商业调查洞见的研究报告,2022年全球家庭医疗器械市场规模为377.90亿美元,预计到2031年将达到700.357亿美元,预测期内复合年增长率为7.1%。被列入未来10年增长最快的行业之一。

家用医疗器械市场的增长趋势受到多种因素的推动。

首先,随着居民消费水平的不断升级以及人们对于自身的健康管理愈加重视,各类家用医疗设备逐渐走入千家万户。

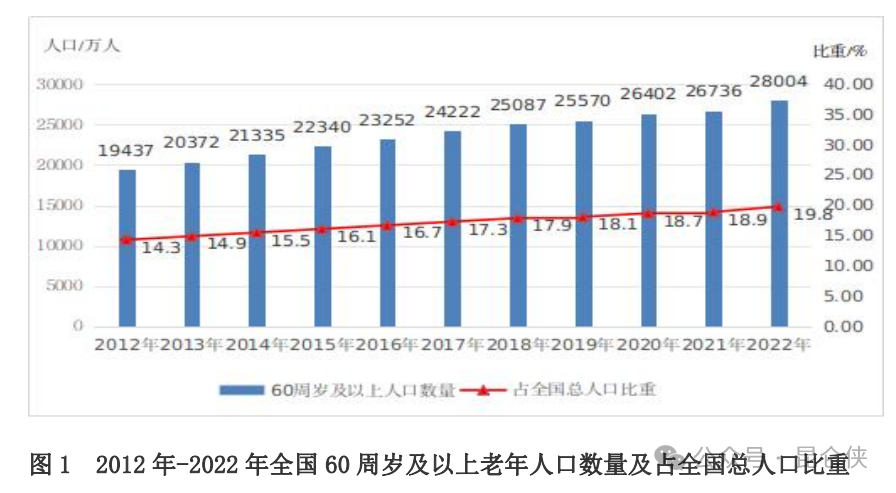

其次,随着我国慢性病人口数量增长及人口老龄化程度加剧,未来家用医疗器械市场将逐步下沉,更多居民可及。

根据国家统计局公布的数据,2023 年中国60岁及以上人口2.97亿人,占全国人口比例为21.1%,过去 10 年呈现不断上升的趋势。

随着人们年龄迈入60岁大关,身体机能逐渐开始老化,高血压、高血糖、心肺功能衰退等老年病的保健需求显著增加。

鉴于老年慢性病需要常年跟踪监测,庞大的患病人群促使家用医疗设备需求不断增长。

综合来看,未来家用医疗器械的市场规模预计将持续增长,这一趋势受到居民健康意识提升、人口老龄化等多重因素的共同推动。

作为面向终端消费者的产品,品牌就显得非常重要了。近年来,鱼跃医疗通过构建线上和线下结合的营销体系,逐渐建立起强大的品牌力。

鱼跃医疗于2012年即成立电商事业部,积极打造线上业务平台,并由现任公司董事长及总裁吴群担任公司电商事业部负责人。

鱼跃品牌的血压计、血糖尿酸一体机、制氧机、雾化器、体温计、轮椅车等多个产品常年位居线上品类销售额第一。

在 2023 年双十一销售活动中,鱼跃医疗连续9年全网医疗器械行业销售第一。

我在前段时间去 CMEF 上海国际医疗展观展时, 在鱼跃医疗的展台还看到有直播活动在进行,主播在介绍鱼跃新推出的动态血糖仪,这在相对严肃的医疗展上很少见。

通过持续多年的线上和线下品牌营销,目前公司的多个核心产品都成为国产名牌,市场占有率较大。

据中国证券报2023 年的一篇报道,鱼跃医疗的制氧机产品早年采取低价策略迅速打开市场,从2006年起一直保持国内市场占有率第一,且2016年市占率达到60%,处于行业领先地位。

此外,公司在消毒感染控制领域拥有众多知名品牌产品,如“洁芙柔”、“安尔碘”、“点而康”等。

这些品牌已经确立了在医院内/院外消感控制用品中的主导地位,成为使用量最大的品牌产品。其中,“安尔碘”被誉为皮肤消毒的行业标准术语之一,而“洁芙柔”则已成为消毒洗手液的代名词,广受市场认可与信赖。

未来,公司有望凭借其多年积累的强大品牌能力,持续提高在慢病管理和家用医疗器械市场的份额,巩固作为家用医疗器械龙头的竞争优势。

在公司核心赛道的家用呼吸机领域,近年来受我国空气质量问题、人口老龄化趋势加剧等因素影响,国内慢性呼吸疾病患者日益增长,居家吸氧的保健治疗方式也逐渐被大众接受。

据弗若斯特沙利文分析,全球家用无创呼吸机市场预计从 2020 年的约 27.1 亿美元增至 2025 年的 55.8 亿美元,年复合增长率 15.5%。其中海外品牌瑞思迈和飞利浦占据近 80%市场份额,全球市场集中度高。

随着家用无创呼吸机在包括中国在内的新兴市场不断普及,中国家用无创呼吸机市场预计从 2020 年的约 12.3 亿元增至 2025 年的约 33.3 亿元,年复合增长率 22.2%,其中进口品牌飞利浦和瑞思迈占据50%以上市场份额,鱼跃医疗等国产品牌只占不到一半的市场份额。

从产品对比来看,历经多年迭代,国产品牌在较为基础的睡眠呼吸机产品上与外资品牌产品已经没有明显差距,部分性能表现更优。

根据天猫销售数据,鱼跃医疗的同档次呼吸机售价要比飞利浦等进口产品便宜 50% 左右,性价比突出。

而在公司的另一个核心产品血糖监测仪产品上,尽管国产品牌发展迅速,但罗氏等外资品牌依然占有 40% 的市场份额,在中高端产品更是占据主导地位,鱼跃医疗占比仅有5%,成长空间巨大。

由于国内的工程师红利,国产产品的技术迭代更新速度明显高于进口产品,未来国产产品与进口产品之间的技术差距将持续缩小。

鱼跃医疗有望凭借巨大的产品性价比优势,能够稳步拓展市场份额,进一步提升市场占有率。

4月26日晚间,鱼跃医疗披露2023年度业绩报告。公司实现营业收入79.72亿元,同比增长12.25%;扣非归母净利润18.36亿元,同比增长46.79%。

公司拟向全体股东每10股派发现金红利8元,共计派发现金红利8.02亿元。

据Wind 数据显示,公司自上市以来累计分红 26.1 亿,在此次分红完成后,鱼跃医疗累计分红34.12 亿元,超过上市以来募资总额30.7 亿元。

2024年一季度营收22.31 亿元,同比下降17.44%,扣非归母净利润5.51 亿元,同比下降21.69%。咋一看业绩下跌挺多的,其实主要受去年一季度高基数影响。

比如同为制氧机同行的怡和嘉业2023年扣非净利润同比下降33.67%,2024 年一季度扣非净利润更是同比下降71.57%。

由于2020 年以来的过去三年业绩受到大环境影响,鱼跃医疗的业绩波动比较剧烈,所以我们可以看一下自 2019 年以来的业绩复合增长情况。

2019 年一季度公司实现营收12.01 亿,扣非净利润2.39 亿元。截止 2024 年一季度末,营收增长 1.86 倍,5 年复合增长率13.2%;扣非净利润增长 2.31 倍,5 年复合增长率18.2%,还是非常不错的成绩。

现金流方面,2019 年公司销售商品收到现金 40.1 亿元,2023 年则为 86.62 亿元,增长 1.16 倍,5 年复合增长率 16.2%;2019 年经营性现金流净额 6.14 亿,2023 年则为21.27 亿,5 年复合增长率 28.2%;

公司收入现金比例 5 年均值 102.5%,净利润现金比5 年均值 113.7%,均大于 100%,且该比例均较 2019 年有大幅提高,说明公司净利润含金量逐年提升,赚取的是真金白银,而非纸面富贵。

2023 年从第一季度到四季度净利润分别7.14亿,7.8 亿,6.97 亿,2.05 亿;2024 年一季度净利润6.59 亿,同比减少7.58%。

由于 2023 年 2 季度净利润7.8 亿是全年高点,4 季度净利润2.05 亿是最低点,明显偏低,所以假设2024 年第二季度到四季度净利润增速分别为-10%,5%,50%。经测算可得2024 年净利润为 24 亿元,同比微增 0.2%。

2024 年是鱼跃医疗的最后一个业绩消化年度,预计 2024 年二季度业绩将会继续承压,下半年将迎来业绩的常态性增长。

综合考虑鱼跃医疗的生意模式,盈利质量、业绩增速、潜在风险和当前 3% 左右的无风险利率,我认为目前合理市盈率为 20-25倍之间。

而根根鱼跃医疗过去 10 年的市盈率波动范围来看,中位数是 31.6PE,低估点是 20.6PE,目前15PE位于历史低位,仅高于近十年9.05%的时间。

保守起见,合理市盈率取较低的20PE,则2024 年合理估值为 24亿*20PE=480 亿,目前市值 367 亿元,具备一定的长期投资价值。

【阅读提示】本文内容仅作为个人投资及研究之用途,不作为任何投资建议或暗示,据此买卖风险自负。

$鱼跃医疗(SZ002223)$ $迈瑞医疗(SZ300760)$ @今日话题