(原标题:超额收益越来越少其实就是熵增)

小票跌多了,大盘也不可能独善其身。因为有比价效应。今天市场里的大票就是跟着小票一起下跌了。

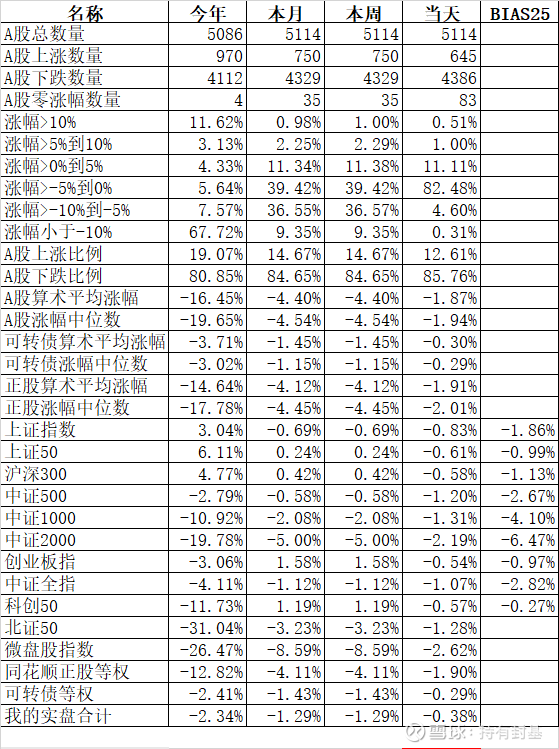

主流宽基指数跌幅最小的科创50跌0.57%、沪深300跌0.58%;跌幅最大的微盘股指数跌2.62%、中证2000跌2.19%。

申万一级行业指数今天只有一个国防军工上涨0.68%,领跌的房地产跌2.60%、有色金属跌2.33%、传媒跌2.17%。显然房地产前几天是一日游行情。

今天只有645只个股上涨,4386只个股下跌,涨幅中位数-1.94%。

今天沪股通净卖出28.86亿元、深股通净卖出27.95亿元,北上资金合计净卖出56.80亿元。

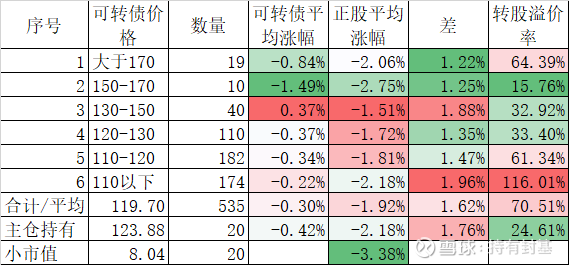

535只可转债平均下跌0.30%,对应正股平均下跌1.92%;我的主仓20只可转债平均下跌0.42%,对应正股平均下跌2.18%。账户合计实际下跌0.38%。

超额收益来自今天卖出春秋转债买入东风转债,主仓卖出春秋转债的平均价格是137.223元,收盘是135.424元,下跌1.31%;买入东风转债平均价格是124.772元,收盘是123.915元,下跌0.69%。超额收益0.63%,按照5%仓位估算,就是0.03%。

跌了几天,市场上又开始说怪话。特别是小票最近3天跌的多,牵连到可转债。其实如果看可转债的等权指数还是非常抗跌的。本周3个交易日,全体A股的涨幅中位数是-4.54%,同花顺的正股等权指数跌了4.11%,基本和全市场跌幅差不多,但等权指数本周才跌了1.43%。再看今年的跌幅,A股的跌幅中位数为19.78%,同花顺正股等权跌了12.82%,而可转债等权指数才跌了2.41%。这还是等权指数的比较。

当然,今年很多简单策略都失效了,集思录上的E-老实和尚老师每天跟踪的可转债策略,截止到昨天,双低策略-5.37%、低价策略-12.53%、高收益率策略-12.84%,都没跑赢等权指数,而低溢价策略今年的收益高达26.81%,但这个策略去年是严重亏损。

一个策略特别是单因子策略很难长期有效。这个类似热力学里的熵增。一个封闭的系统,如果没有外力等因素,不管什么策略,超额收益注定会越来越小。这就好比是温度一定是从高温传递到低温区域。比如双低策略有效,大家就推高双低的价格,最终留下来的一定是质量有问题的。和尚老师的跟踪已经是剔除了A-以下等级的可转债,如果不踢除,今年的双低更加惨。

再譬如白马股,在2021年不断推高价格,甚至有人说出了怕高都是苦命人。我记得一个海天酱油当时的PE超过100倍,一瓶酱油,值得预提100年的利润?现在看来是好笑,但当年很多所谓的专家都是在推波助澜。

今年流行红利股,我相信一样推高到一定程度还会轮回的。

抵抗熵增只能靠外力。投资也一样,需要不断学习,不断修正自己的系统,才能长期盈利。