(原标题:高端白酒,还是最佳商业模式吗?)

白酒股,一直都是A股中的焦点所在。自1994年1月6日,山西汾酒在上海证券交易所挂牌上市以来,30年时间里,白酒行业为市场打造了一批大牛股。

有人称白酒股,拥有A股中的最佳商业模式,原因在于:

1、白酒行业的品牌护城河非常强大,很难有新晋品牌跻身行业前列。事实上现在的白酒品牌序列,基本上是30多年前便已经明确的,这么多年来,茅台、五粮液、泸州老窖的品牌优势无可动摇,洋河、汾酒等公司的主打产品,在各自的价位段中,也拥有绝对的品牌溢价。

多少年来,一直有资本进入白酒市场,但不管是创立新品牌,还是收购现有的上市公司,都没有实现逆袭。长期形成的品牌印记,让白酒公司节省了大量的营销费用,也避免了很多行业经常出现的价格战。

2、白酒行业的库存酒不会过期,和其他行业相比,这是一个明显优势。除了中高度酒产品外,所有的食品饮料都有保质期,服装会过季或过时,家电、汽车、消费电子等,则会受到技术迭代的强烈冲击。

而白酒的产品属性决定了,存放几年反而口感更好。不管是厂家没有销售出去的存货,还是沉淀在渠道中的商品,只要能够度过行业下行周期,不但不会折损,还有可能会增值,实现更高的销售价格。

3、白酒行业拥有超高毛利率,有些高端白酒的毛利率甚至可以到达90%以上。普通白酒的毛利率,也可以保持在50%以上。

这种超高毛利率,不仅可以让白酒生产企业,完全可以忽略原材料上涨导致的成本风险,而且可以保证即便在2013年那种极端环境中,主要公司仅仅是净利润下滑,极少出现亏损的情况。

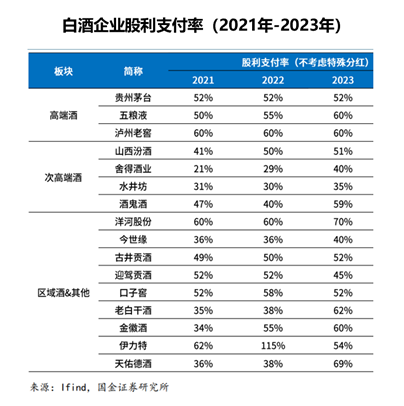

4、白酒行业的自由现金流占比极高,各企业的净利润,大部分都是自由现金,可以进行高比例的股利支付。2023年,绝大部分白酒企业的股利支付率都已经超过了50%,这一比例还在持续提升中。

有些行业的公司,即便看起来利润率和利润额都很高,但后期需要大量的研发、设备或市场维护费用。而金融类机构,则需要保留大额资金来满足监管需要。

这些公司真正的自由现金流,往往不像财报里的净利润数据那么耀眼,在利润增长和分配的稳定性上,和白酒行业有着明显的差距。

尽管如此,从2016年以来,白酒行业的产量仍然是持续下滑的,从高峰期的年产量1358万千升,下降到2023年的629万千升,降幅超过50%。

究其原因,除了行业标准不断提高,以往市场上大量存在的调香型白酒(食用酒精勾兑酒等)被归属于配制酒,从白酒品类中剔除的影响外,更重要的是人口结构在发生变化,而且随着人们生活水平的不断提升,对酒类消费的多元化要求与日俱增。

近年来,不仅进口的红酒、威士忌和白兰地等烈酒的品类越来越多,啤酒、黄酒等也在不断高端化,这些都对白酒产生了明显分流作用。未来的老龄化趋势,更是让很多人对酒类产品整体看衰。

可以说,我们看到的白酒公司业绩不断走高,是因为这些都是上市公司,是行业内的头部企业,他们的经营表现,是行业内集中度不断提升的结果。

从白酒的消费总量来看,未来还有不小的下降空间。 这个现象被称为“少喝酒”,但这3个字的后面,往往都连带着另外3个字,就是“喝好酒”。少喝酒、喝好酒,6个字合在一起,就是白酒行业如今的发展趋势。

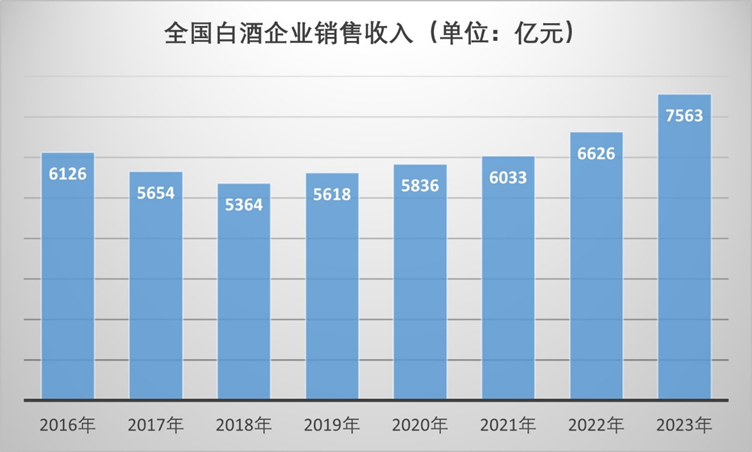

在白酒产量逐年下降的大背景下,全国白酒企业销售收入从2018年开始,却一直保持了上升势头。主要原因就是中高端产品的销售占比不断提高,并且通过提价实现了连续性上涨。

但从2023年的市场表现来看,白酒行业的隐忧,也开始在部分公司的报表上体现了出来。一些以次高端、中低端产品为营收主力的公司,普遍出现了库存明显上升、毛利率下降、营收和利润增速都大幅下滑的局面,有些公司甚至已经出现了净利润的大幅下跌。

受市场整体的消费降级因素影响,这个状况还在延续中,相对而言,高端白酒产品为主导的公司,经营的稳定性表现更佳,有时候甚至好到让外界怀疑其业绩的真实性。

其实,白酒的最佳商业模式,更多是体现在几家拥有量产性高端白酒企业上,准确地说,是贵州茅台、五粮液和泸州老窖这三家公司。在市场上行阶段,各家公司的表现都很优秀,但在逆市环境下,高端白酒的内在价值,会体现的更加充分。

相比普通白酒产品,高端白酒的优势如下:

1、高端白酒的稀缺性

高端白酒受制于产能和工艺,虽然近几年销售增速较快,但在全国市场上的占比仍然不高。全国白酒产量一年在600多万吨,而高端白酒的产量只有11万吨左右,市场份额还不到2%。

以销售收入来算,贵州茅台占据了高达57%的市场份额,五粮液占比为30%,泸州老窖占比为7%,其它所有白酒企业的高端产品合计销售占比只有6%。

可以说,相对其它白酒企业,贵州茅台、五粮液、泸州老窖三家公司,依靠旗下高端白酒的稀缺优势,只要公司自己的经营不出大的偏差,抗风险能力会更强,受市场冲击的负面影响会更小。

2、高端白酒受人口数量型因素的影响较小

虽然人口增速在下降,未来也会迎来老龄化问题,理论上白酒的适龄人群(主力在35岁-60岁之间)的数量会逐步下降,但随着经济规模的不断扩大,高收入群体的规模持续增长,对高度白酒的需求仍然会保持上升态势。

可以说,人口数量和结构问题,对白酒行业的整体影响比较大,但对高端白酒来说,核心影响是来自于GDP的增速,以现在不到2%的总量占比,数量型因素的弱化,完全可以通过质量型因素来弥补甚至增强。

3、高端白酒在市场下行阶段,能够以量补价

市场总是有周期的,白酒企业在历史上,差不多每隔10年,都会经历一轮洗礼。这一次,从2021年年初的高点算起,大部分白酒股的股价都是腰斩的,有些甚至腰斩之后又被腰斩。

即便是五粮液和泸州老窖这样以高端白酒为主的公司,估值也经历了80%左右的下跌。贵州茅台作为白酒的绝对龙头,现在的市盈率也从70倍跌到了20倍出头,回落到2018年年底的状况。

这种杀估值,一方面是3年前的泡沫太大,另一方面是随着消费降级,各家公司的利润增速普遍大降。更麻烦的是,很多公司的库存都是在历史性高位,这种不透明的渠道阻塞,让投资者更加担忧。

但即便如此,茅五泸仍然都保持了一定的营收和利润增速,日子明显要比大部分酒企好过的多。其原因在于,高端白酒的消费基础雄厚,飞天茅台、普五、1573这样的品牌深入人心,只要价格上出现所谓“好价”,马上就会有人踊跃购买。

而高端白酒的超高毛利率,决定了酒企完全可以通过量能的释放,来弥补价格缺失。 但对其他次高端产品为主导的公司来说,茅五泸的价格下调,是直接压缩他们的销售空间的。

由于和高端产品相比,品牌力明显不够,而且同质化竞品众多,次高端产品之间的内卷,是各白酒价位段中最为激烈的,相应公司的业绩受到的冲击也格外强烈。

行情好的时候,通过提价和量能释放带着全行业赚钱;行情不好的时候,通过吃下一价位段产品的销售空间,来以量补价,这是茅五泸的独有优势。这一优势,是高端白酒数十年的品牌和工艺沉淀累积而成,其它酒企很难动摇。

当然,一切都有度,高端白酒的抗市场波动的能力确实突出,但也不是无底线的。后面还是要寄希望于消费尽快得到恢复,市场重新迎来购买力的支持,否则这种低迷状况长期持续下去,即便是茅台,也只是比其他公司能多坚持一两年而已。

就当下而言,经过持续3年的下跌,贵州茅台和五粮液的市盈率,都已经跌到了2018年大熊市末期的水准,泸州老窖的市盈率甚至回到了2014年年末的状态。从历史的横向对比来看,确实都是较低的。当然,这个判断是基于消费大环境,不会再持续低迷的前提下的。

现阶段,更加有说服力的是股息率。目前贵州茅台和五粮液都已经完成了2023年的分红计划,股息率分别是2.17%和3.7%,其中贵州茅台的股息率没有包括特殊分红,如果今年还是按照去年的标准有特殊分红的话,其股息率也会达到3.5%以上。而泸州老窖还没有分红,目前的股息率是4.16%,分红除权后还会更高。

以白酒,尤其是高端白酒在商业模式上的优势而言,茅五泸的股息率都已经超过某些传统红利股,可以吸引长期资金的密切关注了。它们需要证明的,是自己的利润不会负增长。

8月份就是中报季,从目前已经披露的公司业绩来看,表现还在正常范围内,希望茅五泸作为头部企业,能给白酒行业带来更多信心吧。@今日话题 $贵州茅台(SH600519)$ $五粮液(SZ000858)$ $泸州老窖(SZ000568)$