(原标题:他山之石: “失去XX年”的日本股市指数估值变迁)

近几年A股震荡下跌,主因还是业绩下滑和估值下降导致的戴维斯双杀。

有朋友调侃,经历了宽基指数首次戴维斯双杀,圆满了。

其实,这跟我曾经在一篇文章提出一个观点相似,投资最重要的事,是经历熊市。

全球最著名的熊市,恐怕还是要数“失去XX年”的日本股市,它经历了什么,又是如何从漫漫熊途中走出来的?

今天就从估值角度来聊一聊这个话题。

日本股市确实经历了戴维斯双杀,但这个过程没有想象的那么长,只有13年左右,2002年前后就迎来了拐点。

下图是日经225指数年线。

(数据来源:WIND)

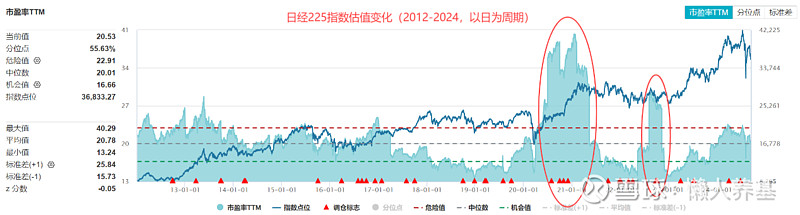

由于可得数据不完整,只能观察2000年4月以后的估值变化。

自1990年见顶回落以来,至2000年底日经指数已回落54.30%,跌破20000点。

2000年至2002年,日经225指数下跌54.69%,而估值不跌反升,PE-TTM中位数从86.69倍上升到109.23倍。

基本面最悲观的时刻就发生在2002年,该年内日经225指数PE-TTM曾经达到非常夸张的1017倍。

(数据来源:WIND)

2002年日经225指数收于8579,低于2008年底的8860,比2011年底的8455仅高出1个多百分点。

因此从年度收盘点位来说,说2002年已经触底成功似乎也不为过。

看到没有,估值高到史无前例的时候,日本股市触底了。

事后看,日本经济基本面坏到极致的同时也迎来了基本面的拐点。

2003年至2011年,日本股市处于震荡整理期。

指数起点(收盘)8579,终点8455,微幅下跌1.45%;PE-TTM中位数从2003年的57.36下降到2011年的17.47,下降幅度69.54%。

说明股市震荡整理期日本经济基本面已经在持续改善。

(数据来源:WIND)

2002年触底后,2003-2006年股市连涨四年,涨幅高达62.03%。

之后震荡下跌5年,到2011年底又回到2002年的起点。

2010年与2011年部分时段,再次出现估值抬升、基本面阶段恶化现象。

而这也成为2012年之后最大涨幅超过5倍的特大牛市来临前、真正的黎明前的黑暗。

2012年之后日本股市开启了十多年的慢牛行情。

指数起点8455(2011年12月30日),2024年最高点位达到42427,创出历史新高,9月12日收于36833,区间指数涨幅335.64%。

估值起点16.47(2011年12月30日),2024年9月12日20.53倍,区间估值涨幅24.65%。

很明显,这波特大牛市主要由基本面(业绩)驱动。

(数据来源:WIND)

当然这十多年的基本面改善并不是线性的,其间也有阶段变差的情形,上图红圈圈定的2021年和2022年就出现过业绩较大幅度的波动,只不过持续时间都不算长。

将每年末指数与估值对应的点位用表格形式整理出来就能看得更为明了。

(数据来源:WIND)

2013年、2014年、2015年、2017年和2021年指数上涨而估值下降,这样的涨势显得最为健康。

从绝估值来看,2018年底的PE-TTM为13.82,是2012年以来最低的,不过这个估值水平相较2008年底的12.8略高一些。

现在看来这两个时点都是非常好的介入时机。

我在上一篇文章《低估买入,这几年为什么错得离谱》指出,我们熟知的估值方法大部分时间有刻舟求剑之嫌,低估了还可以跌很多,高估了还能继续大幅上涨,根本原因就是基本面变化存在不确定性。

如何使自己的投资决策更有前瞻性?

这是一个世纪难题。

微观层面,企业经营者也不知道几年后自己的企业会是什么样。

宏观层面的决策者也不能非常肯定所做出的决策是否像预想的一样有效,有时候甚至还需要不断试错和修正。

所以投资到最后,只能是尽量拉长周期,押注社会不断进步、历史车轮滚滚向前,其间的曲折和坎坷一定不可避免。

投资本来就是反人性的,不经过超然的折磨,不蜕层皮,年化10%甚至更高的收益就让你轻松拿到,显然也极不合理。

权益投资只适合少数人,这也是投资的宿命。

$日经225ETF(SH513880)$

#雪球星计划公募达人# @今日话题 @雪球创作者中心 @雪球基金