(原标题:从投资三要素看物业股)

最近物业股亏麻了,我决定再复盘一次。

首先,我不会考虑非港股通的物业股,原因是流动性太差,很少有独立行情(最近有独立行情的是靠高派息驱动的鑫苑服务),资金会优选港股通,其次是非港股通有更好的选择。

一、在港股市场选股的第一要素是股东回报。

在股东回报上,主要看派息及回购。

恒大物业没有派息,雅生活派息太少,这两个是首先排除的标的。

在派息上,股息率最高的是融创服务,仅在55%派息率的情况下,就实现接近12%的股息率;其次是万物云,24H1中期按核心利润的100%派息,中期股息率就超过6%;华润万象同样是100%派息,但估值过高。

在回购上,金科服务最为积极,今年回购比例已超过4%,但从9月11日开始因排查持股集中度情况已停止回购。万物云今年累计回购约1000万股,回购比例接近1%。

二、第二要素是看中短期的边际变化

1)ZC面边际向好

过去2年,每次地产出ZC,物业股都会跟随,来一波行情。但最近2个月,物业股对ZC的敏感性在下降,市场慢慢发现无力回天了。

所以我的看法是——虽地产ZC面边际向好,但不管是过去还是未来,对物业股的基本面影响不大,ZC面并不是投资物业股要考虑的核心要素。

2)应收账款(收缴)边际向差

从行业整体看,物业公司应收账款(收缴)情况边际向差,主要原因有三个:

1)大环境极差,影响了小业主的意愿及能力,尤其是低端物业,比如碧服;

2)其次是公建项目账期拉长,ZF财务紧张,比如保利物业;

3)最后是关联方财务紧张,关联方应收大幅增加,比如万物云。

但也有表现比较好,分别是金科服务、融创服务、华润万象。金科服务主要是严格执行垃圾盘退出策略;融创服务主要是90%以上都是住宅项目,且是中高端盘为主;而华润万象是一如既往的优秀。

3)毛利率边际向差

这里主要是指基础物管的毛利率,从物业行业整体看边际向差。

一个很有意思的结果:在2023年基础物管毛利率最低的三家物业,在今年上半年提升了毛利率,而其他物业公司(包括非港股通物业公司)大部分毛利率都下降了。

下降的原因很多,主要有:

1)新盘交付后普遍毛利率较高,而随着新盘交付减少,毛利率必然下降;

2)前段时间降物业费冲上热搜,往后还有一大批正在降物业费的流程中;

3)外拓市场竞争激烈,人工成本上升,以及公建项目毛利率普遍较低等原因。

而万物云、绿城服务的毛利率不降反增主要是因为两家是最早进行市场化外拓的物业公司,二手盘占比较高,随着规模不断扩张,管理效率提升,单位管理成本下降。这就是万物云的【蝶城战略】。

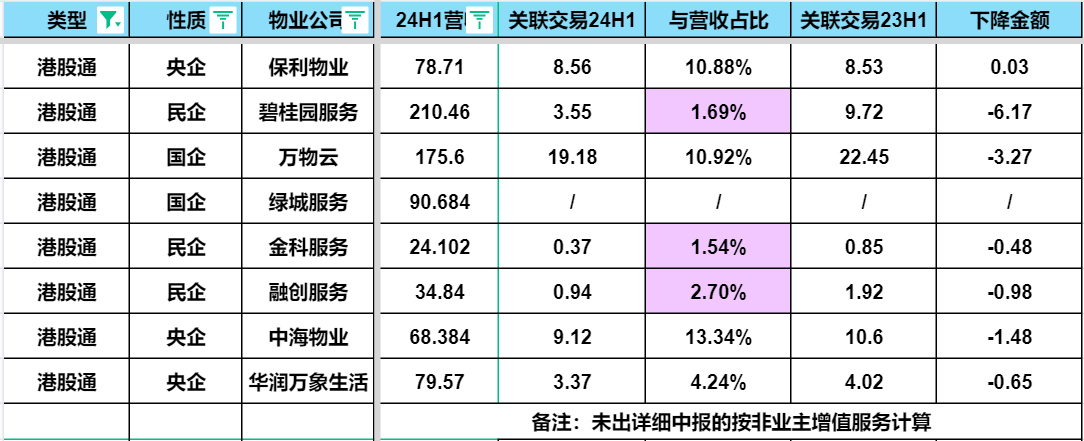

4)关联交易边际向好

2021至2023年,主流上市物業企業的持續關連交易收入佔比從17.2%下滑至14.1%,其中爆雷房企的物业公司关联交易已降至忽略不计的地步。曾经市场总说物业股的非业主增值服务有水分,给不了估值,现在水分已经挤干净了,但依然给不了估值。

5)股东回报边际向好

在股东回报上,各物业公司有很明显的提升。

万物云与华润万象中期100%派息,中海物业中期提高了派息比例,万物云与金科服务持续回购,受减值影响利润的融创服务、碧服均按核心利润进行承诺派息。

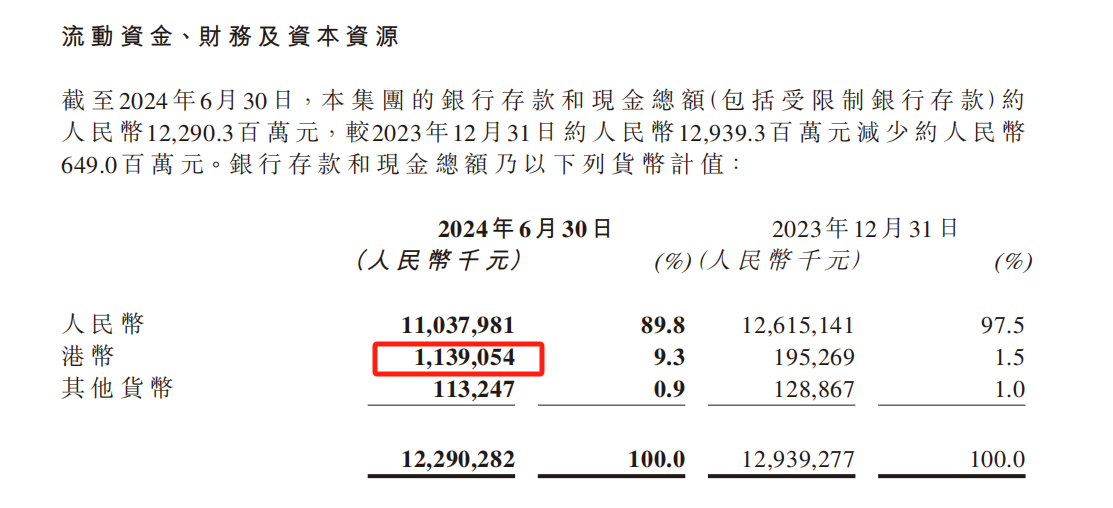

我对碧服的预期是进行回购+提高核心利润的派息比例,个人认为管理层及大股东均有很强的做高股价的意愿,现在不回购极大可能是账上确实没有港币,从中期报表看扣除应派股息后所剩无几。

另外碧服只要把核心利润的派息比例提高至40%,股息率轻松超过11%。

综上所述,物业行业整体中短期边际向差,主要体现在应收账款及毛利率趋势变差,但其中也有已经停止趋势变差的公司,应收账款上控制比较好的是融创服务、金科服务,毛利率止跌回升的是万物云、绿城服务。

三、第三个要素看长期可想象空间

物业公司长期来看有几个趋势。

1、行业集中度必定提升,利好头部物业公司;

全国物管公司总共超过 10 万家,总体呈现地域分散、集中度弱的状态。百强物管公司管理面积自2012年占比 13%提升至2016年的29%,且2016年十强物管公司面积市占率 10.18%,比15年提升2.54%。市场向百强企业集中,而百强中又向十强集中,2016年全国在管面积增速 6%、百强在管面积增速10%、十强面积增速则为38%。龙头聚集效应显著,强者恒强将是市场常态。

2、长期营收增长确定性高,源于在管面积增加、单价提升等;

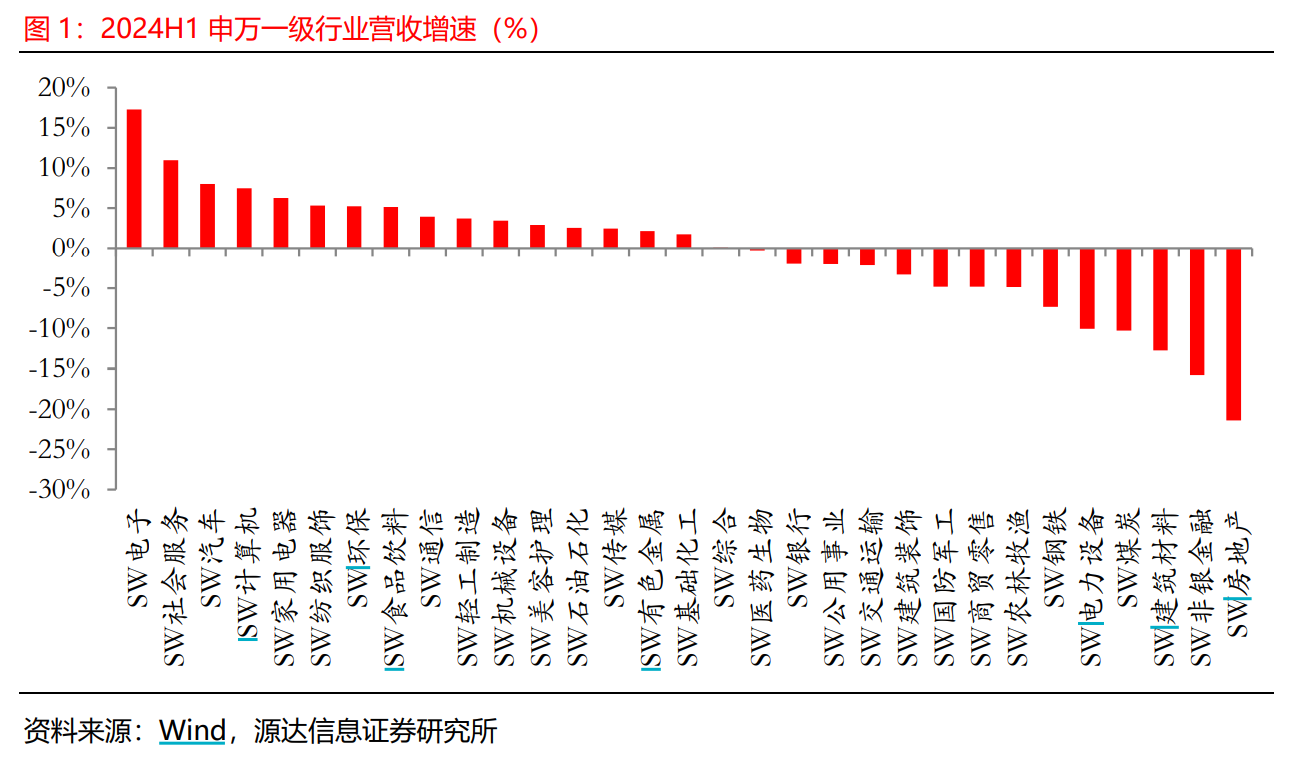

物管公司营收增长确定性高,呈现弱周期属性,在2024H1各行各业普遍不景气的环境背景下,头部物业公司的营收增幅超过了7%,在申万一级行业中可以排进前三。

3、基于十年的长期逻辑,胜出的唯一理由就是口碑好。

首先基于十年的长期逻辑,以上提到的物业公司均仍会存在,包括恒大物业。恒大物业在被挪走134亿后,2024H1账上现金在2023年底的基础上又增加将近5个亿,达到了23亿,同时市值高达75亿港币。

从这一点上,物管公司长期赚取自由现金流的能力毋庸置疑,妥妥的现金奶牛。而如果物管公司的品牌强、口碑好,长期竞争力将十分突出,基于十年的长期逻辑必定会胜出。以上提到的物管公司中必定有万物云的一席之位。

万物云的想象空间——未来十年、千亿营收、千亿市值。

基于以上分析,个人相对看好融创服务>万物云>碧桂园服务,建了一个雪球组合——决战物业股,验证逻辑。网页链接

$万物云(02602)$ $碧桂园服务(06098)$ $融创服务(01516)$