(原标题:一张图前瞻未来5年周期趋势)

这是阿甘经济宏观论的第八集。

有些东西,如果我们过去从没见过,从未经历,就很难想象它的宏大。

老拙曾有一次与大神的奇遇。

那是2001年6月的一个夏夜,与一外国友人把酒纵论天下。朋友突然用异常坚定的语气斩钉截铁说,未来二十年,中国一定是经济规模最大的国家,超过美国。

朋友的逻辑很简单:

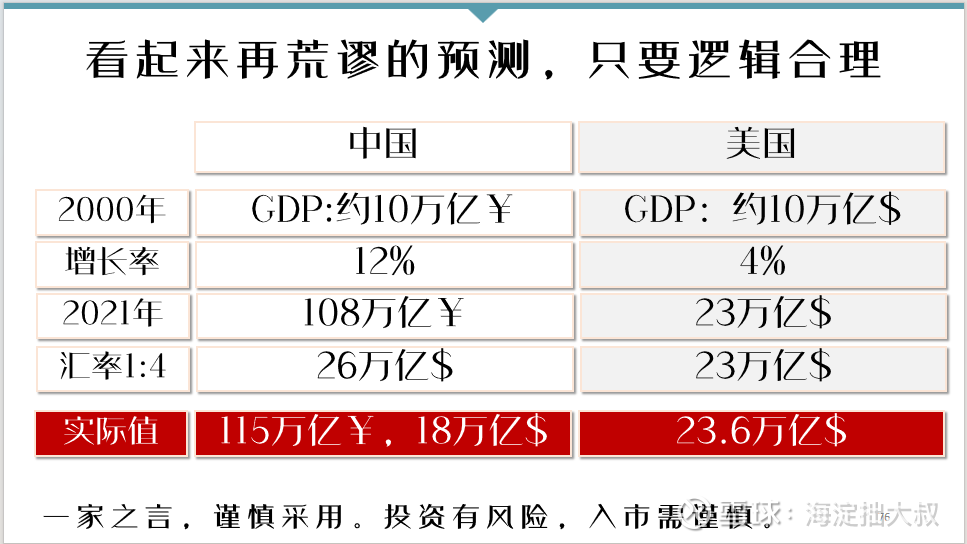

2000年中国的GDP大约是10万亿人民币,美国是10万亿美元(当时汇率1:8.27,中国GDP约合1.2万亿美元)。

此后20年,中国每年增长12%,美国每年增长4%。

2021年,中国GDP是108万亿人民币,美国是23万亿美元。

因为中国的生产率增长率更高,因此2021年人民币汇率比2001年升值一倍,从1:8提升至1:4。

2021年,中国GDP是26万亿美元,比美国高出3万亿美元。

上帝啊,真主啊,佛祖啊,这对当时的我,简直不可想象。难道按个计算器,就能让中国超过美国?中国还有体制问题,还有腐败问题,民族性问题,还有这个问题,那个问题,总之这不可能。

美国怎么超越的英国,中国就会怎么超过美国。20年后,你会看到的。

时间到了2021年,中国不变价格的GDP,是115万亿,比当时的预测还多出10万亿。尽管汇率没有达到当初的乐观预计1:4,中国现价GDP仍然只有美国的70%。但根据购买力平价计算,2017年中国的GDP规模就超过了美国。

2017年,中国购买力平价计算的GDP是19.89万亿国际元,而美国是19.48万亿。

现在中国的经济体量超过美国,似乎已经成为事实。但在23年之前,却似乎是个极端荒谬的预言。

这给我本人的启示是:看起来再荒谬的预测,只要逻辑合理,就应重视起来。而逻辑从哪里来?从历史中来。

历史-逻辑-假设-预测-验证-完善。就成为我之后在投资中的准则。

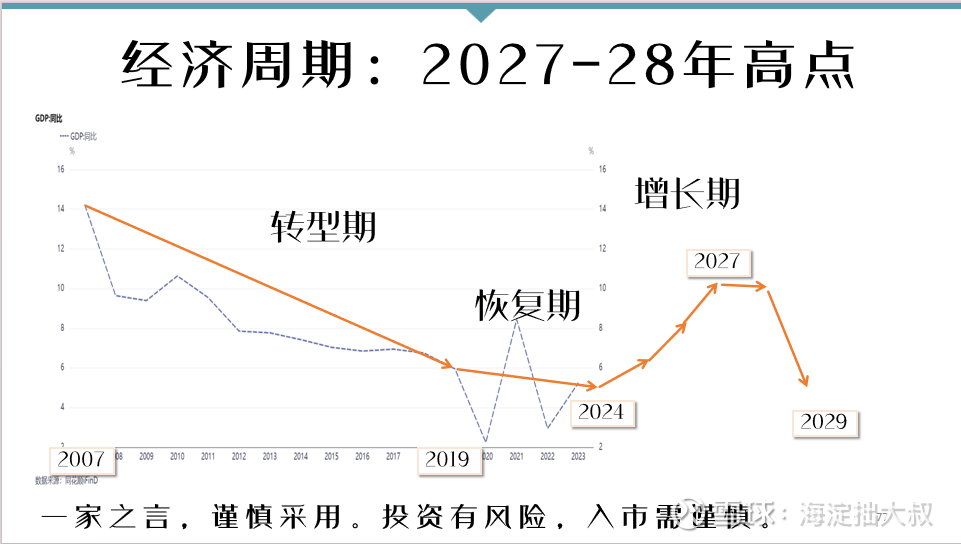

一、经济周期:2027-2028年,大概率是本轮经济周期的高点

要想看清未来5年的趋势,首先要看清近40年的大趋势。

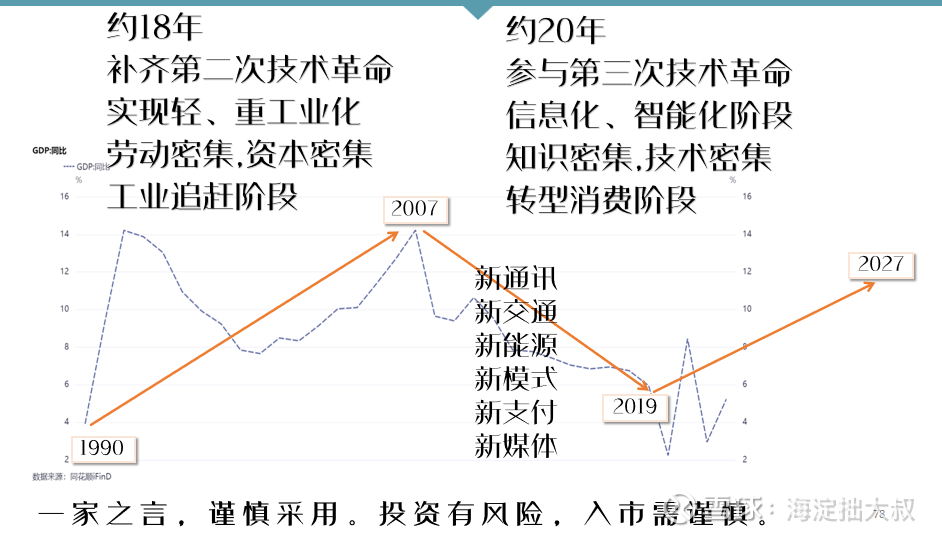

从1990到2007年这段18年时间里,是中国工业化追赶阶段。我们的主要任务,是追平发达国家在过去100年里完成的第二次工业革命的成果。

这段时间可以分为两个阶段。在1998年之前,是劳动密集的轻工业发展阶段。1998年之后,是资本密集的重化工业化阶段。在这段时间股市出现了五朵金花,大牛股如宝钢、三一重工、中集集团、招商银行等,都是资本密集型企业。

从2007到2027年这20年时间里,是中国信息化智能化的创新阶段。这段时间我们的主要的主要任务是参与到第三次技术革命,并在第三次技术革命中引领创新。

这20年也可以分为两个阶段:在2019年之前,是转型探索阶段。这段时间新通信企业如华为、腾讯;新能源企业如隆基、宁德;新交通企业如比亚迪、理想;新模式企业如淘宝、京东、小米;新支付企业如支付宝、微信支付;新媒体企业如字节跳动等,纷纷出现。但他们在2019年之前,大多是亏损或微利,还支撑不起中国这样的大型经济体的增长。

但在2019年之后,是新经济企业大幅盈利,开始挑中国经济大梁的阶段。我们现在出现的总需求不足问题,相当原因就是这类企业造成的。他们知识太密集,生产效率太高,自己用工不多,还挤压了传统行业的就业,导致总需求下降。就像汽车出现之后,马车夫就失业了一样。新经济对传统经济的冲击表现,就是2019到2024年的经济底部徘徊。既然我们知道发展是必须,那么发展的代价我们就必须承受。

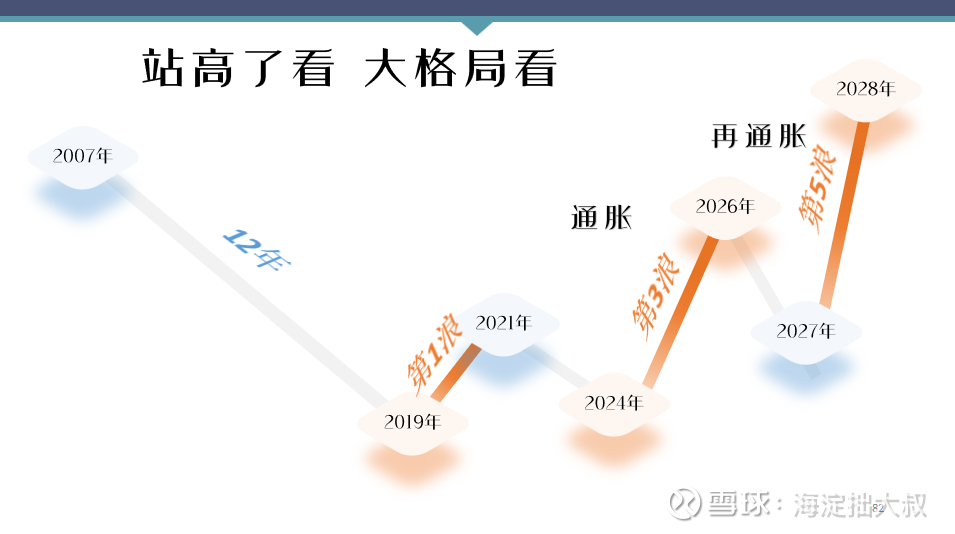

2025到2028年,将是中国新经济全面收获的阶段。这个阶段的表现就是新经济繁荣取得收益远超过旧经济衰落带来的损失,新经济大规模批量取代旧经济,智能化和自动化大规模取代人力劳动,劳动生产率大幅提高。

大势看清之后,未来5年的趋势自然就清晰了:

2024年四季度,这种新旧经济的转型阵痛,就开始此涨彼消。新经济扩张带来的收益,超过了旧经济衰退带来的损失。

那些被旧经济淘汰下来的人怎么办?一部分会退出劳动市场,但相当大一部分会进入服务业。

2024年GDP增长约在5%,如果用现价GDP计算增长的话,可能4%都不到。

2025年GDP增长率大概率会快速恢复到6.5%左右,2026年7.5%,2027年9-9.5%,2028年保持持平或略低。

2029或2030年,将有一场大风暴。这将是一场由中国引领的全球性经济危机,是中国正式主导世界经济的第一次成人礼。

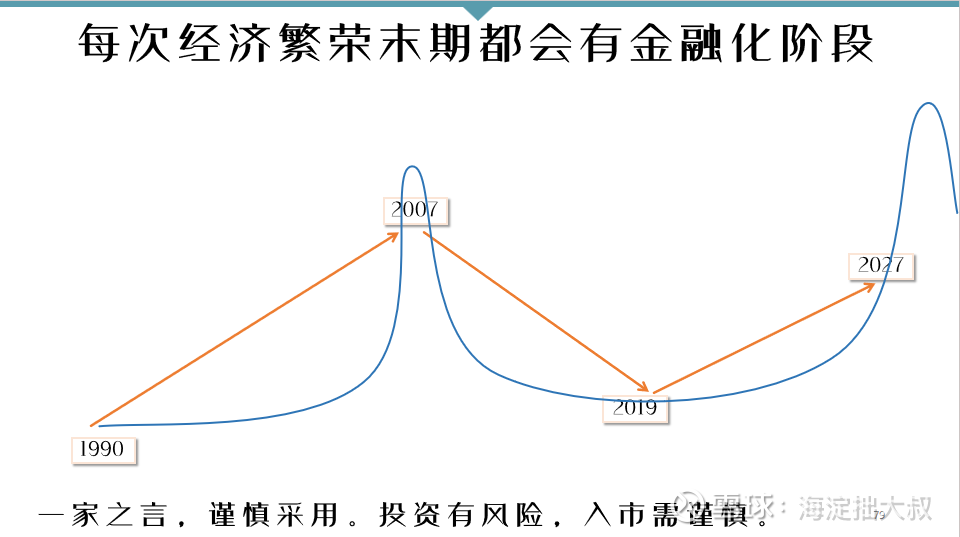

二、金融周期:2028-2029年,经济繁荣末期的快速金融化,泡沫化

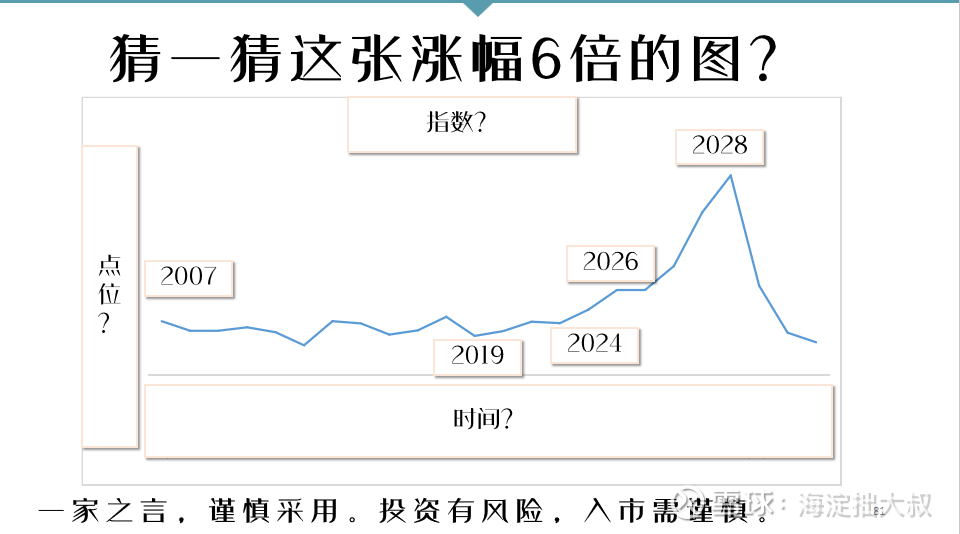

先上一张图,大家就都明白了。

2007年中国工业化成熟阶段,资本市场一口气在一年半内涨了5倍。把前16年欠下的增长,一口气全给补了回来。

2028-2029年,同样的情景会再现资本市场。把前18年跑输GDP和M2的增长,一口气全补回来。

什么原因导致资本市场的金融化泡沫?

三个原因:钱多,利率低,通胀。每一次大泡沫各有不同,但都离不开这三个原因。

先说钱多。

资本从实体经济流入资本品,金融创新创造信贷,国际资本大规模流入,是钱多的三大原因。

本轮经济周期末期,信息化和智能化技术在全社会广泛传播,引发深刻的社会变革,技术革命带来的生产效率提高达到瓶颈,竞争越来越激烈,实体经济投资带来的边际收益越来越低,导致在繁荣中积累的大量资本开始流出实体,流入各类资产。

在AI和数字金融的加持下,在中国一定会出现新的类似于数字货币的创新型金融产品,例如元宇宙世界中的大规模虚拟货币。这类产品因涉及人工智能、数字技术和虚拟世界,基本不受现实货币当局的监管。

历史一再证明,凡能在霸权衰落时期奉行“光荣孤立”政策,本土不受冲击的大型经济体,如17世纪的荷兰,19世纪的英国和20世纪的美国,都是国际避险资本的聚集地。而这些资本的涌入又会导致本币升值,吸引更多的资本涌入。当这些资本趋势性涌入时,不接受都很难。

中国全球第二金融中心的建立,很可能在这个阶段实现。

再说利率低。

国际资本大量涌入中国,本身就会导致低利率。利率本身就是货币的价格,货币多了,价格自然就会低。

本轮周期中,美西方国家很可能早早陷入衰退,与中国周期互逆。衰退导致的外部低利率环境,会让中国的货币当局相当为难。

即便货币当局提高了名义利率,但由于通胀的存在,实际利率可能很低甚至为负利率,导致名义利率对货币泡沫的压制无效。

最后说通胀

钱多,利率低,一定会出现通胀。这不需要证明。

凡说“通胀无牛市”的,都是教条主义者。因为他们不知道通胀对投资者和货币当局的传导机制。

当通胀起来的时候,投资者第一个反应,是寻找能跑赢通胀的投资性资产。股市,楼市,虚拟货币,收藏品,一切。

当这些资产价格开始上涨时,投资者就变成了投机者,积极投身到资产价格的泡沫中。

特别,如果我们发生了类似1961年印度收回果阿的事件,投资者对中国的信心,会无比爆棚。

但乐观的尽头,唯有悲观。

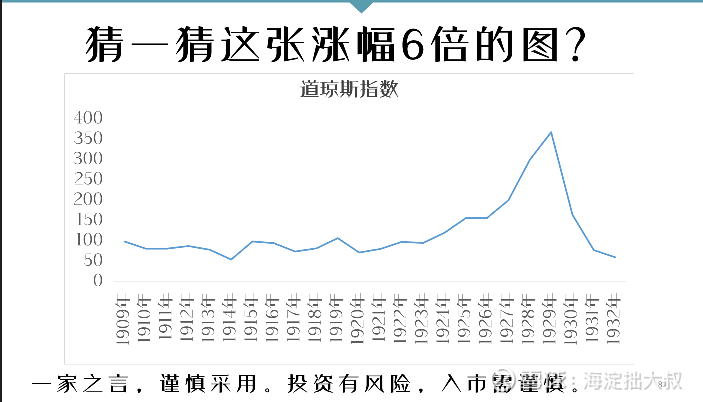

三、一张涨幅6倍的历史验证

每一次大的经济周期结束前,都会有一场金融泡沫。这是一张实际发生的历史故事。

如果换上现在的时间,是不是与老拙之前的图高度相似?

对,这是道琼斯指数1909年到2029年的走势图。

1909年,道琼斯收盘约100点。1920年下跌到60多点,在经历了4年的反复后,1924年终于站上120点,1929年达到380点。

从1920到1929年,道琼斯指数上涨了6倍。与中国2007牛市从996到6124的涨幅相似。

每一次大周期引起的大泡沫,涨幅看来都会非常惊人。但这种涨幅,一个人一辈子,可能只会看到一次。

四、最后

在10月6日的《阿甘资本市场论》第一集中,大叔给出了一张市场走势的想象图,但只到2026年。

其实,大叔心里有另一张图,是一张持续到2028年的图,想象太过大胆,就没有讲出来。

今天,把这张图重新贴出来,作为结尾吧。

站高了看,大格局看!